大家好, 我是哈哈姐,也是“浪花值发车日”的领航员,每周三我会与大家分享一些我对市场的看法及投资思考,陪伴大家一起慢慢变富。

01

本周发车信息

浪花值发车是由富国星投顾提供的一种定期不定额,智能定投的策略跟投服务,以“浪花值”为核心指标,旨在帮助投资者在中长期维度中,更科学、更轻松地投资权益类资产。

浪花值由60%的长周期指标(股债性价比)+40%短期情绪指标(混合型基金指数近三个月滚动回报)综合计算得来,分值在0-100之间,分数越低,代表当下市场综合情绪越低,建议投资者多投。

浪花值:最新值为11.04(上周9.10),本周继续上升。但仍处在“极小浪”区间,本期发车组合为“满天星”(权益占比90%),建议投入份数为3份(基础扣款金额900元)。

(每1份为跟投组合最低起购金额,每期投入份数仅为假定投资金额,投资者可根据自身情况进行实际调整,并做出投资决策)

股债性价比:最新值为0.48%,这个数值具体怎么看呢?如果数值>-0.5%机会值,说明当下股票的投资性价比较高,较为适合权益资产布局。

短期情绪指标(混合型基金指数三个月滚动回报):最新值-1.63%,滚动收益的负值进一步收窄,说明市场的赚钱效应不断抬升。

02

本周发车实盘

最近的市场情绪确实还不错,浪花值也一路攀升,有人问我,错过了之前8左右的浪花值,现在再入场买进是不是“相对高点”了?

我们的浪花值分数是0-100,现在依然处在“极小浪”(0-25)区间,也就是说,不论是从估值、情绪、股债性价比来看,当下市场都依然处在一个“相对低点”的位置,投资的安全边际是较高的。所以哈姐继续纪律定投,本周三继续加仓1000元(3.3份)。

那么什么时候止盈呢?哈姐设定的止盈目标是8%-10%,当“浪花值”的分数在75以上,处在“大浪”区间时,届时哈姐会提示需注意风险,大家也可根据自己账户情况,酌情止盈。

浪花值本质上一个中长期、大周期判断的指标,不适合短期加减仓操作。哈姐也不求一夜暴富,未来较长一段时间里,或许大家会看到我一直处在加仓路上。《哈姐投资记》剧情有点长,但我相信最后的结果大概率是圆满的。

------- 【实盘晒单】截止到11月22日-------

【本周实盘买入】满天星1000元(3.3份)

03

本周发车解读

在收集问卷的过程中,我发现一位持有人朋友道出了他自己投资上的困惑。在征得这位朋友同意的情况下,这里分享下他的问题:“哈哈姐,你好!我持有基金3年多了,期间有赚过钱,目前账户还是亏损的状态。都说要长期持有,可是我长期持有的效果并不佳,结果也很令人挫败,问题到底出在哪呢?”

首先,长期持有本身并没有错,之前我们也做过类似的概率统计,会发现基民随着持有时间的拉长,盈利概率也相应提高。但除了持仓时间外,盈利状况与交易频率也息息相关。A股的波动性相对较高,这就让基金投资中的“择时”操作更加困难。换句话说,短期的1次择时可能准确,但随着次数的增多,赢面概率并非如此。

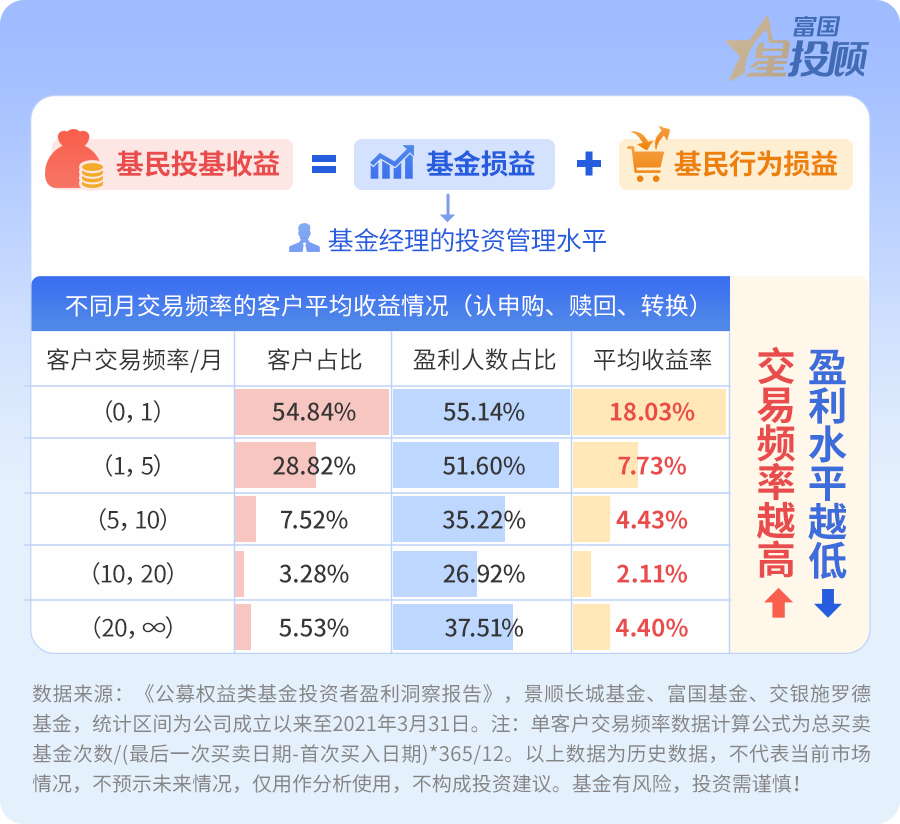

现实数据也证明,随着交易次数越多,盈利情况反而越差。《公募权益类基金投资者盈利洞察报告》中显示,半数以上客户平均每月发生不到1次买卖行为,其中盈利人数占比达到55.14%,平均收益率18.03%。但随着买卖次数的增加,盈利人数占比与平均收益率均开始下滑。

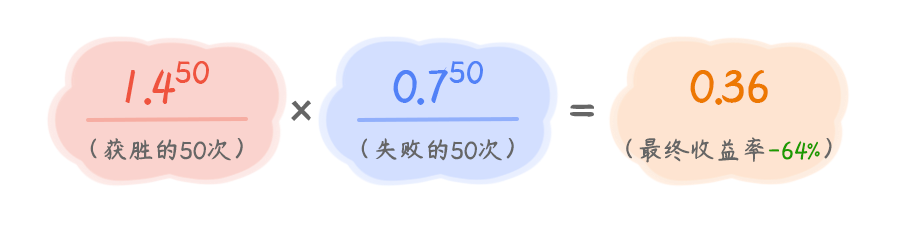

这其实并不难理解,假设现在有一个投资游戏,获胜和失败的概率都是50%。如果获胜,玩家的收益率是40%;如果失败,玩家会亏损30%。这个游戏你可以选只玩1次或者是100次,你会怎么选?

表面上是一个“赢面”大于“输面”的游戏,但如果你把这个游戏玩了100次,50次获胜,50次失败,你的最终收益率是:

也就是说,如果开始游戏前你拥有100元钱,到最后只剩下36元,累计亏损高达-64%!

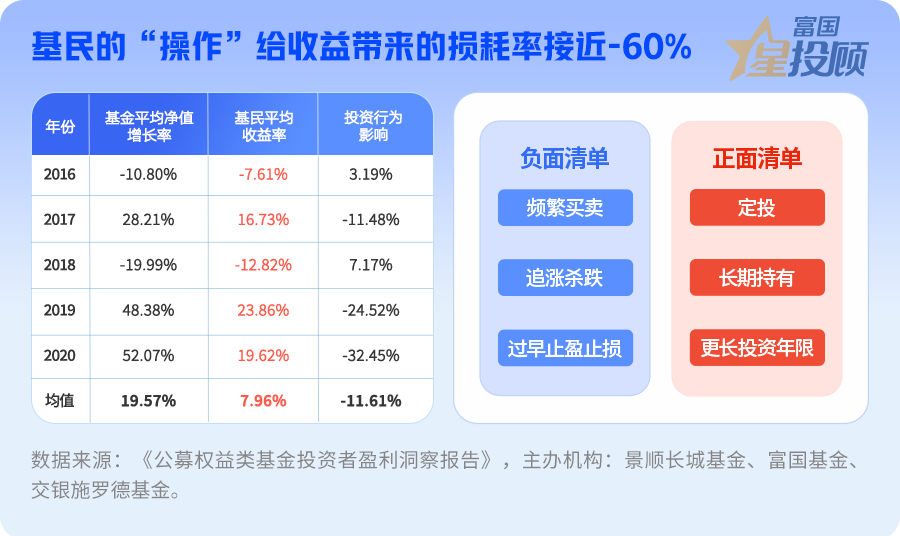

2016-2020年,基民由于投资行为将最终的投资收益拉低了11.61%,基金过度“操作”给收益带来的损耗率接近-60%!

在跟这位网友聊天的过程中,我发现,虽然他持有时长不短,但在这三年期间,他的基金换手率却并不低,在各种基金之间买卖操作,且毫无规律。

我们都知道,股票市场的收益主要由两部分组成,一是企业的业绩增长,决定了股票的长期走势;二是估值PE的变动,这与市场的流动性、情绪变化更相关。

同理,在持有基金的过程中,除了基金本身的收益情况外,如果我们能在一个基金相对“便宜”的时候买入、那么,安全边际更高、未来市场上涨后,盈利空间也更大。选择一个好的入场时机就显得尤为重要。

上面的那位网友入场时机恰逢就在2021年的市场相对高位,此后在市场不断下滑过程中,盈利体验也很差,加之市场波动加大,就更加容易拿不住了。

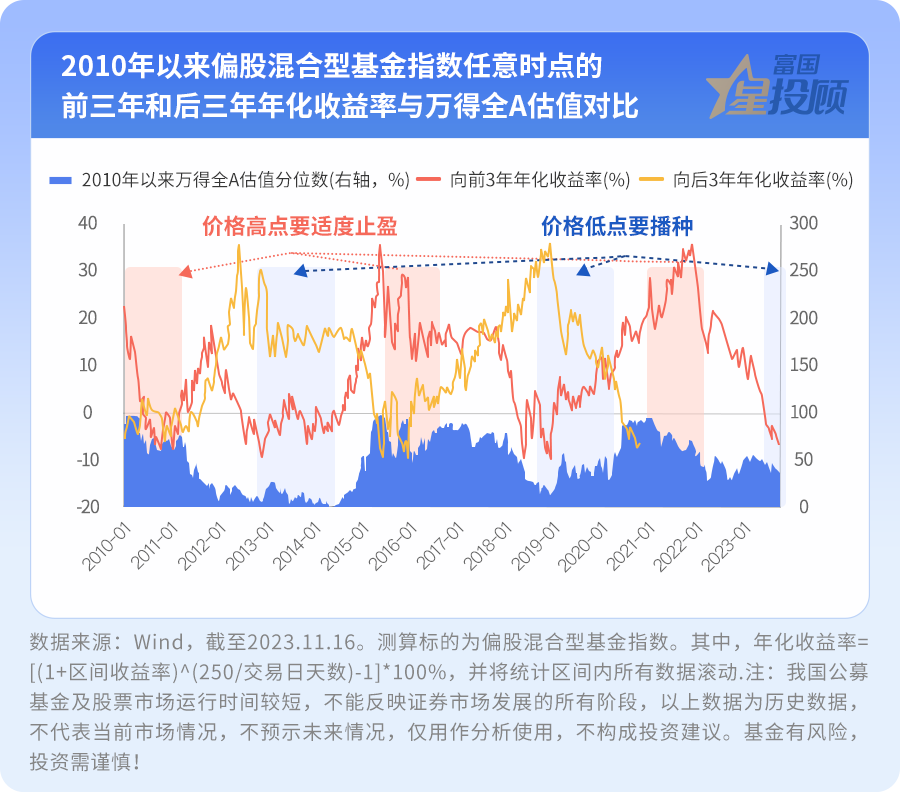

假设,长期投资的时长我们以3年为例来做个测算。哈姐这里选取偏股混合型基金指数(2010年以来任意时点)的前3年和后3年年化收益率与万得全A估值分位数对比。

在估值较低的阶段,比如2013-2014年、2018年年底至2019年年初的阶段(也就是图中的蓝域),向前3年的年化收益率都比较差,投资者非常“悲观”,但向后3年的收益却很好,其实是很好的买点。

但在估值高点的表现正好相反,2010年、2015年、2021年的估值极高点(图中红域),向前3年的年化收益率很好,投资者“乐观”并“贪婪”,但未来3年的年化收益率很差,这些估值极高点反而是很好的卖点。

当前,万得全A指数PE(TTM)估值处于2010年以来39%的分位数,同时向前三年年化收益率已经回落至-6.63%,与2010年以来最低点的-9.81%,已相差不多。此刻开启布局的的时机并不差。

最后哈姐想说的是,长期投资并不是单纯的买入不动、但也并非频繁交易操作,而是认准时机,低估买入、估值极度泡沫时止盈的过程。这也正是“浪花值发车”所践行的投资哲理,投资有如生活,都应相信长期的力量。

#北交所行情能持续多久?##荣耀借壳上市传闻再起##数据要素再迎政策催化##英伟达Q3业绩爆炸式增长##HBM或成“兵家必争之地”#

$富国天利增长债券C(OTCFUND|017534)$$富国中证煤炭指数(LOF)C(OTCFUND|013275)$$富国中证同业存单AAA指数7天持有(OTCFUND|014427)$

风险提示:星领航计划每期浪花值根据市场历史数据,结合模型测算而来,数据仅供参考,不预测未来市场走势及表现。每期建议投入份数为假定投资金额,投资者可根据自身情况进行实际调整,并做出投资决定。基金有风险,投资需谨慎。富国基金不保证基金投顾组合策略一定盈利及最低收益,也不作保本承诺,投资者参与基金投顾组合策略存在无法获得收益甚至本金亏损的风险。基金投资顾问业务尚处于试点阶段,基金投资顾问机构存在因试点资格被取消不能继续提供服务的风险。

本文作者可以追加内容哦 !