最近基金公司在指数产品上越来越卷,提供的投资工具也越来越丰富,这不又搞出来一个新工具:创业板中盘200指数ETF。

那么,问题来了:创业板中盘200ETF与创业板成长ETF哪个投资价值更高呢?本期我们来看看。

一、基本情况

1、创业板中盘200ETF

中国证监会官网显示,易方达、华夏、富国、银华基金4家头部公募上报创业板中盘200指数ETF,相关申请材料已于11月10日被中国证监会接收。

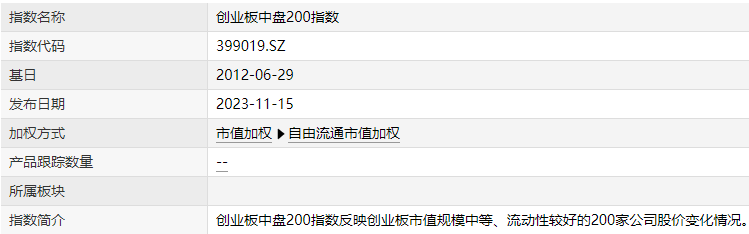

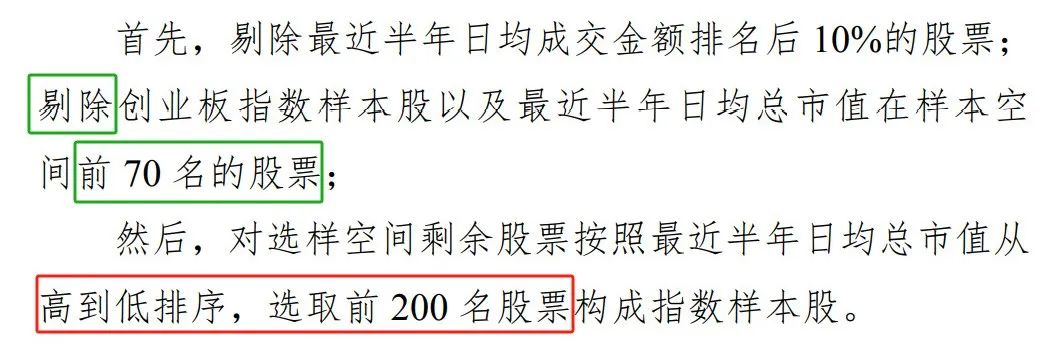

这是国证指数公司编制的,在创业板200指数(399019)编制方案里的选样方法显示,选取的是符合条件的总市值在71-270名的股票。

基日是2012年6月29日,是以自由流动市值加权的方式形成的。

截至11月22日,还没有具体的基金产品,易方达、华夏、富国、银华是已经上报了,暂未发行出来。

2、创成长

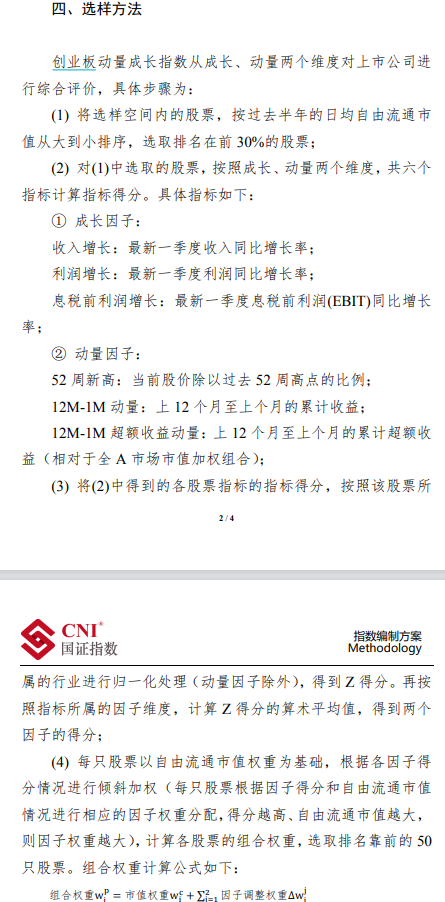

这也是国证指数公司编制的,创成长 (399296.SZ) 主要是从成长和动量两个维度对上市公司进行综合评价,选取的前50家上市公司,选样方法如下:

该指数的基日是2012年12月31日,反映的是创业板中具备良好成长能力、且动量效应明显的上市公司整体运行情况。

目前跟踪的产品只有1只:华夏创业板动量成长ETF。

二、指数对比

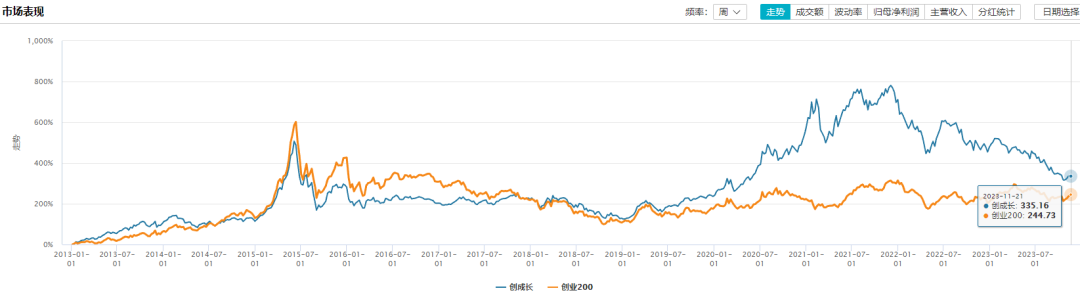

1、从市场走势来看,创成长的弹性更大,想象空间更大,而创200相对表现的更稳健一些。

数据显示,自2013年1月1日至今(2023年11月22日),创成长于2021年12月3日的最高涨幅达到了780.73%,同期创200的指数涨幅为313.68%,相差非常大。由此可见,我们既然选择了波动比较大的创业板,倒不如选择弹性更高的创成长。

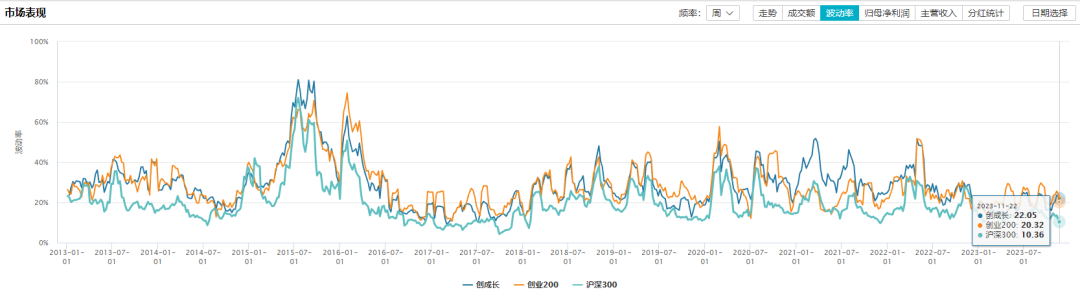

2、从波动率的角度看,创成长和创200的波动率都是相当高的,通过下图里与沪深300的比较,一看便知,截至2023年11月22日,沪深300的波动率是10.36,创成长的波动率是22.05,创业200的波动率是20.32,可以看到创成长和创业200相差不大,创业200的波动率稍低些,这也可以补充借势上图里的市场走势,创业200相对较平的原因。

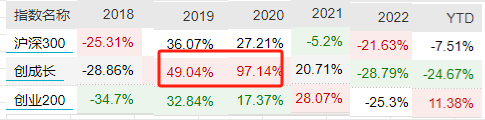

3、从年度业绩来看,

创成长在市场大涨的2019和2020年涨势非常强,涨幅达到了49.04%和97.14%,大幅领先创业200,也就是更适合成长风格的市场。

创200在2021年和今年以来的业绩表现优秀,分别收益为28.07%和11.38%,也就是说震荡市,相对平稳的创业200更适合。

今年以来业绩分化非常大,创成长的收益是-24.67%,创业200的收益率是11.38%,两者相差35%,分化太大了,通过今年震荡市场也再次说明了创业200更适合震荡市,有点类似平衡风格的产品,而创成长是成长风格的产品。

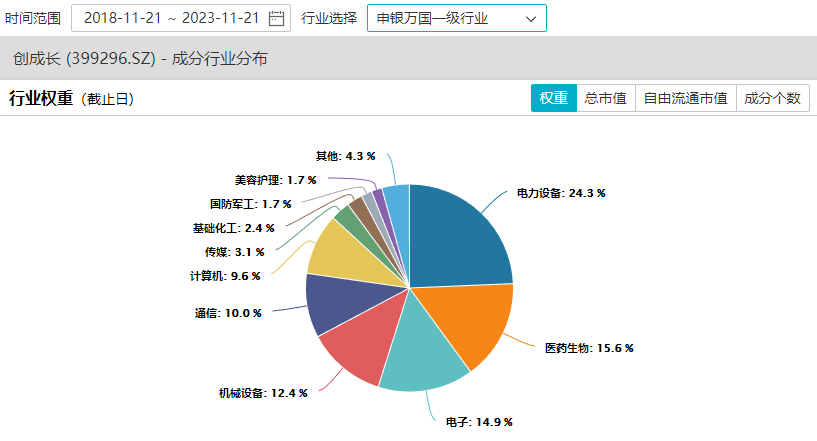

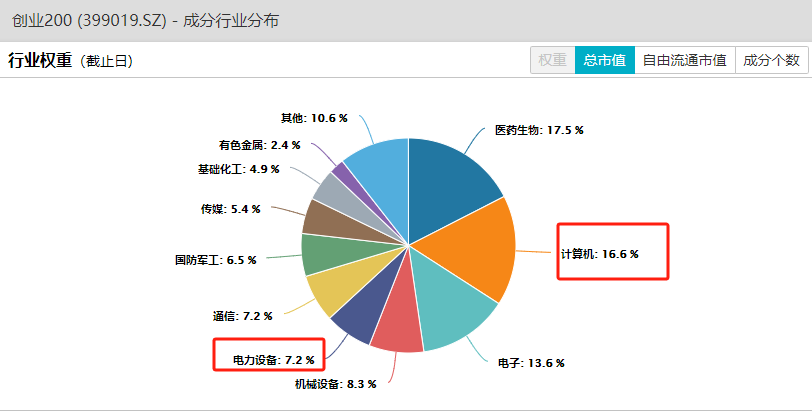

4、从行业分布来看

创成长的前三大行业分别是电力设备(24.3%)、医药生物(15.6%)、电子(14.9%)

创业200的前三大行业分别是医药生物(17.5%)、计算机(16.6%)、电子(13.6%)

两者所不同的是电力设备的情况,也就是创业200是不会把宁德时代加进来的,所以,可以看到创业200相对更加的均衡。

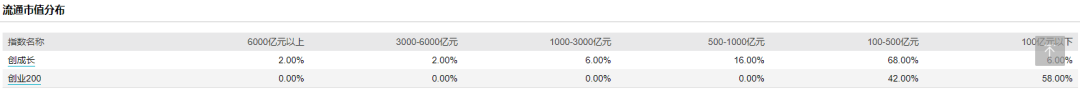

5、流通市值分布上看

创业200的市值主要分布在100亿以下(占比58%)、100-500亿(占比42%);而创成长是各个市值均有分布,大部分是在100-500亿(占比68%),500-1000亿(占比16%),100亿以下(占比6%)。这说明创业200主要是中小盘为主,没有大盘,而创成长市值分布比较分散。

综上,对于选创200还是创成长,基星高照认为,要看市场风格,创成长更适合成长风格的市场、创200中盘较为平衡相对更稳一些适合震荡市场。

当前的市场,尤其是从今年以来两者的涨跌对比来看,机会已经跌出来了,随着经济的弱复苏,创成长风格将会逐渐占优,但是需要时间。

此外,还有一点:但凡是基金公司要发的新产品,基本上是已经涨到头了。在ETF产品里,成立以来业绩是负收益的概率占六成。

@股吧话题 @易方达基金 #券商热议平准基金#$创业200(SZ399019)$$创成长(SZ399296)$

本文为个人观点,观点具有时效性,不作为投资建议,过往业绩不代表未来表现,市场有风险,投资需谨慎。

本文作者可以追加内容哦 !