我们之前为大家分析,目前市场是一个估值相对较低的位置,但是很多小伙伴表示,对“历史分位数”这个指标,理解起来有难度,小博今天专门为大家做一期解读~

分位数是啥,为什么要参考历史分位数布局

首先是“分位数”,因为市盈率(PE)/市净率(PB)/风险溢价等指标是持续变化的,相关指标不但和股价波动有关,同时也和公司的财务数据有关。

就像近期社区中很多投资者提到的一种观点:“上市公司虽然股价跌了,但是如果盈利水平也跟着下滑,那么市盈率岂不是会越跌越高?”,这种说法有一定的道理。

但是做投资免不了通过分析历史数据找到一种合适的比较方法,因此分析中,比起绝对值(目前指数多少倍的市盈率),我们可以更加关注相对值(当前市盈率与历史相比处于什么位置),来观察历史趋势。

如果市盈率历史分位数,目前处于近十年的20%分位数,含义就是把历史区间内(即近10年)的市盈率水平,从高到低排序,目前正处于最低的20%位置,反过来说,也就是比历史上80%的时间要低,可以说与过去十年比较,目前市盈率处于较低位置。

历史回顾:参考市盈率分位数,低估布局,效果显著

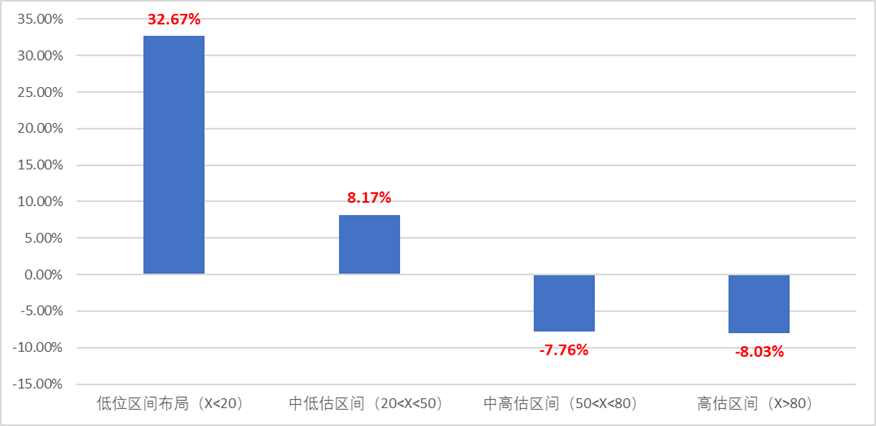

我们统计了自2013年以来至今,在不同的市盈率历史分位数下,买入沪深300指数并滚动持有一年的收益情况,详见下图,根据wind的划分,我们把分位数小于20%作为机会值区间,50%作为中性区间,80%做为高估区间:

图1:沪深300指数在不同市盈率分位数买入,滚动持有一年平均收益率情况

(数据来源:wind,数据区间2013/01/01-2023/11/21,风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。历史业绩并不代表其未来表现。)

可以看到,我们在机会值区间内布局沪深300指数,滚动持有一年平均收益率明显高于其他的区间,而在分位数50%以上布局,滚动持有一年平均收益为负值。对于一个宽基指数,当我们仅考虑历史分位数进行投资,历史上看就产生明显差异,更加提示我们在高位要保持谨慎,而低位要抓住机会,做更多的布局。

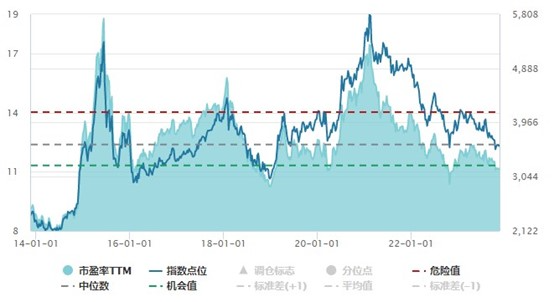

目前,根据wind数据显示,截至11月21日,沪深300市盈率分位数为17.19%,正处于一个值得布局的位置。如下图所示:

图2:沪深300历史分位数与指数点位变化情况

(数据来源:wind,数据区间2013/11/21-2023/11/21,风险提示:我国股市运作时间较短,不能反映证券市场发展的所有阶段。历史业绩并不代表其未来表现。)

所以我们一直为大家强调,虽然市场仍在波动,但投资者还是可以更加乐观一些。

$博道中证1000指数增强C(OTCFUND|017645)$

风险提示:本文内容仅供参考,不构成任何投资建议及承诺,非基金宣传推介材料。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险评测,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。请在进行投资决策前,务必仔细阅读基金的法律文件(招募说明书、基金合同、基金产品资料概要等),充分考虑自身的风险承受能力。定期定额投资并不能规避基金投资所固有的风险,不是替代储蓄的等效理财方式。基金有风险,投资须谨慎。

本文作者可以追加内容哦 !