在中生代基金经理中,华安基金的王斌是一位非常非常优秀的基金经理。

他的代表产品华安安信消费在近5年的任期内累计收益率高达268.78%,年化收益率接近30%,在582只偏股混合型基金中排名第3位!

另外,王斌还是为数不多没有“翻车”的中生代明星基金经理。上一轮牛市顶点成立的华安聚嘉精选混合和华安精致生活混合,在沪深300指数下跌30%的背景下竟然实现了正收益!

只有可复制的投资策略,才有可复制的投资利润。

在王斌出色的业绩背后还有一套非常出色的投资框架,而本文的重点也是与大家一道通过各项数据,来深度了解他的投资框架,以及投资框架是如何映射到产品上面。

青出于蓝而胜于蓝

王斌拥有12年证券从业经验,5年基金管理经验,2011年美国伊利诺伊理工大学应届毕业进入华安基金,研究员期间深度跟踪汽车、家电、建筑等行业,曾任职制造组组长和消费组组长。

2018年10月起,王斌任华安安信消费的基金经理,截至目前管理5只产品,合计规模约144亿元。

来源:iFinD,截至11月17日

王斌从业以来的业绩非常非常出色。据iFinD数据显示,截至11月15日,王斌的代表产品华安安信消费在5年又18天的任期内实现收益268.78%,年化回报率29.49%,在同期偏股混合型基金中排名3/582!

需要指出的是在出色的业绩背后还有四个亮点:

第一个亮点,表面上看华安安信消费混合的业绩很大部分是由饶晓鹏和王斌一起创造。

来源:iFinD

但对比持仓可以发现饶晓鹏对旗下产品基本采用复制策略,2018年4季度王斌开始参与产品管理,在2019年开始华安安信消费的持仓与他的其他产品有很大的差异。

换而言之,2019年王斌可能已经在华安安信消费的管理上拥有很大的话语权,饶晓鹏和王斌一起创造的收益,王斌可能贡献了很大部分。

另外在随后几年,王斌的业绩也是青出于蓝而胜于蓝,优于带他出道的饶晓鹏。

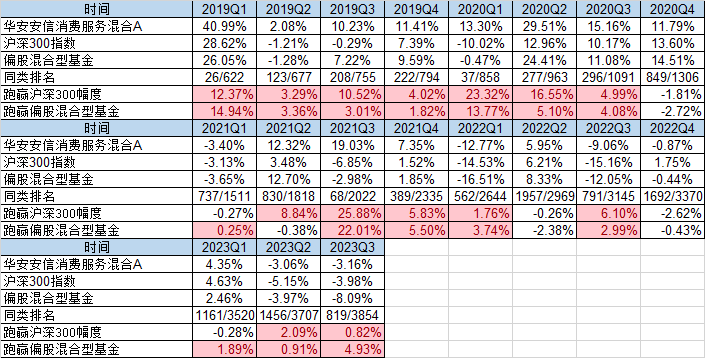

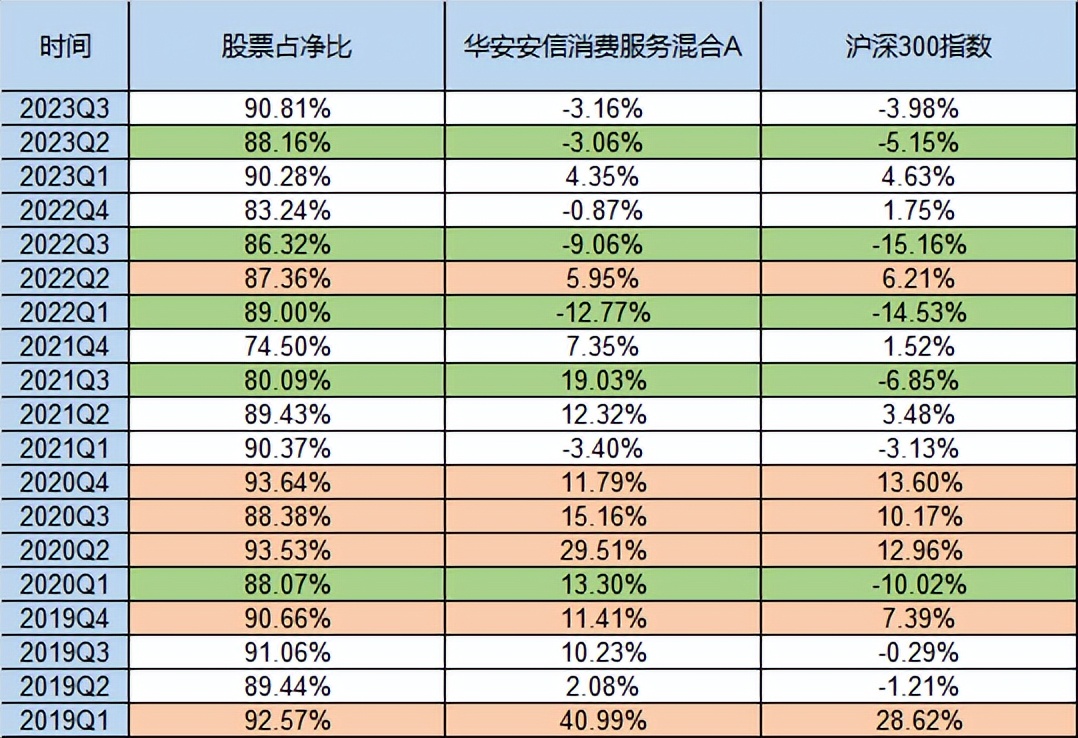

第二个亮点,华安安信消费相较于沪深300指数和偏股混合型基金拥有较高的胜率。

来源:iFinD

据ifind数据显示,王斌管理华安安信消费已有19个完整的季度,有14个季度跑赢沪深300指数,概率高达73.68%,有15个季度跑赢偏股混合型基金指数,概率接近80%!

第三个亮点,王斌在本轮回撤中表现出了不错的防御能力,在上一轮牛市顶点成立的华安聚嘉精选混合和华安精致生活混合,在沪深300指数下跌30%的背景下竟然实现了正收益!

其中,华安聚嘉精选混合在近3年的时间实现收益26.92%,年化收益率9.36%,在同期偏股混合型基金中排名22/1740;华安精致生活混合在近3年的时间实现收益14.78%,年化收益率5.26%,在同期偏股混合型基金中排名59/1686。

同时,其他几只产品的回撤幅度以及震荡幅度,也均有非常不错的表现。

来源:iFinD

第四个亮点,王斌刚刚接管产品就逆势抄底黑天鹅事件频发的猪肉概念股并获利颇丰,展现出对投资的独特理解和异于常人的逆向思维能力,这是一位优秀基金经理的潜质。

翻阅王斌的持仓历史,像这样在行业低谷、公司价值被低估的阶段买入的例子并不少。例如2018年环保监管,以及医药4+7带量采购落地,原料药企的产能突然紧缩。2019年开始王斌逆势配置了普洛药业、华海药业等多个原料药公司,在原料药企翻身的过程上,又一次成了“戴维斯双击”。

对于投资者来说,挑选王斌旗下的5只产品难度并不算大。王斌对旗下产品基本采用了复制策略管理,各类资产占比和重仓股高度相似,唯一的区别是华安安信消费不能配置港股,而其余四只产品则拥有这个权限。

从时间维度、空间维度寻找被低估的成长

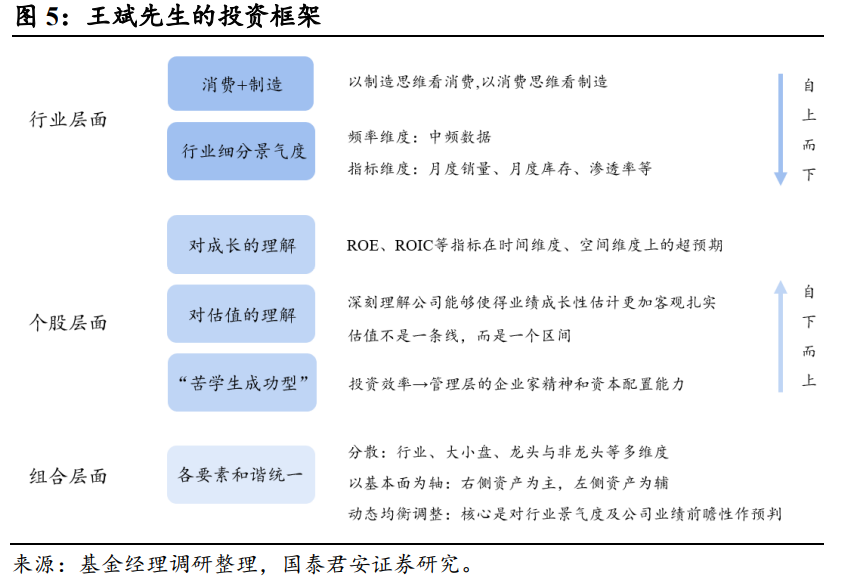

券商研报以及路演资料对王斌的投资理念和投资框架介绍的比较详细。

推荐阅读:

《华安基金王斌:均衡成长先锋》,君聊配置

王斌的投资理念为:从时间维度、空间维度寻找被低估的成长,致力于以相对低的波动获得相对高的收益。

投资框架包括三个层次:

(1)自上而下选择优势赛道:以“消费+制造”的复合视角,捕捉投资机会,优选空间大、增速快、格局好的行业。

(2)自下而上选择优质公司:选择在产业链中有竞争力、成长性的公司。注重公司的质量(管理层资本配置能力、运营效率、盈利模式和竞争力等),同时注重公司成长性和估值的匹配。

(3)均衡配置:以达到组合内部各要素的和谐统一为目标,多角度降低组合内资产的相关性,以控制波动和回撤风险。

具体到选股方面,王斌比较关注“苦学生成功型”公司,这类公司静态ROE可能不高,但是通过自身改善往往能够发生正向变化,并且相对其他热门公司估值较为便宜,有助于增强收益。

在选股方面,王斌还比较关注管理层的企业家精神及资本配置能力,如果管理层能够凭借前瞻视角提前布局,研发新产品、投入新产能,那么公司就有可能在行业爆发阶段享受到量价齐升的红利。

在估值方法,王斌更为关注公司未来成长性,会基于对公司的深入研究,计算出公司未来几年的成长性状态,将其归集到公司业绩中,通过业绩估计得到相应的公司市值,继而根据折现率贴现,计算当前的合理市值。

王斌认为深刻理解公司能够使得业绩成长性估计更加客观扎实。对于公司成长性的理解不同,得到的估值也不同,对公司未来持乐观态度,会高估业绩成长性,相反,对公司风险点持谨慎态度,会低估业绩成长性。因此,为了使得估计更加客观,可以通过对行业的判断以及公司的行业竞争地位、产能准备情况、产品竞争力等加深对公司的理解。

另外,估值不是一条线,而是一个区间。可以尽可能压缩估值区间,提高估计精度,但只要估值处于该区间内,即为合理。

投资框架的落地

优秀的基金经理,他们最大的特点就是在于能够做到知行合一,能够持续的复制自己的投资策略,而我们的重点就是看王斌投资框架是如何映射到产品上面。

产品数据主要采用的是王斌管理时间最长的华安安信消费。

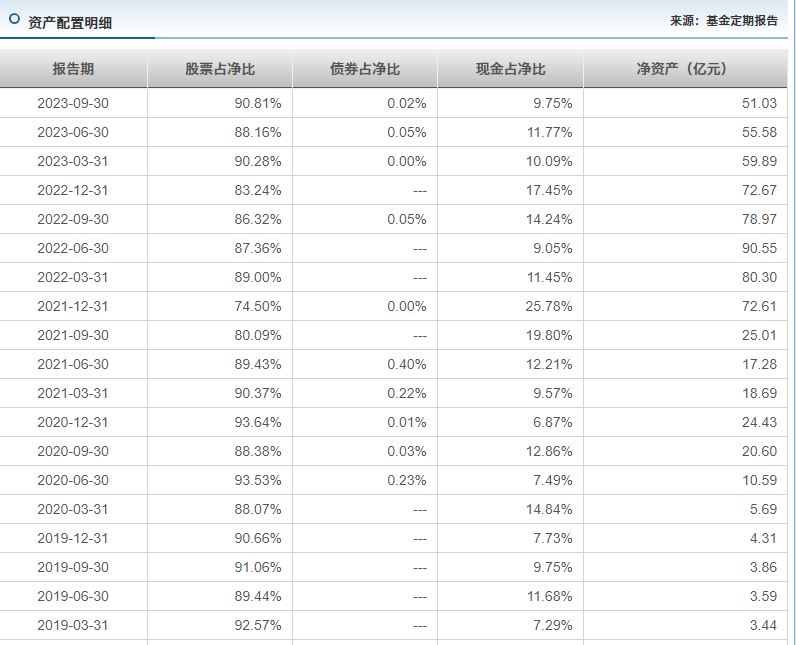

1、根据市场环境调整仓位

来源:choice

在2019年-2020年1季度,华安安信消费的规模稳定,股票占净值比维持在90%左右。

2020年2季度-4季度,华安安信消费的规模开始攀升,股票占净值比也在同比提高并一度提高到93%,这说明王斌对于市场环境的判断可能是比较乐观,基本上增量资金都会直接配置到市场。

2021年,王斌开始表现出了较为谨慎的态度,股票占净值比有所降低,有效规避了后期市场下跌带来的冲击。

来源:iFinD

结合股票占净值比、华安安信消费净值以及沪深300指数表现,可以看到沪深300指数下跌5%的季度,华安安信消费往往仓位在90%以下,而沪深300指数上涨超5%的季度,华安安信消费往往仓位在90%以上,并有非常明显的超额收益。

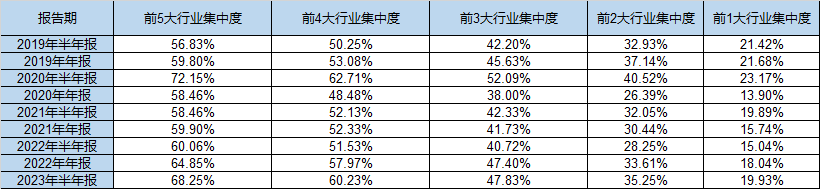

2、行业配置均衡,轮动精准

来源:iFinD

华安安信消费虽然名字中带有消费,但是它并不是一只纯粹的消费基金。

在过往的行业持仓中,华安安信消费既保持了食品饮料、医药等能穿越周期的优质赛道的基本配置,又向国防军工、基础化工、汽车等行业延伸,体现了消费与制造双驱动的特色。

同时,华安安信消费的行业配置非常均衡,第一大重仓行业的权重多数位于20%以下,重仓的前3大行业权重之和长期低于50%。

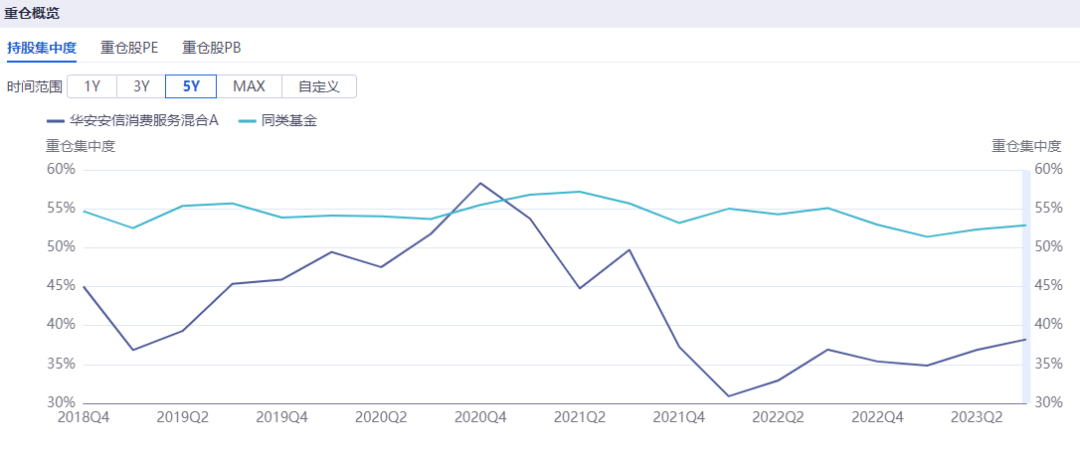

来源:iFinD

除了行业配置分散之外,华安安信消费个股集中度也较低,尤其是自2020年末起明显下降,目前前十大重仓股的权重之和位于40%以下。

行业+个股的分散配置自然也是产品波动较低和回撤较低的原因之一。

据了解,王斌为了控制波动和回撤风险,除了行业和个股分散之外还会多维度降低组合内资产的相关性,以达到组合内部各要素的和谐统一为目标。

(1)行业分散只是要素之一,还需纳入大小盘、龙头与非龙头等维度。

(2)以基本面为轴,右侧资产为主,左侧资产为辅,二者比例约7:3。如果能够迅速发现基本面右侧的公司并判断出其持续性较长,那么右侧公司赔率×概率的期望可能会大于左侧公司。

(3)动态均衡调整的核心是以研究为基础,对行业景气度及公司业绩前瞻性作预判,降低风险暴露。

不过,华安安信消费的行业配置分散并不代表没有重点,王斌通过突出的行业配置能力,为产品持续贡献明显的超额收益。

来源:iFinD

以沪深300指数为基准,用Brinson模型对华安安信消费的超额收益进行归因分析,可以发现行业配置、个股选择以及交易都在持续且稳定为产品提供超额收益。

进一步细化,华安安信消费在2019年配置的白酒、医药、猪肉和传媒,2020年配置的白酒、食品、医药,2021年配置的基础化工、国防军工,2022年的石油化工、交通运输,2023年的电力及公用事业、石油化工,几乎都是当年度表现比较强势的板块。

3、选股能力突出

上文数据可以看到,个股选择是华安安信消费超额收益的主要来源。

那么王斌的选股有多强?据iFinD数据显示,2019年1季报至2023年3季报,华安安信消费的重仓股共有74只,其中68只股票在重仓当季度提供了正收益,概率高达91.89%!

来源:iFinD,华安安信消费贡献正负收益最高股票,注:贡献收益通过报告期持仓占比与个股季度收益相乘得到,并假定报告期持仓保持相对稳定

另外值得关注的是,王斌即便买入了表现不佳的股票,对产品也仅贡献非常微小的负收益。

并且贡献负收益的股票中,恒瑞医药、华能国际和国投电力属于今年三季度的新进重仓股,没有完成操作周期,胜负并未成定局!

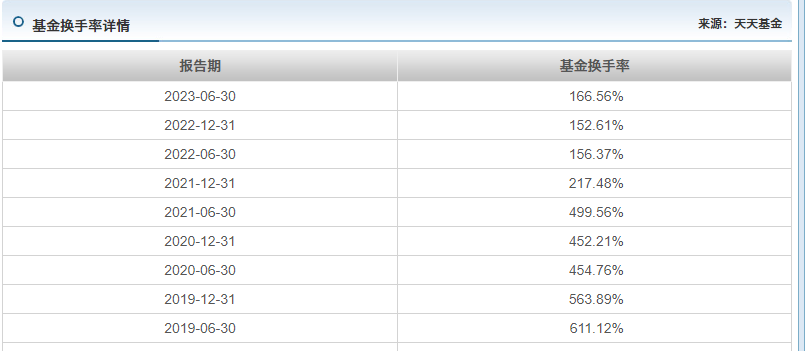

4、换手率较低

王斌并不是一位交易型选手,尤其是随着规模的攀升基金换手率正在逐步降低。

据iFinD数据显示,在2022年华安安信消费的换手率仅为152%,这要低于市场平均水平。

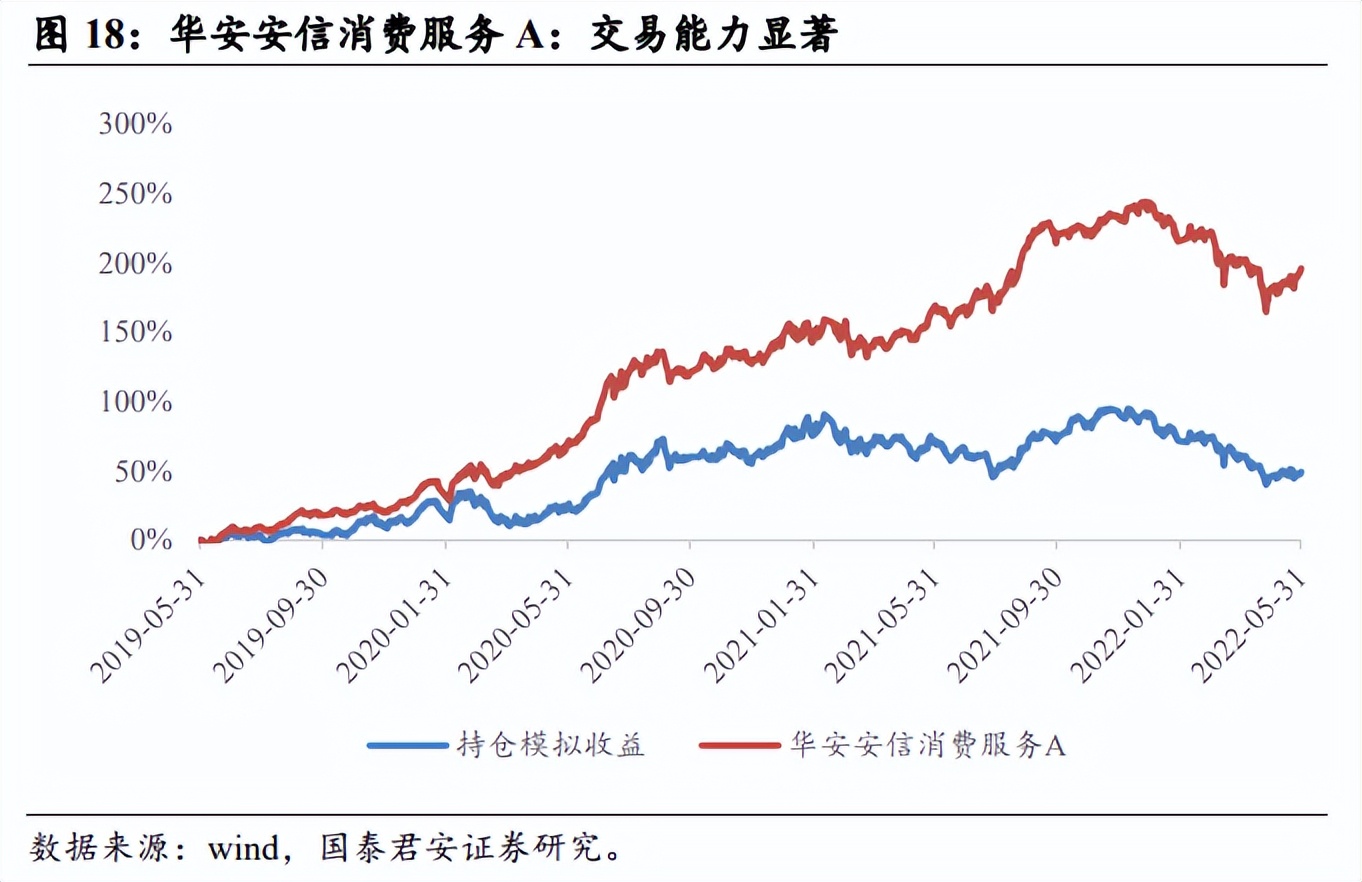

但不是交易型选手并不代表没有交易能力,上文Brinson模型对华安安信消费的超额收益进行归因分析,交易也在为产品提供较为稳定的超额收益。

据国泰君安证券研报,通过跟踪华安安信消费季报重仓股的模拟投资组合业绩,与基金的实际业绩进行比较,华安安信消费的业绩远远优于持仓模拟收益,说明基金经理的无效仓位较少,能够通过积极交易和择股增厚收益,将换手率转化为收益率。

值得注意的是,2019年1季报至2023年3季报,华安安信消费的重仓股共有74只,重仓持有时间短于1年的股票有62只,持仓周期较短。

而再结合较低的换手率以及68只股票在重仓当季度提供了正收益,预计王斌在个股的操作上并非是聚焦于某一只股票上进行买和卖,而是进行干净利落的调仓换股,通过持续寻找更优质且更有性价比的股票,以更为恰当的入场和出场时点创造收益。

5、右侧资产为主,左侧资产为辅

王斌的交易特点是以基本面右侧资产为主,左侧资产为辅,二者比例约7:3。

王斌认为,处于基本面右侧的公司已过基本面拐点,而基本面左侧的公司实现拐点的概率较低且难以判断,相比之下,如果能够迅速发现基本面右侧的公司并判断出其持续性较长,那么右侧公司赔率×概率的期望可能会大于左侧公司。

据3季报数据显示,华安安信消费重仓股中新进的4只股票分别为恒瑞医药、国投电力、华能国际、山东药玻,多数为右侧布局。

其中恒瑞医药是王斌在今年2季度着手布局,并在3季度股价快速下滑之后进行了大幅加仓。

来源:恒瑞医药

从基本面的角度看,恒瑞医药在经历了连续两年的业绩下滑之后,今年终于业绩企稳,这符合基本面右侧布局的节点。

国投电力是王斌2022年开始布局,只不过持股比例一直在1%-2%区间,所以没有挤进前十大重仓股。

来源:国投电力

从财报数据来看,王斌介入的时点也同样在基本面右侧布局的节点。

华能国际是王斌2021年年末布局,从财报数据来看这次数据左侧布局,但随后公司基本面完成了逆袭。

除了这些刚刚入场的重仓股之外,在其他股票上也均有类似痕迹。

而且笔者复盘了几只王斌参与的股票,发现他往往喜欢在公司股价和基本面形成右侧机会之后布局,在完成主升浪股价或估值处于较高位置时减仓,在股价确认顶部之后离场。(PS:喜欢抄作业的读者可以关注一下。)

例如中国中免是在2019年年末开始布局,公司基本面属于持续向好,具有较高的成长空间。

在高增长的背景下公司走出戴维斯双击,虽然股价持续攀升,但估值保持稳定。

王斌在2020年年初开始重仓,一直拿到了2021年年末,从操作上看他是在2021年1季度开始减仓,直到2021年4季度清仓,也就是过了估值与股价的顶点,有点右侧出场的意思。

在普罗医药的操作上也同样如此,在公司股价和基本面都形成右侧机会之后布局,在完成主升浪股价和估值处于较高位置时减仓,在股价完成筑顶之后离场。

写在最后:

夸了王斌这么久,当然他也并非没有问题,例如未来可能面临的规模瓶颈。

王斌目前管理的总规模接近150亿元,上文提到可能由于规模的提升,王斌的产品近些年换手率已经出现下降。

考虑到王斌持仓周期较短,偏好具有一定成长性且市值中等的股票,规模上涨可能对他的影响要更大一些。

参考资料

1、《华安基金王斌:均衡成长先锋》,君聊配置

2、《华安基金王斌:低估值为盾,高成长为矛,构建“效率最优”组合》,猫头鹰研究院

3、《华安基金王斌:非典型的消费基金经理》,点拾投资

$华安安信消费混合A(OTCFUND|519002)$$华安安信消费混合C(OTCFUND|013686)$#基金投资指南##基金经理观点#

本文作者可以追加内容哦 !