又有几位基金经理复出,

白冰洋、高楠、陈金伟。

不仅复出了,还说了将来的操作思路,

一起来看下吧~

01

陈金伟

陈金伟去了鹏华基金,11月9日复出,管了2只基金:鹏华产业精选、鹏华优质治理,不过目前还是和别人共管。

而且有意思的是,在陈金伟共管后没多久,这两只基金就推出了C份额,持有30天免赎回费,意图很明显。

职业发展上,

陈金伟崛起于2021年,当年他管的宝盈优势产业涨了100.52%,是主动基金中的第三名。

因为业绩好,管理规模也大爆发,最高时管了超过120亿的资金。

当时陈金伟也意气风发,有基民问:“可以逃出冠军魔咒吗?能长期持有吗?”

陈金伟的回答是:我不是冠军,所以不存在冠军魔咒”。

但没想到,2022年宝盈优势产业跌了26.16%,同类后25%。

原因嘛,

和行情有关。

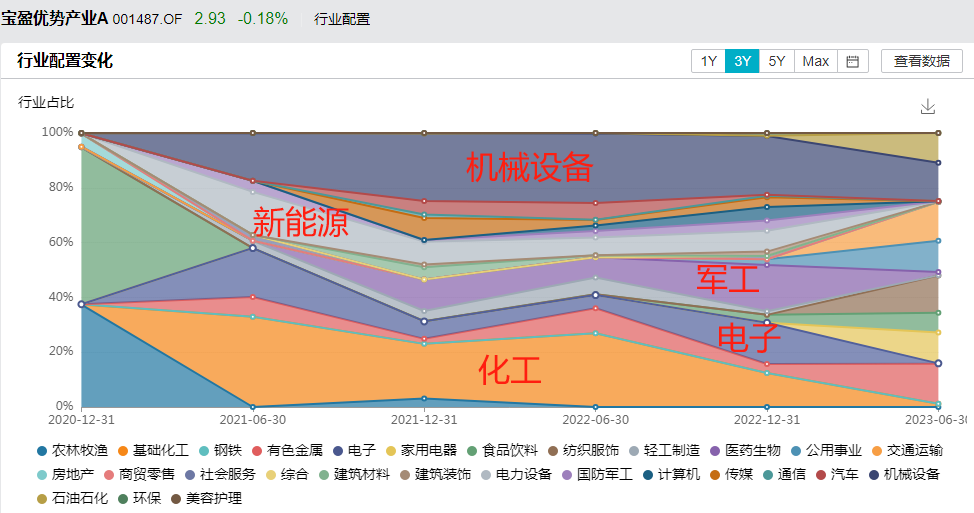

2021年是大制造爆发的一年,新能源涨了47.9%,有色涨了40.5%,化工涨了37.2%,机械设备涨了14.8%,军工涨了11.2%。陈金伟的持仓主要集中在这几个方向,打了个顺风局。

但2022年,风向反过来了,这几个行业都跌的不要不要的,顺风局变成了逆风局。

也和他的操作有关。

陈金伟选股能力强,换手率也有点高,400%左右。在2021年的顺风局中,接连选中大牛股,左脚踩右脚,一路扶摇直上,基金净值成功翻倍。

但在逆风的2022年,又都反过来了,陈金伟选的股票普遍表现不佳,2022年5-7月的新能源大反弹行情也没抓住,这就导致前三个季度的表现一直很一般,直到4季度才扳回一局,宝盈优势产业在2022年也就跌了26.16%。

总的来说,陈金伟是一个波动比较大的选手,顺风局可能超常发挥,逆风局也可能水逆一下~

他说自己的投资方法是“低估值+成长”,但除此之外,换手率还偏高,会追高,如果频繁选错股票,再碰上逆风局的话,回撤会比较大。

在鹏华基金的一篇推文中,

https://mp.weixin.qq.com/s/n5t0oguM3_4NKObSWS-5Kg

他总结了这两年主动基金经理普遍表现不佳的原因:

基金经理普遍是研究出身,思考方式是成长思维,寻找未来业绩能增长的股票,而过去两年宏观环境的变化导致这种投资方法失效。

再看过去两年表现比较好的资产,红利类和微盘股的主要收益来源都不是盈利增长,公募基金没有重配这类资产,也导致了集体跑输。

还说了他现在比较关注三个行业:

1)消费

主要关注一些细分行业,比如零售折扣店、功能性产品等。这些行业里的公司在三年疫情后出现了一些新变化,但资本市场定价并不充分。还有一些和人口结构变化相关的细分领域,比如适老用品、保健品、宠物等,也是长期趋势,值得关注。

2)医药

估值处于历史低位,长期投资价值也没有改变,很难想到行业整体层面有什么大的系统风险。

3)锂电

虽然盈利还处于下行周期,且被市场普遍诟病产能过剩,但锂电行业的资本开支已经下滑,新增供给有限,再考虑到需求的持续增长,一部分有竞争力的公司值得关注。

02

高楠

高楠去了永赢基金,现任永赢基金首席权益投资官兼权益投资部总经理,同时还是投委会成员。

之前总结过,

高楠有2个特点:

一是换手率高。

他管理恒越研究精选期间,基金换手率在1000%左右,交易的频繁程度和量化基金差不多了。

二是擅长行业轮动。

说实话,高楠对这方面是真擅长。

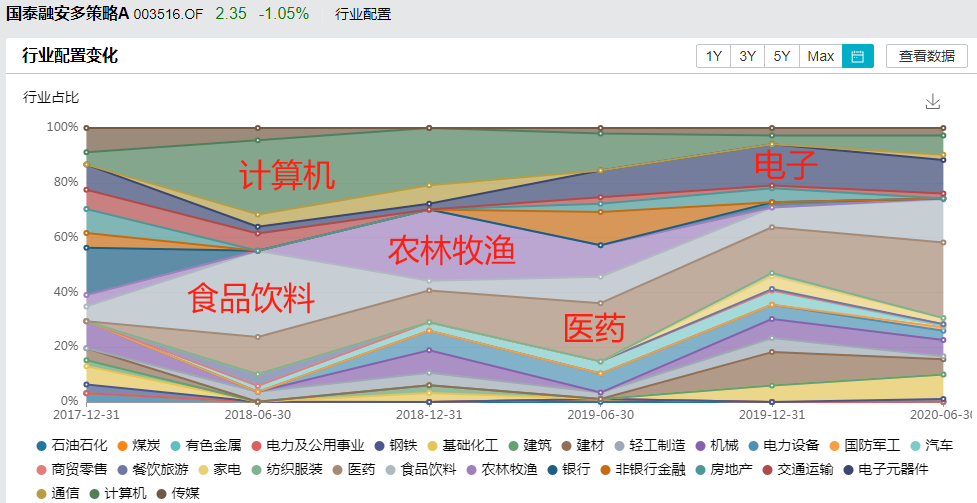

2017年11月到2020年4月,他管理国泰荣安多策略期间就有出色表现,抓住了猪周期、医药、TMT的机会,基金因此涨了81.18%,同类前1%。

跳到恒越基金后,他表现依旧出彩。

2020年7月接手恒越研究精选后,立马增加了食品饮料的仓位,2021年又加仓了新能源。

两波行情都把握住了,2020年、2021年,基金也因此分别涨了85.61%、34.54%。

看总收益的话,高楠管理期间,恒越研究精选涨了35.07%,同类前7%。

在两家基金公司都有出色表现,这才有了去永赢基金身居高位。

当然,高楠也有自己比较坚持的一面。

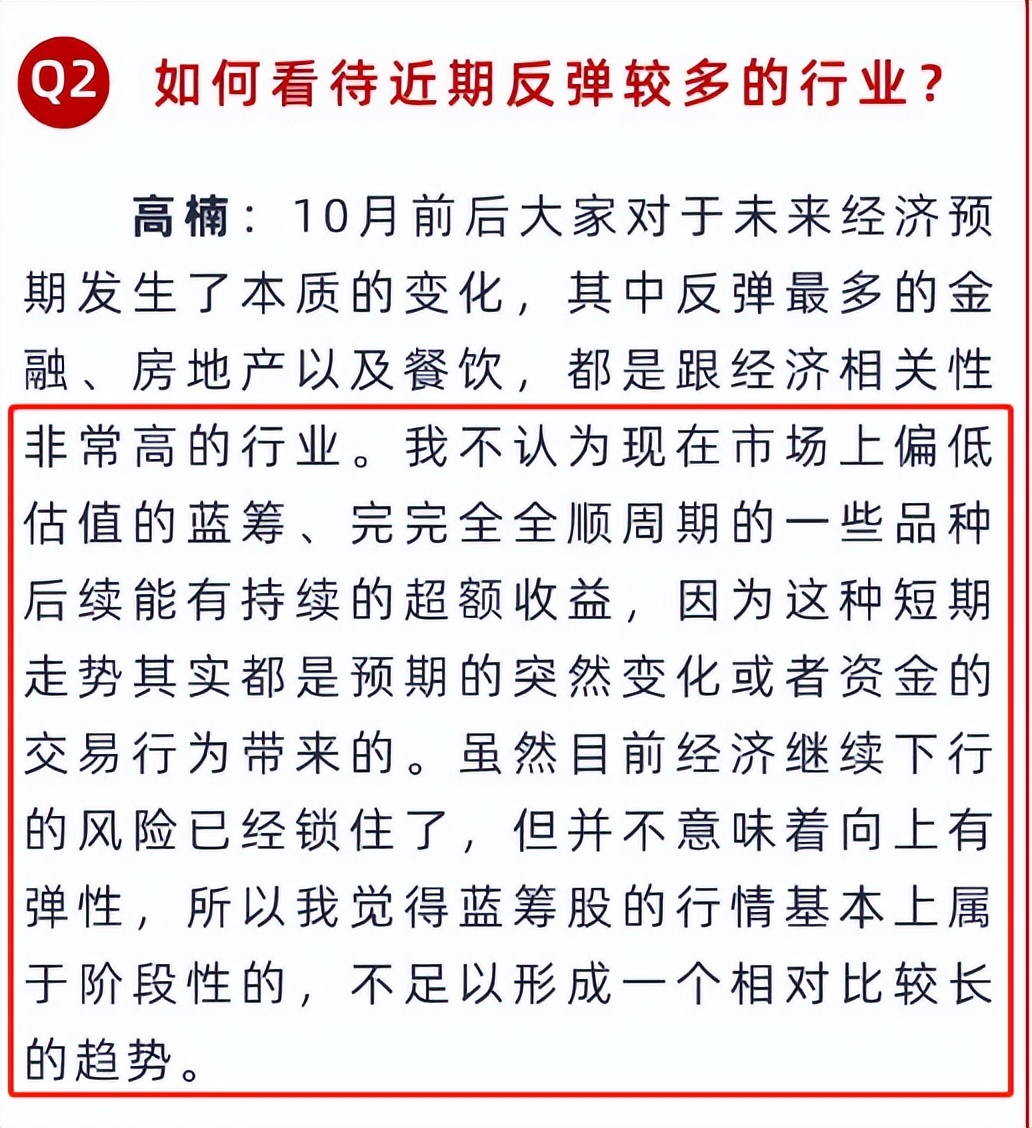

去年底,后疫情方向大爆发,高楠对此的看法是:这主要是市场预期突然改变带来的短期行情,后续很难有持续的超额收益。

也因此,他没有参与那波行情,导致基金在去年4季度跌了11.51%,拖累了2022年业绩,全年亏损30.38%。

总的来说,高楠的特点可以汇总成这几个词:高换手、行业轮动、坚守成长股。

但行业轮动方面,他似乎有放弃的打算。

在接受《券商中国》采访时,高楠说了这么一句话:

“2019年之后,投资体系的内核就逐渐从‘行业轮动’变成了‘自下而上选股’,并一直延续到现在”。

虽然高楠在管理恒越研究精选期间还有明显的轮动特征,但不排除他将来真的就纯粹“自下而上”选股的可能。

另外,高楠也说了自己看好的方向:

1)稳定经济增长方向,主要是资源约束较为显著的各行各业的上游资源品。

2)关键技术突破方向,包括半导体材料、设备、零部件,以及科学仪器、工业母机等未来2-3年增量显著的行业,也看好国产消费电子、服务器、智能驾驶等领域的进一步腾飞。

3)困境反转方向,主要是创新药和医疗器械,生猪养殖行业也可能出现今年来首次较为持续的去产能化。

03

白冰洋

白冰洋去了富国基金,上周官宣复出,要发一只新基金。

她成名晚一些,2022年才打响名气,管的中银证券价值精选,在2022年涨了13.08%,是灵活配置型基金的第十名。

中银证券优势制造,在2022年涨了9.26%,是普通股票型基金中的第四名。

这主要是因为她重仓价值,踏对了去年的节奏。

具体来看,

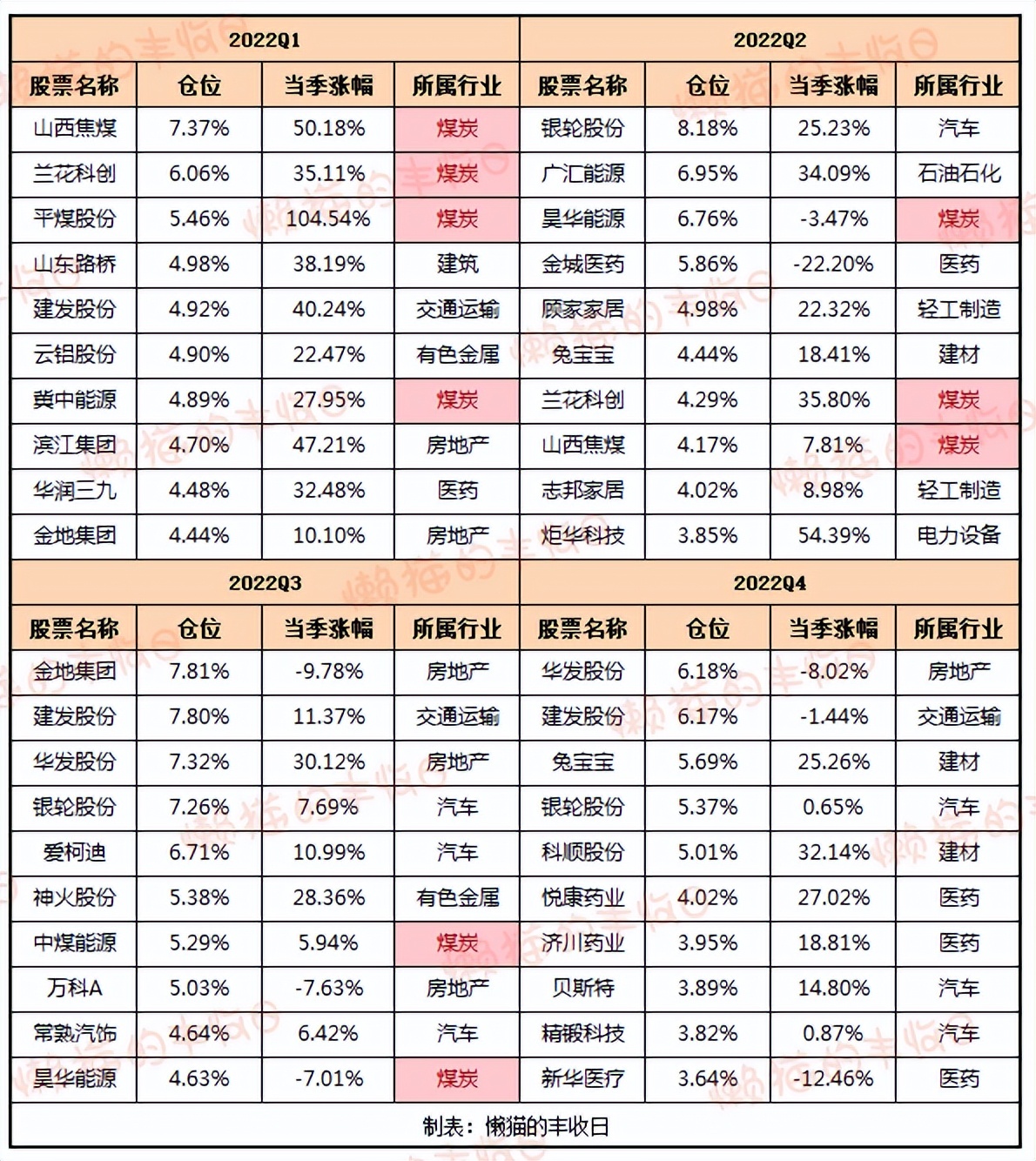

2022年前三季度,白冰洋都有重仓煤炭,拉了一波净值,其他持仓也主要以价值股为主,贡献了部分收益。

另外,仔细看每个季度重仓股的变化,重合度并不高,白冰洋也是一位“交易型选手”,这在价值型基金经理中挺少见的。

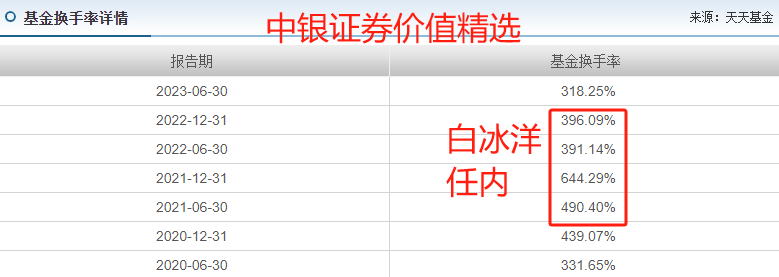

看换手率的话,400%左右,平均持股周期约3个月。

也就是说,白冰洋的特点可以概括为这两个:价值+交易。

“安全边际是给自己提供一个比较高的容错度。很多东西,我们预测的准确性其实都蛮低的,预测不是为了证明自己对,而是希望通过这样的一种判断,即便我错了,也能够相对的去控制风险和损失”;

“好的公司,即使是100分的公司,如果太贵了,我也会坚定说拜拜”;

“对于一个价值毁灭型的公司,如果治理很差,那白送给我我也不要,因为我不知道后面还有什么隐形的问题等着”。

同时说了自己关注的三个方向:

1)能源

能源是一种非常基础的消费,但从底层角度上看,有些东西看的还不是很清楚,需要持续的学习、观察、判断。

2)制造业

现在这个时点,一些中高端制造业迎来了更广泛的机会,特别是具有全球竞争优势的制造业,比如汽车产业链。

3)地产

地产产业链的宽度和广度都是足够大的,会有新的投资机会出现。

*免责声明:文章内容仅供参考,不构成投资建议。

$中银证券价值精选混合(OTCFUND|002601)$$恒越品质生活混合发起式(OTCFUND|013028)$$鹏华产业精选混合A(OTCFUND|005812)$

本文作者可以追加内容哦 !