文/银杏

编辑/程墨

北交所近日披露关于安徽德孚转向系统股份有限公司(以下简称“德孚转向”)公开发行股票并在北交所上市申请文件的第二轮审核问询函。

笔者研读招股书后,发现德孚转向主要存在“利润虚高且主营产品充满不确定“的问题。

市场在召唤,德孚转向能否跟上?

招股书显示,德孚转向主要研发、生产和销售汽车助力转向产品。从液压转向产品扩展到各类电动转向产品。

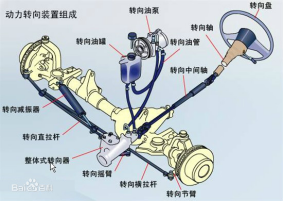

汽车转向系统就是可以按照驾驶员的意愿控制汽车行驶方向的执行系统。如果把整台车看作人的身体,那转向系统就是汽车的腰腹核心,它的好坏直接决定了你驾驶日常的舒适度和在做复杂运动时的表现。

比如《头文字D》里有这么经典的一幕:藤原拓海利用排水渠过弯技惊四座,除了要用极高的速度入弯,另一个关键就是精准的转向,差一点就会车毁人亡。

汽车系统也经历了超过百年的历程,包含数次迭代和更新:纯机械的转向系统(19世纪末20世纪初-液压助力转向系统 HPS(20世纪50年代)-电子转向系统 EPS(20世纪90年代至今)-线控转向SbW被认为是未来的理想方案。

新能源车时代,电气化、智能化技术快速进步,转向系统在进一步实现冗余的基础上,慢慢具备主动控制,并逐步替换掉剩余的机械连接,往纯线控转向SbW(Steering by Wire)发展。从发动机向电机的变化让轮边电机的方案成为可能,这种方式也让汽车原地掉头变成现实。

德孚转向在招股书中强调“产品包括机械液压助力转向泵、电动液压助力转向泵、电动助力转向系统(EPS)及线控转向系统(SBW)四个系列,产品型号多达2,500余种,适用于燃油汽车和新能源汽车。”

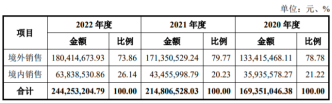

实际上,从营收占比构成来看,机械式的液压动力转向系统的零部件“液压泵”占比接近90%,现代汽车的标配EPS系统仅占比2.15%。

或许受落后产能的影响,德孚转向没能够大量实现给整车厂配套,目前以汽车后市场为主(即维修时的配件),产品主要外销美国、欧洲、中东、俄罗斯等多个国家和地区,境外销售占比在70%-80%。

机械式的液压动力转向系统一般由液压泵、油管、压力流量控制阀体、V型传动皮带、储油罐等部件构成。

实际上,无论是否转向,这套系统都要工作,而且在大转向车速较低时,需要液压泵输出更大的功率以获得比较大的助力。

可以回忆一下:开这样的车时,在低速转弯的时候,会觉得方向比较沉,发动机比较费力气。另外,机械式液压助力转向系统由液压泵及管路和油缸组成,为保持压力,不论是否需要转向助力,系统总要处于工作状态,能耗较高,这也是耗资源的一个原因所在。

一般经济型轿车使用机械液压助力系统的比较多。

面对市场召唤,德孚转向又想蹭自动驾驶热点,又不得不面对“产品转型不利”的事实。

根据招股书,公司对传统产品机械液压泵的依赖情况,不但没有降低反而在升高,营收金额从2020年的1.28亿,上升到2022年的2.18亿,营收占比更是从75.87%上升至89.42%。

从2018年开始量产的新产品,虽然金额上升了一部分,但是绝对值太小了,才增长了几百万元,与主要产品金额一比几乎可以忽略不计。

这几年来,中国的新能源车在世界上都占据了绝对优势,作为中国本土的零部件企业,德孚转向似乎未能抓住这一机遇。

而同行的情况并非如此!

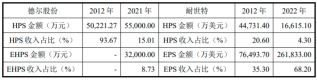

和德孚转向相比,同行营收结构中,机械液压泵(HPS)无论是营收金额还是占比呈现大幅下降趋势,而电动液压泵(EHPS)大幅上升趋势。从上图可以看出,德尔股份的HPS收入占比,从93.67%下降至15.01%;而耐世特从20%下降至4.3%。

为什么德孚转向未能实现自我革新?公司在招股书中强调:“目前新上市的乘用车已基本采用电动助力转向系统,但目前世界范围内使用机械液压助力转向系统的汽车存量仍然巨大。以欧美国家为例,由于不存在汽车强制报废政策,车辆可长期保有,基于原有转向系统的更换维修,未来较长一段时间内机械液压助力转向系统仍将保持稳定的市场需求。”

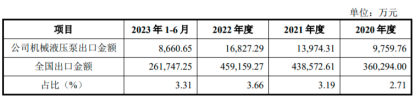

然而,从竞争角度看,德孚转向的未来仍充满不确定性。根据公开数据,德孚转向的市占率仅3%左右。

除了目前行业内竞争态势严峻,德孚转向还将面临外部竞争。2020 年 11 月,国务院办公厅印发《新能源汽车产业发展规划(2021-2035)》,提出将纯电动汽车底盘一体化、线控执行系统等列为重点技术攻关工程。在政策鼓励下,很多初创企业,甚至电池企业都想介入底盘一体化,会导致德孚转向这种零部件企业的生存空间越发紧张。

根据智研咨询数据,202年,全球电动助力转向系统(EPS)市场规模达到了168.97亿美元,其中大部份额为国际头部厂商占有,且市场集中度较高。以日本和北美 EPS 市场格局为例,捷太格特等4家企业占据87%日本市场份额,耐世特等5家企业占据 60%北美市场份额。

漏洞百出,虚增利润?

根据招股书信息,德孚转向的董事张永泉(其为公司全资子公司轩迪德孚董事长兼总经理)、员工张永亮(其为张永泉之胞弟,轩迪德孚采购部经理)及员工李锐(其为轩迪德孚副总经理)与发行人部分供应商(含供应商的员工/股东)之间存在资金往来。张永泉、张永亮为实际控制人刘世斌配偶的兄弟。

一般与供应商资金往来较为敏感,会涉及商业贿赂、体外资金循环做假账等。对此,北交所要求保荐机构确认,通过“查阅相关资金流水、访谈供应商相应人员”确认上述资金往来是否存在“通过体外资金循环以虚增收入和利润等粉饰业绩的情形,通过供应商进行商业贿赂的情形,发行人与供应商之间的返利、佣金及其他利益安排”,其判定依据是否充分、结论是否客观谨慎。

实际上,德孚转向存在多笔公司员工与供应商资金往来的情形。

沭阳国力液压件有限公司为德孚转向的前五大供应商之一,为德孚子公司的副总经理李锐的姐姐李亚平和姐夫成立的公司。李锐向沭阳国力及其股东李亚平累计借入160.36万元,且尚未归还。

更有甚者,无视税收制度。根据核查,张永亮个人与供应商员工/股东之间存在非借贷往来情况,上述资金往来系因2022年业绩预期较好,基于张永泉和张永亮个人避税要求,德孚转向通过供应商向张永泉、张永亮支付两人特别奖金。

在中介机构发现之后,德孚转向针对上述不规范行为已进行了规范,公司已在 2022年报中将相应金额从营业成本调整到管理费用,并进行了相应的进项税额转出;公司员工张永泉、张永亮已就此部分奖金完成了纳税申报,缴纳了相应的个人所得税。

也就是说,一家拟上市公司,配合老板的舅子们逃税,没有计入管理费用,间接虚增了利润。

另外,今年6月末,公司才刚向北交所递交IPO招股说明书,不到两周,公司发布了《德孚转向:关于公司实际控制人收到全国股转公司自律监管措施决定书的公告》。

一是“公司于2017年11月完成股票定向发行,共11名发行对象参与认购,刘世斌与其中5 名投资者签订《股票认购合同之补充协议》《股票之回购协议》,相关协议涉及业绩承诺和股份回购等特殊投资条款。相关协议的签署未及时履行审议程序和信息披露义务。”这种行为变相保本保收益的行为在定向增发环节比较常见,一般是由于发行困难,给与投资人一些保障条款。

但实控人却“区别对待投资人,偷偷与少数人签订优厚的条款,保障少数投资人利益,歧视其余多数投资人”,这种行为不可谓不恶劣;

二是股份代持违规。2018年2月至2022年12月,刘世斌委托他人通过大宗交易的方式取得公司股票进行代持,股票数量为141.9万股。在此期间,刘世斌指示代持方与公司部分员工及外部人士签订代持协议,股份仍登记在代持方名下。

这里面牵涉到员工找别人代持,这意味着如果代持的价格低于公允价格,那就是变相股权激励,由于代持没有进行任何会计处理,减少了大量的管理费用支出,变相提高了公司利润,募资时可以得到更高的估值,欺骗了投资人,不可谓不恶劣!

总之,德孚转向在行业变革期,本应苦练内功,跟上行业的转型,但是老板的心思好像没有完全放在这个事情上,帮助小舅子们“避税”,自己搞隐形对赌,这样的企业,你们敢投么?

本文作者可以追加内容哦 !