(来源:金融界)

公募基金三季报已于10月末全部披露,回顾三季度, A股市场震荡不断,受盘面影响,三季度公募基金产品整体亏损3467.8亿元,主动权益类产品成为亏损大头。

市场处于震荡环境时,基金调仓换股的难度提升,而投资范围更广、仓位限制更低的灵活配置型基金的优势便凸显出来。相比于传统的股票基金和债券基金,灵活配置基金可以投资股票、债券、货币市场工具等多种资产类别,投资范围更广泛,同时也可以通过对冲等方式降低风险。另外,灵活配置型基金不受股票最低仓位的限制,股票仓位可在 0-95%的范围内变化,灵活度高,进可攻、退可守。

今年以来,市场风格和热点快速轮动,结构分化明显,在经济总量平稳的情况下,结构性亮点较少,红利低波指数表现较佳。不过也可以看到一些政策和产业变化带来的市场机会,比如大模型、中特估、非银金融、白酒、华为产业链、减肥药产业等。

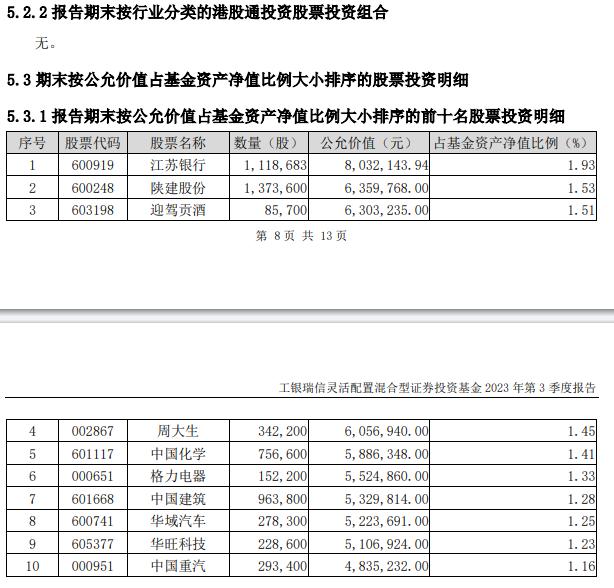

因此,可以看到部分混合资产策略和灵活配置型基金在前三季度频繁调整了重仓股,对热点主题进行了不同程度的覆盖。以工银瑞信旗下的工银灵活配置混合A为例,作为一只偏股型灵活配置基金。今年前三季度先后重仓了和林微纳、天孚通信、雷赛智能等成长性较强的个股,此外还加大力度布局了贵州茅台、周大生、江苏银行、中国重汽等高股息个股来平衡投资组合。

来源:该基金定期报告(三季报、半年报、一季报)

据三季报显示,该基金的投资策略是自下而上选股均衡配置。报告期内维持行业和个股的均衡配置,仍以各行业成长性较强的个股为持仓主体,增加了高股息个股的比例以平衡组合。在选择个股的过程中,坚持价值投资的原则,在市场相对低迷期,也增加了赔率因素的比重。

此外,该基金的股票持仓也较为分散,在股票占比75.46%的前提下,前十大重仓股仅占基金资产净值的14.08%,对各个行业做均衡配置以应对当前市场主线不明朗、行业热点轮动快速的特点,通过降低个股集中度、分散行业配置在一定程度上起到风险规避的作用。

从投资收益情况来看,据三季报显示,该基金过去一年、三年、五年收益率分别为2.17%、19.38%、135.53%,分别跑赢业绩比较基准达1.88%、23.56%、117.46%(同期业绩比较基准为0.29%、-4.18%、18.07%)。

相对于偏股混合和股票型,灵活配置的仓位更加灵活,非常考验基金经理的主动管理能力。掌管工银灵活配置混合A为的基金经理为李昱,是工银瑞信权益团队中的中生代代表,他2017年10月9日加入工银瑞信,在工银瑞信完善的内部培养和内生成长机制下,逐渐凭着优异的业绩表现崭露头角。在加入工银瑞信前,其曾任中投证券研究员,华安基金高级研究员、小组负责人,中信产业基金从事二级市场投研。

工银灵活配置混合A的稳健表现也获得了行业权威机构的高度认可,根据晨星中国2023年9月的五年期、三年期基金业绩排行榜,该产品在近五年49只标准混合基金业绩排名中位列第2名;在近三年59只标准混合基金业绩排名中位列第9名。

展望四季度,平安证券研报指出,A股市场经历连续调整,股债性价比已处于近三年97%分位数,赔率较高。从胜率看,国内经济基本面积极信号不断增加,我们构建的经济增长因子和通胀因子已经连续三个月回升,特别国债的发行有助于打消稳增长政策退坡的预期,但由于私人部门融资增速尚未进入上行通道,导致市场可能仍会担忧经济回升的持续性,股票市场迎来较好的底部配置时机。

$工银瑞信灵活配置混合A(OTCFUND|487016)$

$工银瑞信灵活配置混合B(OTCFUND|001428)$

数据说明

工银灵活配置混合由工银瑞信保本混合型证券投资基金转型而成,于2018年2月9日(本基金基金合同生效日)按照基金合同的约定转型为本基金。基金经理李昱先生自2018年3月6日起开始管理,本基金A类份额过去2018-2022年及自基金合同生效起至今净值增长率分别为-12.44%、39.38%、73.50%、21.33%、-14.66%及117.01%,同期业绩比较基准收益率分别为-12.03%、20.54%、15.88%、1.84%、-10.93%及10.68%,数据来源于基金定期报告,截至2023年9月30日。

风险提示:本文版权归原作者或媒体所有,内容仅代表作者的个人或媒体观点,与工银瑞信基金管理有限公司无关。其原创性以及文中陈述文字和内容未经本公司证实,对本文以及其中全部或部分内容、文字的真实性、准确性、完整性、及时性,本公司不作任何保证或承诺,仅供参考,并请自行核实相关内容。本材料不构成本公司业务和产品的宣传推介材料、投资建议或保证,也不作为任何法律文件。基金过往业绩和获奖情况不预示未来表现。投资者投资工银瑞信基金管理有限公司管理的产品时,应认真阅读基金合同、招募说明书等相关法律文件,并选择适合自身风险承受能力的投资品种进行投资,基金投资须谨慎。

本文作者可以追加内容哦 !