债券市场回顾

一、货币市场回顾与展望

公开市场操作方面:当周央行共开展 21360 亿元逆回购,同时有 21670 亿元逆回购到期,因此当周公开市场实现净回笼 310 亿元。

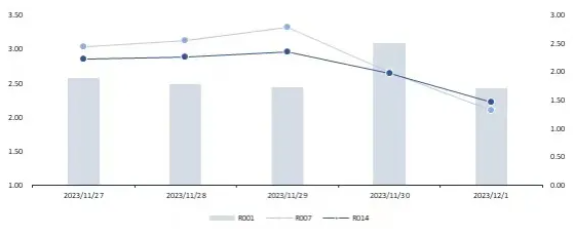

资金方面,受跨月因素影响,当周银行间市场资金面收紧。具体来看,银行间市场,银行间隔夜加权利率在 1.71%-2.5%区间,7天加权利率在2.11%-3.32%区间,14天品种加权利率在2.22%-2.96%区间。协议回购市场,7天均价在3.2%-4.1%区间,14天均价在3.6%-3.98%区间,1M均价4.8%-5.6%左右。

二、行业及基本面回顾与展望

当周公布11月PMI数据。11月制造业采购经理指数和非制造业商务活动指数分别为49.4%和50.2%,比上月下降0.1和0.4个百分点,均低于市场预期。制造业需求放缓,生产景气度回落。11月新订单指数、新出口订单、进口、采购量、生产指数分别录得49.4%、46.3%、47.3%、49.6%、50.7%,分别较上月下降0.1、0.5、0.2、0.2、0.2个百分点。内需方面,节假日消费热度减退后,出行人次减少,线下消费需求减弱,此外,商品消费也随着促销季结束有所回落。消费品制造业的新订单指数从上月的51.8%下滑至50.1%。服务业商务活动指数为49.3%,比上月下降0.8个百分点。“金九银十”促销季结束后,房地产市场景气度出现大幅回落。由于房价还未企稳,保交楼工作尚未全面完成,居民购房仍然谨慎,需求端放松限购和首付比例等刺激政策效果的传导存在时滞。11月30各大中城市商品房月均成交面积同比下滑20%,降幅扩大了17.4个百分点。房地产牵涉的行业范围较广,对经济的影响较深,地产行业的深度调整对上下游产业的需求和投资形成一定抑制。基础原材料行业需求收缩,价格回落为制造业减轻成本压力。基础原材料行业需求收缩,价格回落为制造业减轻成本压力。外需方面,新出口订单指数回落趋势与主要出口国家数据变动的方向一致,出口下行压力增加。总体来看,本次PMI数据反映出市场当前供需偏弱,经济增速略放缓。除了受房地产市场拖累外,节假日消费和购物节促销效应褪去后消费品制造业和服务行业需求减少,海外经济增长的不确定性也对我国出口形成拖累,经济仍在磨底修复阶段。

三、利率债走势回顾及投资策略

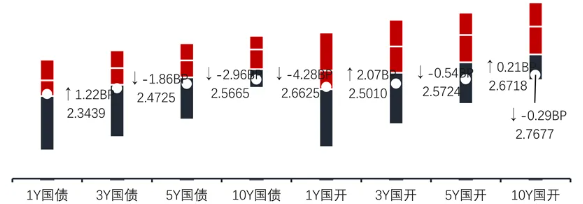

当周二级市场国债期货价格全线上涨。截至12月1日,1年期国债收益率较上周收盘价上涨1.22bp,3年期、5年期、7年期、10年期国债收益率较上周收盘价分别下降1.86bp、2.96bp、4.42bp、4.28bp。

四、政策面回顾与展望

12月1日,为规范银行间债券市场债券估值业务,保护市场投资者合法权益,促进债券市场平稳健康发展,中国人民银行制定了《银行间债券市场债券估值业务管理办法》,现予公布,自2024年1月1日起施行。

本次正式稿较此前的征求意见稿略有改动,征求意见稿中表述为“对于市场成交活跃的债券,应当优先选取债券发行、交易或可交易报价数据等市场数据”,本次正式稿改为“对于市场成交活跃的债券,应当优先选取债券成交或可交易报价等市场数据”。

此外,本次正式稿的另一大改动是:鼓励用户加强内部估值体系和质量建设,鼓励选择多家估值机构的产品。

五、信用债走势回顾及投资策略

当周信用债收益率多数上行。3Y左右城投债收益率下行,较短期限城投债收益率上行。3Y期AA-城投债下行幅度最大(10.25bp),6M期AA-上行幅度最大(11.69bp)。

信用利差方面,当周信用利差走阔,但2-3YAA-利差继续有较大幅度压缩。1Y内AA(2)信用利差分位数7%以内,2Y信用利差10%分位数水平,3Y信用利差分位数13%分位数水平。AA-城投信用利差大幅压缩,1Y内分位数0%,2Y信用利差0%分位数,3Y信用利差分位数1%。与11月初相比,AA-除1Y内利差大幅压缩外,2-3Y也出现大幅压缩。尤其是3Y期,信用利差分位数水平从月初超50%压缩至目前1%。相比之下其他评级3Y期信用利差分位数水平更高:AAA 62%,AA+ 35%,AA 33%。AA-绝对收益水平与信用利差如下:1年AA- 3.25%,低于去年11/11 4.11%约87bp,2年4.68%,低于去年11/11 5.03%约34bp;1年信用利差75bp,低于去年11/11 135bp,2年信用利差211bp,低于去年52bp;3年信用利差284bp,低于去年11/11 11bp。

权益市场回顾

1、指数及成交表现

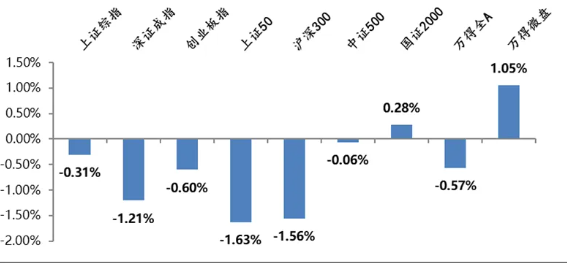

当周A股延续下行趋势,宽基指数大部分下跌。全周来看,上证综指、深证成指、万得全A、创业板指涨跌幅分别为-0.31%、-1.21%、-0.57%和-0.60%。市场成交小幅缩量,日均成交金额7968亿元。美债10Y利率有所下行,北向资金当周净流入16亿元。

行业层面,排名靠前的行业为煤炭、社会服务和传媒,涨跌幅分别为3.03%、2.98%和1.82%;排名靠后的行业为建筑材料、美容护理和房地产,涨跌幅分别为-3.37%、-3.77%和-4.89%。

估值方面,截至12月3日,万得全A、创业板指、沪深300和中证500市盈率分别为16.93倍、28.24倍、10.95倍和22.48倍,其中创业板指的市盈率处于历史低位。

风险溢价方面,截至12月3日,万得全A风险溢价为3.24%,创业板指风险溢价为0.88%,达到历史高位。

2、市场回顾与展望

短期依然震荡为主,成长和主题风格阶段性占优。中期来看,美债利率见顶和美国明确进入衰退之间,出现了交易时间窗口,风格上主题风格与机构风格再平衡,消费和医药白马估值有修复。

特别解读:

11月制造业PMI续降至49.4%,低于市场预期。供需双双转弱,新出口订单、小企业景气下滑较为突出,景气加速收缩。内需修复的动能依然有待加强。市场国内政策刺激的预期进一步提升。

美国重点数据更新:三个数据都中性。(1)美国10月核心PCE物价指数同比上升3.5%,预估为3.5%;美国10月核心PCE物价指数环比上升0.2%,预估为0.2%。(2)美国上周初请失业金人数为21.8万人,预期22万,前值20.9万人。(3)美国10月份个人支出环比增长0.2%,预期增长0.2%,前值0.7%。个人收入环比增长0.2%,预期增长0.2%,前值0.3%修正为0.4%。个人实际消费支出环比增长0.2%,预期增长0.1%。

美联储主席鲍威尔在Spelman College表达了他对货币政策的看法:依然是先泼冷水,驳斥激进降息的提法,再放鸽指明通胀仍远高于目标,但正朝着正确的方向发展,且明年支出和产出的增长将放缓。之后,两年美债利率大幅下行,从4.67%下行至4.55%。整体进入“降息范式”的描述框架。

3、重点跟踪行业情况

—电子

消费电子

继续看多消费电子板块,重点关注MR(技术创新)和智能手机(复苏)供应链。下游需求逐渐恢复,在苹果、华为和小米新款智能手机热销的带动下,供应链订单大幅增长,三季报消费电子产业链公司超预期的家数居多。海思回归加剧终端品牌竞争,有利于加速技术迭代和功能创新,叠加AI大模型对智能手机的赋能,在这个时间点我们对明年智能手机和MR板块持以乐观态度。

半导体

继续看多半导体板块,重点关注半导体国产替代和景气修复两条主线。作为“卡脖子”关键领域,半导体行业持续获得国家政策和资金的大力支持。虽然中美关系短期缓和,但算力芯片禁令加速,在高科技领域美国对中国的限制趋势不会扭转,国产替代预期加速,且是未来长期的趋势。景气度方面,半导体板块三季度整体呈现环比改善的趋势,半导体行业周期复苏在即,部分存储芯片和MCU价格企稳回升,目前情绪上可以更乐观一些。

—电力设备和新能源

光伏

1-10月我国新增光伏装机142.56GW,同比+144.78%。10月我国电池组件出口192.98亿元,同比-20.41%,环比-20.43%,欧洲组件库存尚未完全消化。

24年装机增速下滑,但依然有望保持20%的增速。全环节产能过剩,洗牌期的阵痛,特别是行业股价的阵痛肯定不可忽视。预期24年Q1之后,行业的竞争格局会更趋清晰。

电力设备

储能系统进入新能源渗透率提升阶段(中期),储能重要性提升了。但目前国内储能的真实情况,还是受到了特高压建设的制约。在新能源装机快速增长的大趋势下,海外电网建设滞后问题愈发暴露,补强需求旺盛,预计出口领域仍将维持较快增长。

—医药

1)人福医药近6,000万股股份被司法拍卖。人福医药控股股东当代科技持有的近5,983万股(占公司总股本的3.66%)被司法拍卖,拍得方为芜湖信福,穿透后其实际控制人为中国信达资产,成交价超24元/股。拍卖结果和市场预期的国药或华润等国央企大相径庭,股价出现波动。当代科技所持人福医药后续处置,受到市场广泛关注。目前估值处于合理水平,在创新药等业务若有突破,依然能提供较好的安全边际和弹性。

2)美国FDA发布公告,宣布调查靶向BCMA或CD19的自体CAR-T细胞免疫治疗后患者出现T细胞恶性肿瘤的严重风险情况。涉及的企业及产品包括靶向CD19的自体CAR-T细胞免疫疗法:吉利德科学旗下Kite Pharma开发的Yescarta和Tecartus,诺华开发的Kymriah,BMS开发的Breyanzi;靶向BCMA的自体CAR-T细胞免疫疗法:传奇生物和强生公司开发的Carvykti,百时美施贵宝开发的Abecma。根据统计,接受6家企业CAR-T治疗的患者数超过3万例,累计报告的T细胞肿瘤数为12例,和CAR-T细胞常见的不良反应细胞因子释放综合症(CRS)、免疫效应细胞相关神经毒性综合症(ICANS)、脱靶效应相比,占比极低。目前还无法确定CAR-T治疗和继发性恶性肿瘤之间的因果关系,考虑到收益-风险特征,CAR-T依然是末线患者带来巨大的希望。但当日CAR-T相关的上市公司股价出现大幅波动。

行业底部迹象明显,持续关注大品种、医保内、疗效优异、成功出海。

—化工

宏观经济数据预期较弱,基础化工板块产能有明显增长、具有成长性的公司在今年有机会;消费电子复苏,相关消费电子材料如MR、VR以及miniled相关材料或受益;出口方面,美国服装面料批发商库存持续去化,纺服出口正迎来边际改善。

本财富号所有观点不构成对投资者的投资建议,市场有风险,投资需谨慎。在任何情况下,本公司不对任何人因使用本财富号任何内容所引致的任何损失负任何责任。文中涉及观点皆为原创,三方数据已标出,图片、字体版权归原作者所有,如有涉及到版权问题,请联系我们删图。

$东吴安鑫中短债A(OTCFUND|970087)$、$东吴安鑫中短债C(OTCFUND|970089)$

$东吴裕丰6个月持有债券A(OTCFUND|970117)$、$东吴裕丰6个月持有债券C(OTCFUND|970118)$

本文作者可以追加内容哦 !