10月份以来债券市场大的格局是信用债尤其城投债受益于化债政策以上涨为主,利率债现券则受制于资金利率高企,呈现涨跌交替波动为主。进入十月份,资金利率其实整体是超出预期,带动利率债总体上行为主,一方面资金面持续偏紧,10月内特殊再融资债发行超1.2万亿;另一方面陆续发布的9月基本面数据均受三季度政策利好出现边际回暖。

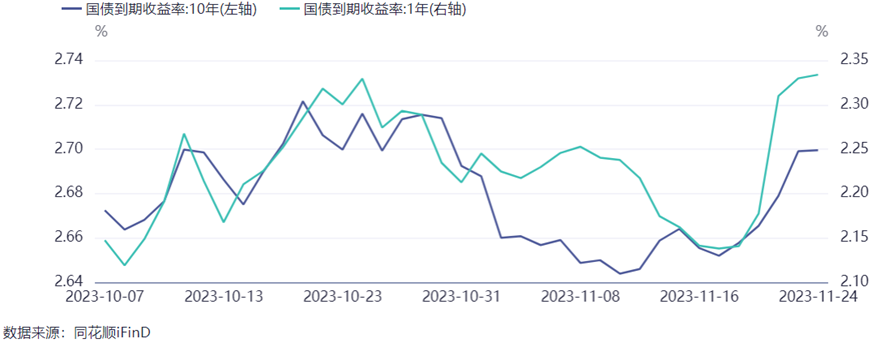

10月末和11月上旬,则受到PMI数据不及预期和中央金融工作会议定调金融强监管的影响,同时基本面数据显示存在内需偏弱和结构性问题,经济修复的持续性不足。带动利率明显下行曲线走出牛陡,短端品种显著获益。11月下旬,长短端收益率均大幅上行熊陡特征明显,以短期限上行更显著。对于短端而言,自9月份以来的资金面紧张情绪持续,同时近期资金空转的问题受到关注压制市场情绪。结合对于房地产主体的无限制流动性支持,金融机构座谈会提出利好房地产企业的信贷政策,从而相较二季度而言,两大风险扩散源地方政府债务和地产公司违约风险得到一定缓解,政策面和情绪上不利于短期债市行情。

自8月中下旬开始,资金面成为制约利率现券下行的主要因素,并延续至四季度。10月特殊再融资债密集发行,十一月国债增发,短端利率债在资金面偏紧的时段上行明显。

海外方面,美联储本轮加息周期或已基本结束,后续加息概率不高,对我国汇率的掣肘减轻。10月美联储公布的议息会议纪要中,几乎所有美联储官员均认为当前联邦基金利率水平处于合理位置,但对于是否再一次加息存在分歧,且重点从加息的幅度转变成高利率可能维持的时间。11月则更为明确本轮加息周期基本结束。

如何看待后市,展望立足于回顾,全年看来,两大特征:

1、政策节奏和力度有变化。今年随着实际情况的变化,相较二季度政策基调在七八月份发生调整。财政政策以及地产政策从稳健到发力,伴随着货币政策从发力到稳健,可能伴随决策层的思路调整。从当前情况看,新旧动能转型期必然伴随着结构性货币政策发力,但是基于庞大的宏观杠杆和维持稳定增长的需要,总量政策具备必要增长空间。短期后续货币政策是否再度发力,财政政策在明年是否超预期延续积极作为,还要看近期重要会议对于明年的定调。

2、内外部压力全年来看仍然有待缓解,我们是这么理解,短期稳定与中长期求发展之间的矛盾需要有力政策配合和实质性发展方能缓解,外部的压力变化需要结合国家提出的当前世界处于百年大变局的战略判断考量。

内部经济环境方面,地产仍然具备较大影响,近年来关注到地产复苏节奏对于地方政府财力具备影响,地方债务压力增加并且由中央财政层面出台化债政策缓解,隐性债务的增量约束亦会影响潜在建设能力。部分政策的出台表明在中央提出的坚持底线思维和极限思维下,积极稳定社会预期,但是需要观察短期政策的效力,需要更加聚焦在评估出台的中长期政策的效果之上。

在8月份之后政策发力之下地产有待转好,部分的地产公司偿债压力增加,使得决策层必须采取积极措施,包括可能的由商业银行提供积极的流动性支持;在经济下行的大背景下,商业银行体系的面临的压力亦会增加,向实体经济让利,利差降低转弱,从资产端和负债端承受压力,例如需要支持潜在的地产、民企融资和地方债务缓解等,利润水平和经营稳健性的预期可能面临边际变化。

外部压力是否缓解较为重要,短期来看关注两方面的变化,包括外部投资资本组合配置调整、产业链重构带来的出口压力等。

具体到债券投资层面,近期到年底前,主要关注重要会议和中央经济工作会议,对于未来发展的基调和指导性意见。其次关注资金利率的变化。近几个月以来最关键的影响利率债现券情绪的资金面影响是否缓解,从当下实际情况看货币政策发力具有必要性,但是当下多方面因素考量,时机或许有待等待。现在到12月末,政策都是意在明年,在今年经济增长目标基本完成的前提下,针对年内政策发力意义不大,从当前银行间市场的流动性考虑,以及财政政策和货币政策结合优化使用的政策基调,货币政策在今年年底前或春节前或有落地的可能,银行间资金面在一定时间内可能缓解。

对于当下来说,关注中短端利率债资产的投资机会,估值相较八月份显著下降,且较平的收益率曲线最终会选择方向。我们倾向认为在当前基本面未实际转好的情况下,资金利率围绕中枢波动不应长期位于中枢之上,根据经济的波动或许还会有一定时间位于中枢之下。估值层面,如果以MLF和7DOMO作为基准比较看,当下的存单和3-5年资产包括利率债、商业银行金融债、二级资本债等具备保护和交易空间。收益率曲线反映客观现实和市场预期,这一点既要考虑短期的政策口径、估值水平定价后隐含的赔率,同样需要关注未来增长、通胀等预期的潜在变化,以便积极布局。信用债层面今年八月份以来收益率显著下行,展望后续一定时间内,中短期限的信用债资本利得空间减少,可以关注票息价值。

关于今年关注焦点之一的汇率角度看,第一,美元的强势动能减弱,外部掣肘边际减弱,美国通胀见顶,加息周期基本结束,美联储利率从加息预判转为高位持续并且可能转为降息,有利于中美利差缩减,缓解汇率的压力。从较差的情况边际转好。第二,中美关系弱修复,近期领导会晤,并成立工作组,后续出口下行情况不一定超预期,尚需观察。

从基金组合层面,基于较平的收益率曲线形态和信用债的政策预期,可以关注利率债基金和短债基金的配置机会,以获取相应的潜在资本利得和票息。

风险提示:

1.本文内容均来源于我公司认为可靠的渠道,但所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势、个股和基金进行投资决策的参考。我公司对这些信息的完整性和准确性不作任何保证,也不保证有关观点或分析判断不发生变化或更新,不代表我公司或者其他关联机构的正式观点。

2.本文的观点、分析及预测不构成对阅读者的投资建议,如涉及个股内容不作为投资建议。我公司及雇员不就本文内容对任何投资作出任何形式的风险承诺和收益担保,不对因使用本文内容所引发的直接或间接损失而负任何责任。

3.以上观点仅代表基金经理个人观点,不代表基金管理人观点,不构成实际投资建议,也不代表基金过去及未来持仓。

$东兴兴财短债债券A(OTCFUND|007394)$ $东兴兴盈三个月定开债A(OTCFUND|013164)$$东兴鑫远三年定开(OTCFUND|008165)$

本文作者可以追加内容哦 !