近段时间以来,小盘风格明显受到市场追捧。尤其是10月下旬以来,在一系列利好因素推动下,在北交所上市的个股出现大幅上涨,引发市场广泛热议。不少投资者不禁要问,为何市场对小盘风格燃起热情?当前市场风格有望持续吗?

小盘风格近期受到市场追捧

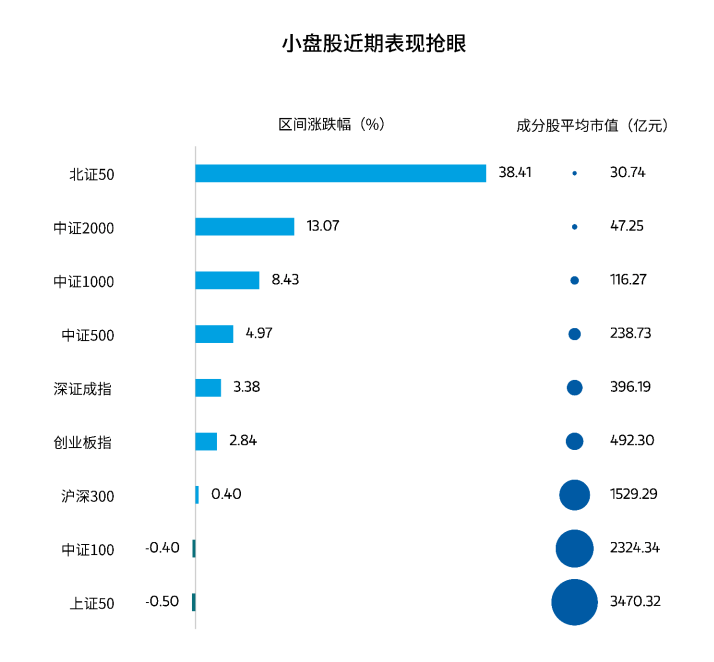

Wind数据显示,10月24日至11月29日,北证50指数“狂飙”,涨幅高达38.41%,中证2000指数涨幅也达到13.07%,而上证50指数却下跌0.50%。

数据来源:Wind,统计区间为2023年10月24日至2023年11月29日,成分股平均市值用算数平均计算,市值数据截至2023年11月29日。历史数据仅供参考,不代表未来表现。市场有风险,投资需谨慎。

从以上数据来看,整体而言,随着成分股市值的下沉,相应指数的涨幅持续走高。为何以北证50为代表的小盘风格在近期表现如此抢眼?综合市场主流观点来看,主要有以下几大原因:

1、内外部环境改善,市场风险偏好抬升。10月下旬以来,在美联储暂停加息的背景下,美债收益率整体下行,海外金融环境宽松。而在国内方面,地产政策持续宽松,万亿特别国债发行,投资者情绪有所回暖。在内外部积极因素的叠加下,投资者风险偏好有所提升,不过在资金存量博弈的背景下,不少增量资金涌入市值小、机构持仓少、弹性较大的品种。

2、利好政策频出,投资者信心明显改善。近一段时间以来,北交所一系列着眼于丰富产品体系、完善市场基础功能的改革举措密集落地,其中包括支持科创板投资者直接开通北交所交易权限、优化做市交易制度安排、扩大融资融券标的范围、降低交易经手费收费标准、修订《转板指引》等,再加上中证指数宣布将符合条件的北交所股票纳入中证全指样本空间,北交所个股流动性持续改善,投资者信心显著增强。

3、估值处于低位,投资性价比突出。经过较长时间的调整,在本轮反弹前,北证50、中证2000等小盘股指数的估值已经处于历史低位。Wind数据显示,截至本轮底部(10月23日),北证50和中证2000指数近10年市盈率分位数分别为0.28%和4.44%,板块的性价比凸显。

从近期的市场表现可以看出,短期内选择不同风格的标的,投资收益将截然不同,那么对于投资者来说,将如何把握市场风格的切换呢?

A股市场风格切换受到哪些因素影响?

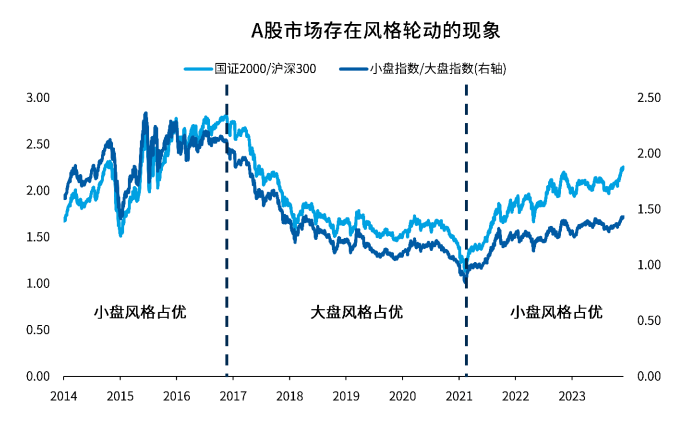

从历史数据来看,A股市场存在一定的风格轮动现象。整体来看,2014年以来,A股市场主要出现过三次较大级别的风格切换现象。2014年至2016年,小盘风格相对占优;2017年至2021年初,大盘风格相对强势;2021年至今,小盘风格再次占优。

数据来源:Wind,统计区间为2014年1月2日至2023年11月29日。大盘指数和小盘指数由申万指数编制,表征大市值和小市值股票的走势;国证2000表征A股市场小盘股票的价格变动趋势。历史数据仅供参考,不代表未来表现,市场有风险,投资需谨慎。

在不同的市场环境下,市场风格会受到经济周期、板块业绩强弱、市场流动性、政策导向、市场资金偏好、估值等众多因素的扰动,特别是受到经济周期变化和板块业绩相对强弱的影响。

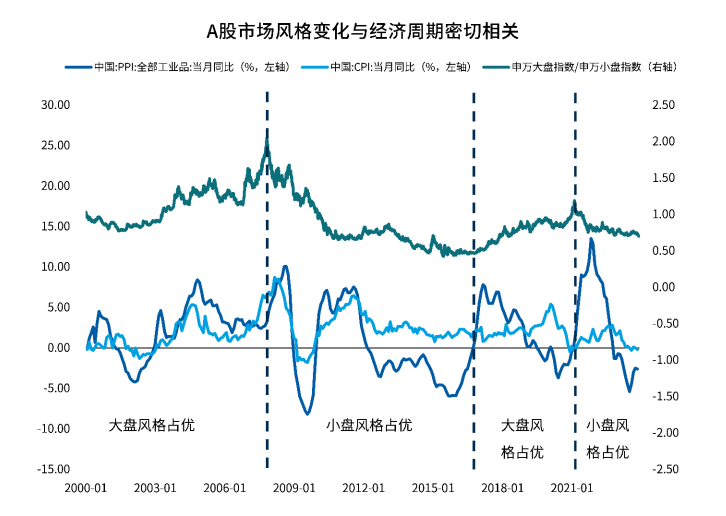

复盘来看,市场风格首先会受到经济周期的影响。2000 至 2007 年,宏观经济处于快速增长期,在此阶段煤炭、有色、房地产等大盘板块表现占优;2008 至 2015 年,受到国际金融危机影响,宏观经济波动有所加大,经济增速有所下行,小盘风格相对占优;2016 年至 2020 年,随着供给侧改革不断推进,宏观经济去杠杆力度加大,市场风格再度转向大盘。2021 年以来,受地产政策调控、公共卫生事件等因素的影响,经济下行压力加大,小盘风格重新占优。

数据来源:Wind,统计区间为2000年1月至2023年11月。历史数据仅供参考,不代表未来表现,市场有风险,投资需谨慎。

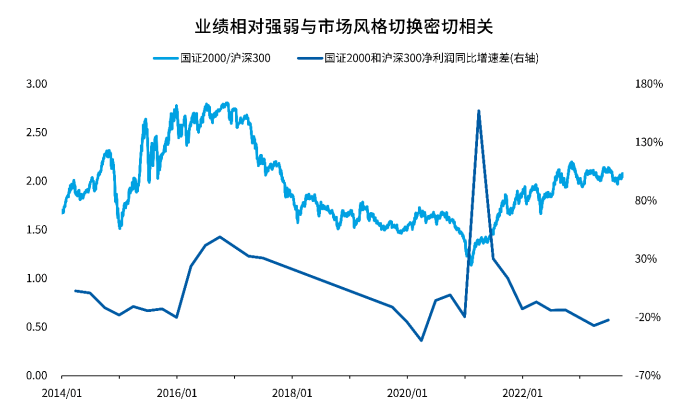

其次,不同风格板块的盈利强弱会对市场风格的切换产生重要影响。从长期来看,上市公司的盈利是股票市场上涨的主要推动力。因此,不同板块的盈利增速的相对变化也对市场风格会产生重要影响。

数据来源:Wind,统计区间为2014年1月2日至2023年9月30日。历史数据仅供参考,不代表未来表现,市场有风险,投资需谨慎。

除此之外,对于小盘成长股来说,远期收入占比相对较高,股票估值时,贴现率的变化对估值存在较大影响,因此小盘成长风格对利率的敏感度更高,因此市场利率变化也会对市场风格的切换产生扰动。

后市如何看?

展望后市,小盘成长占优的情况能否延续?哪些板块存在较好的配置机会呢?

我们认为,短期的市场风格在地产政策进一步释放的情况下往均衡化发展。目前市场处于业绩真空期,而明年尤其是1季度的经济展望随着财政发力将逐步上修,市场环境或将得到极大改善,不乏长期有持续增长的领域,比如符合科技自立自强以及真正受益于AI产业高速发展的科技板块、景气度保持在较高水平且政策持续加码的高端制造板块,以及业绩增速稳步抬升的医药等板块。中长期而言,成长板块仍将占优。

风险提示:本资料仅作为客户陪伴材料,不构成具体基金的宣传推介材料或法律文件。摩根士丹利基金管理(中国)有限公司(“本公司”或“基金管理人”)严格审查本资料的内容,但不就其准确性、完整性及适用性做出保证。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。在任何情况下本资料中测算的数据、信息或所表达的意见并不等同于实际投资结果,不构成任何要约或要约邀请,也不构成任何对投资人的投资建议、投资承诺或担保。本公司或本公司关联方、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。基金管理人与股东之间实行业务隔离制度,股东并不直接参与基金财产的投资运作。本公司郑重提醒您注意投资风险,购买本公司管理的基金,应参考专业意见,详细阅读基金相关法律文件,并请根据自身财务状况、风险承受能力及投资目标谨慎选择。本资料版权归本公司所有,未获得本公司事先书面授权,任何个人或机构不得对本资料内容进行任何形式的发布、复制、引用或转载,或对本资料内容进行任何有悖原意的删节或修改。

$大摩添利18个月定开债A(OTCFUND|000415)$

#人气股新诺威崩了##数据要素再迎政策催化##谷歌推出其最先进AI模型##前11个月超800款游戏获批##锂价考验锂业公司经营能力#

本文作者可以追加内容哦 !