综述:

本周标普 500 指数上涨 0.21%,我的实盘净值上涨 0.60%。

2023 年内标普 500 指数上涨 19.92%,2023 年内我的实盘上涨 21.82%。

本年度有 4 次入金,总共占比约为总金额的约 6%,基本以美债的形式存在于我的账户中,过多的闲置资金会拉低整体收益率。

交易:

以均价94.53加仓7.5%的TLT,$20年+国债ETF-iShares(NASDAQ|TLT)$#谷歌推出其最先进AI模型#总仓位升至18.6%

持仓:

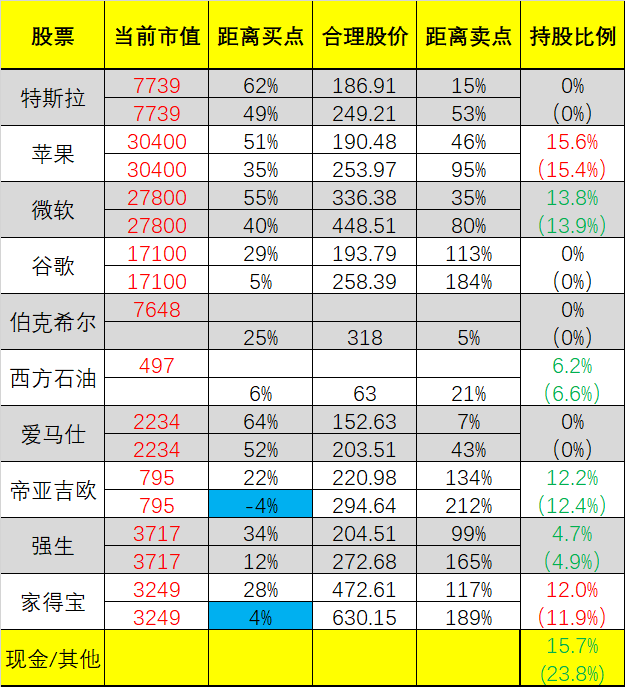

苹果 15.6%↑,微软 13.8%↓,西方石油 6.2%↓,帝亚吉欧 12.2%↓,强生 4.7%↓,家得宝 12.0%↑,TLT 18.6%↑,现金/其他 15.7%↓。

有四舍五入,且一般不记录低于 1% 的迷你仓。

复盘:

首先聊聊交易,从BIL分批移仓到TLT,这是我一直以来的明牌计划。目前依然看不到任何股票的买入机会,反倒是加息截止预期越发明显,索性就又调了一次,这样TLT和BIL就各占一半了,未来如果有交易,原则上优先卖BIL买,BIL都卖光了再考虑用TLT。

我加仓一手份额在5%-10%区间,所以BIL的份额还够做2次股票交易的量,肯定够了。

1、苹果

在各种华为警告的舆论氛围中,苹果静悄悄的又回到历史新高附近。投资就是认知的变现,上一次加仓苹果不少阴阳怪气的,不知道他们还好吗?

其实苹果并没有任何重大利好消息,股价的上涨只是因为公司的基本面够好,所以稳步上涨,就这么简单。

买股票就是买公司,买公司首选苹果这种。

2、微软

微软上周刚刚历史新高,这种出现了一点点回调。哈,这就是美股顶级公司的烦恼,怎么老是涨?和苹果的原因是一样的。

此外,openAI的内部闹剧刚结束,openAI的外部麻烦又来了,英国反垄 断机构、欧盟,都想“砍一刀”,不过这事没什么影响,不用担心。

3、谷歌

突然起飞,因为gemini的问世惊艳了华尔街,认为这是谷歌史上“最大、最强” 的AI模型,将有助于缩小与微软支持的openAI的差距。

遥想十月份,谷歌最低价121.4,而我的预设买入条件单价格为119.9,就差了1毫米没能买入,哈,也许这就是生活吧,未来还会遇上,是需要承担的风险。

4、特斯拉

虽然卖了,但依然关注。cybertruck千呼万唤始出来,不过车型太大了,很多亚洲国家都不适用,只有美国这样地广人稀的才行,且暂时无量产能力,市场接受度也是未知,所以这事暂时属于中性新闻,看不出中短期对盈利能力的影响。

另一个新闻的dojo超算项目更换了负责人,可能会影响特斯拉的自动驾驶技术迭代。

总之没什么利好消息,股价虽然也涨了点,但确实不如微软和苹果涨的那么踏实。

5、家得宝

我估计亚洲投资人除了我,关注它的真不多,典型的“稳稳地幸福”类股票,永远长不出明星科技股的巨额涨幅,但是长期看一直向上。上次加仓后又涨了,涨完了依然在“低估”的区间,安全垫超级厚,股息也不错,不敢追高美股的人,可以考虑它。

6、西方石油

本周一看,年内居然亏本了?周期股果然难以把握,最高收益达17%,目前收益接近0,我也一直没找到合适的估值方式,作为配置股,摆着吧,随时可能换了,不是自己“算”出来的数,持有起来确实不舒服。

7、帝亚吉欧、强生、爱马仕、brk

无

最后,上图:

1、上图的买点、目标价、卖点均为本人通过特定的算法估算而出,无统一计算公式,并非绝对正确且一定能达到的数值(多数情况下无法触达),只是辅助本人对当下价格有个大致判断。

2、如果一个点位有 2 个数值,则低的是下限高的是上限,用哪个取决于本人的主观意愿和对公司的了解程度,无统一标准。

3、标蓝标红都是为了给自己警示,该股票到达买入/卖出区域附近,需要重点关注,但不代表我一定会买入或卖出。

4、表格内相关数字,会随股价波动和我个人对公司的评估,不定期调整,请勿作为长期参考,切记巴菲特都经常判断失误,更何况我等凡人。

5、以上表格内容均为本人实盘记录,是做给我自己看的,无法指导你们的交易,不要问我该不该买哪个,你自己的钱自己负责。

6、持有相关持仓标的的朋友,欢迎在评论区与我交流,指出我的问题和错误,共同学习,一起赚钱。

本文作者可以追加内容哦 !