当美联储开始谈降息

美东时间2023年12月13日,美联储召开FOMC会议,宣布将联邦基金利率的目标区间维持在5.25%-5.5%不变,符合市场预期,并发布新一期联储官员预测和利率点阵图,最新公布的“点阵图”显示本轮加息周期已完成,并暗示明年将降息75个基点,以每次降息25个基点估算,相当于明年3次降息。 #美联储12月暂停加息 预计2024年将降息#

从去年3月至今,美联储本轮加息周期共进行了11次加息,幅度从最开始的25个基点,到后来的50个基点,以及连续4次的75个基点,后来加息幅度又逐步放缓,在今年6月美联储曾暂停加息一次,今年7月恢复加息25个基点,此后至今,连续三次暂停加息。目前,美国联邦基金利率目标区间维持在2001年以来的高位。

美联储降息步伐或比想象中更快,如何影响A股市场?

(1)关于外汇市场:

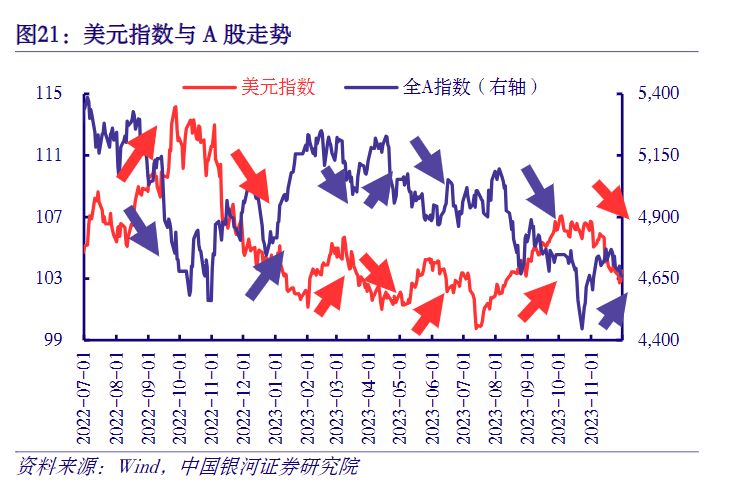

美联储、美债和美元有一套完整的传导机制,即当美联储降息后,美债收益率开始回落,美元指数相继走弱。目前,随着美国经济降温,美联储于2024年步入降息周期,美债有望震荡下行,届时美元指数也会小幅走弱,人民币将被动升值,纾缓A股流动性的挤压。今年下半年,美元指数持续走强 ,人民币汇率阶段性承压 ,而在美联储议息会议释放“鸽派”信号后,美元指数大跌,人民币货币走强,离岸人民币对美元汇率升破7.14关口,涨幅超过600点。

(2)关于权益市场:

美联储实质性的政策转向使得美元转向弱势,2024年美元指数下行趋势的确定性较强。回顾历史经验,美元指数与A股市场存在较强的负相关。美元指数下行将带来更为宽松的流动性,助力A股流动性改善,开启向上修复行情。今年下半年以来,北向资金连续流出,但从大环境来看,美联储停止加息,国内经济有所修复,人民币汇率升值,北向资金会重新流入A股。

当M2和MI剪刀差走阔

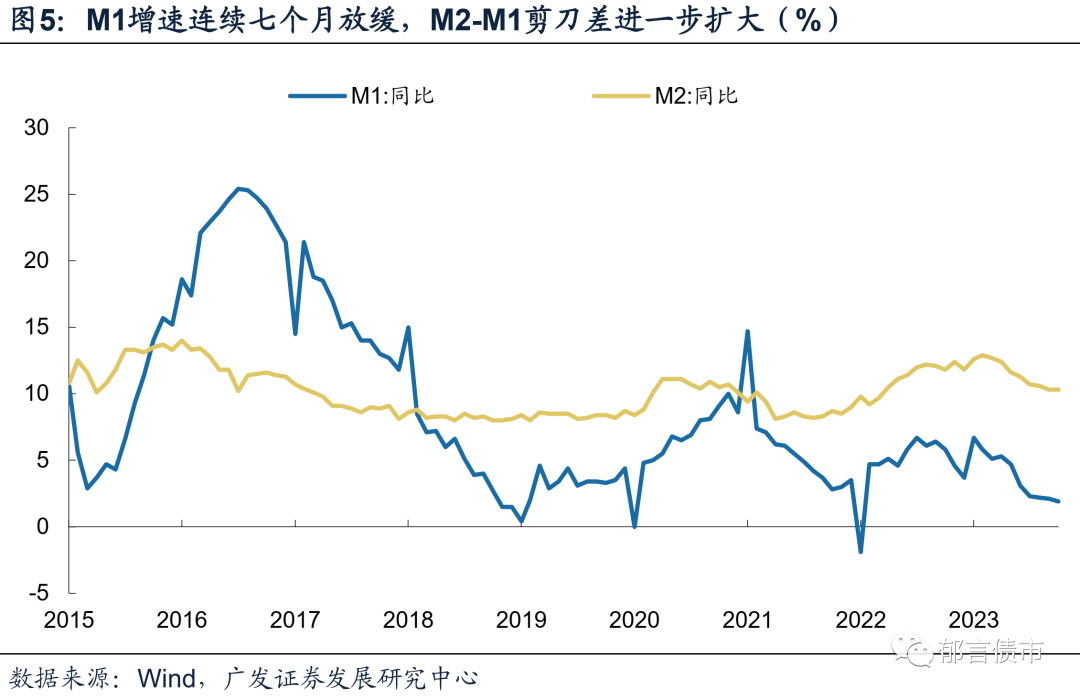

北京时间2023年12月13日,央行11月金融数据报告公布,11月末,广义货币(M2)余额同比增长10%,增速分别比上月末和上年同期低0.3个和2.4个百分点。狭义货币(M1)余额同比增长1.3%,增速分别比上月末和上年同期低0.6个和3.3个百分点。至此,M2-M1剪刀差也进一步扩大至8.7个百分点。

此外,11月新增社融为2.45万亿元,前值为1.85万亿元,同比多增4556亿元,基本符合市场预期。11月新增人民币贷款为1.09万亿元,前值为7384亿元,同比少增1368亿元。今年前11月社会融资增量累计同比多增2.79万亿元,其中政府债券净融资累计同比多增达1.8万亿元左右,今年政府债券融资贡献了社融增量的较大部分。

浙商证券认为,2023年11月金融数据总量相对稳健,但结构仍然走弱,企业中长期贷款连续第5个月同比少增,M1增速继续下行,M2-M1增速差再次走扩,财政资金拨付效率较高但使用进度偏弱,社融主要支撑来自政府债券,居民超额储蓄仍在积累。我们认为当前我国经济需求端仍有修复空间。国际收支平衡压力可能倒逼国内基本面政策重心由货币政策切换至财政政策和产业政策,从稳定汇率预期及防止资金空转套利的角度,预计降息难度较大,降准或在2024Q1。

看涨浪潮已被触发?2024年或将真的迎来“东升西落”

2023年初时便有不少券商给出“东升西落”的年度展望,但由于美国经济韧性较强以及超预期的加息,国内经济政策力度和经济修复的不及预期而被证伪。当下,美国通胀开启阶段性下行趋势,许多方面的供给侧已经接近疫情前的水平,2024年经济“软着陆”成为可能。国内方面新一轮积极财政周期或已开启,对比国际主要经济体,我国政府部门杠杆率(按名义价值计)为79.4%,远低于美国、日本、欧元区的110.1%、229%和91.8%。 #2024年A股或呈现小牛市#

华鑫证券认为,从双压制到同缓和,A股将在波动中寻机会资产换锚。综合内外宏观、A股估值、流动性、盈利等因素分析,对2024年A股走势的推演如下: 2024Q1:美国经济放缓,美联储加息结束;国内经济反复,政策发力;内外均有缓和,资金阶段性回补,叠加降准催化,二次探底后指数震荡上行; 2024Q2:美国经济延续放缓,但仍有韧性,二季度降息大概率证伪;国内经济弱复苏,盈利逐步走出底部区域;A股面临外部调整考验;2024Q3:美国经济进一步下行,美联储降息逻辑兑现,美股估值修复和业绩下修博弈;国内经济延续低位修复;A股外部压力仍需警惕;2024Q4:美国弱衰退和软着陆博弈,美股触底反弹;国内经济修复、A股业绩增速回升,再度震荡上行。展望2024市场风格,年本次政治局会议重申“高水平科技”,剩余流动性较为宽松,预计仍是估值驱动为主,小盘成长占优。

相关产品:

场内ETF:中证2000ETF华夏(562660)

场外联接基金:华夏中证2000ETF联接基金(A:019891;C:019892)

中证2000ETF华夏(562660)及其联接基金(A:019891;C:019892)紧密跟踪中证2000指数,98%的成分股市值小于100亿,前十大权重股分别为通化金马、高新发展、东湖高新、中贝通信、万润科技、福瑞股份、莲花健康、恒为科技、华胜天成、九典制药,合计占比仅1.8%,成分股行业分布均衡,聚焦“专精特新”和民营实体经济,全面覆盖科创新兴产业,微小盘成长风格突出,高成长高弹性特征显著。

$中证2000ETF华夏(SH562660)$

$华夏中证2000ETF发起式联接A(OTCFUND|019891)$

$华夏中证2000ETF发起式联接C(OTCFUND|019892)$

本文作者可以追加内容哦 !