来源:器械之家,未经授权不得转载,且24小时后方可转载。

日前,跨国医械巨头史赛克宣布称,它已向 Menix 执行了一项具有约束力的要约,以收购总部位于法国的关节置换公司 SERF SAS。该交易的财务条款未披露,需等待法国法律和其他监管要求的程序批准,预计收购将于2024年第一季度完成。

据了解,SERF SAS拥有 50 多年的历史,因其在髋关节植入物方面的创新而受到全球医疗科技专业人士的认可,包括在1974年发明了最初的双动全髋(dual mobility cup)。Menix则是SERF SAS母公司,其在2009 年集团通过收购 SERF(Socit d'Etude, de Recherche et de Fabrication)巩固了其在骨科(髋关节和膝关节)市场的地位。

此次收购将补充史赛克在法国和整个欧洲的现有业务以及其全球关节置换产品组合,使史赛克能够为更广泛的患者提供服务。

01

加码“关节”布局

SERF(Socit d'Etudes, de Recherches et de Fabrication) 由 Andr Rambert 于20世纪70年代创立,距今已有50多年历史,其主要业务是髋关节和膝关节假体的制造和商业化。

双动全髋(dual mobility cup)

该公司官网显示,1975年其创始人Andr Rambert 和法国著名骨科专家Gilles Bousquet教授率先提出了双动全髋的创新概念,主要针对减少髋关节假体脱位、减低磨损率、提高假体稳定性和提升患者术后生活质量展开。

目前,双动全髋(dual mobility cup)经过数十年的演变和发展,现已在世界范围内得到认可和采用,SERF公司也因此奠定了自身在骨科市场地位。现今,双动全髋关节假体可以做到髋关节的近似解剖置换,安全活动度可以恢复到正常生理关节的运动范围,在最大化恢复关节运动功能的同时又提高了关节假体的机械稳定性,最大限度降低了髋关节置换术后假体脱位的可能性,基本实现“零”脱位率。

同时,双动关节具有超低磨损率,大大延长了假体使用寿命,很多使用双动全髋关节的患者,术后患者的活动是可以不受限制的,这对运动有要求的年轻人群尤为适用。

Menix集团收购SERF公司

2009年,SERF公司被Menix集团收购,以巩固其在骨科(髋关节和膝关节)市场的地位。2013 年,SERF 的牙科业务转移到Menix于2012年收购的牙科公司 GLOBAL D,使其能够专注于制造和销售用于髋关节和膝关节的骨科植入物。2014 年,SERF Extremity 成立,这是 SERF 的子公司,分销足部骨科植入物。目前,Menix集团是国际骨科和种植牙市场的领导者,其中骨科收入占据总营收的的65%,10多年来该集团实现了两位数的增长。

史塞克有意收购 SERF SAS

此次,作为全球骨科医疗器械巨头的史赛克选择向 Menix 执行了一项具有约束力的要约,以收购总部位于法国的关节置换公司 SERF SAS。也是看中了SERF SAS在关节置换领域的独特之处,通过收购 SERF SAS,史赛克将进一步拓展完善其在法国和和整个欧洲的现有业务以及其全球关节置换产品组合,使其能够为更广泛的患者提供服务。

该交易的财务条款未披露,根据法国法律,任何具有约束力的协议都将在劳资委员会信息咨询程序完成后执行。拟议的收购预计将于 2024 年第一季度完成,但需满足惯例成交条件,包括监管部门的批准。

02

史赛克的“买买买”

史赛克 Stryker 成立于1941年,历经八十多年的发展,已成为全球最大的骨科及医疗科技公司之一,产品组合涵盖骨科、微型植入、整形外科、生物材料、内窥镜、神经介入及医用床等多个领域。全球员工超3万人,多次被评为财富500强公司。

2022年全年,史赛克全球销售额增长7.8%,达到184亿美元。其中,MedSurg 和 Neurotechnology 的净销售额为106亿美元,骨科和嵴柱净销售额为78亿美元。

自成立以来,超70次收购

正所谓“无并购,不巨头”,在骨科领域:史赛克在1979年正式登录纳斯达克,同年通过收购Osteonics公司,一举进入骨科植入市场。

1992年,史赛克又收购 Dimso, SA 公司,为嵴柱固定领域带来了机遇。

1996年,收购Osteo SA为进入骨科创伤市场提供了机会。

1998年,史赛克收购全球骨科市场一大巨头Howmedica,并在第二年将其规模扩大了一倍。

2013年,史赛克又一次出手,收购了Trauson和MAKO Surgical先后拓展创伤手术嵴柱产品及骨科手术辅助机械臂发展。

2018年,收购了K2M Group Holdings,加强了在复杂和微创领域的嵴柱产品。

纵观史赛克公司的发展,基本策略是推出核心产品,围绕核心业务进行并购,通过并购吸收外来技术、丰富发展业务,以此形成闭环。自成立至今,史赛克一共进行了超70次收购,形成了医疗手术业务板块、骨科业务板块以及神经嵴柱业务板块三大业务板块,并确立了细分领域霸主级别地位。

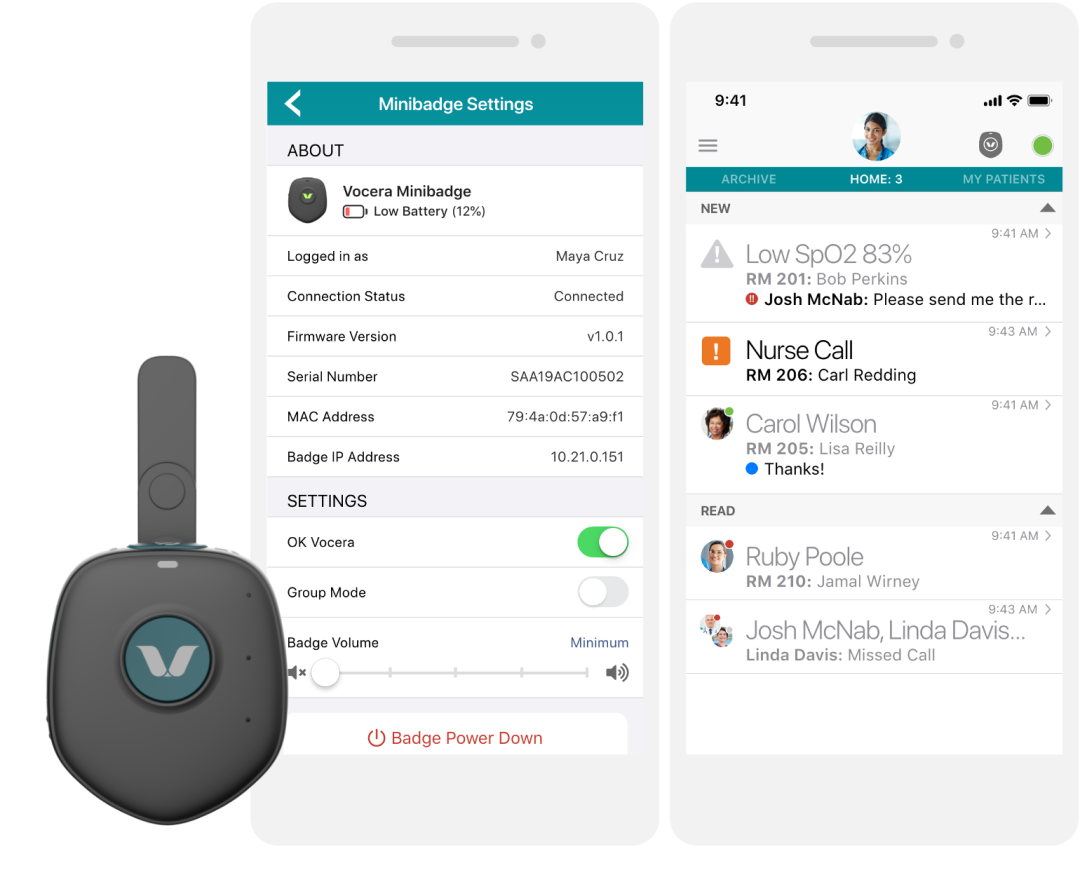

收购Vocera Communications

2022年上半年,史赛克公司还完成了对Vocera Communications的收购,后者是数字护理协调和数字化领域的领导者。此前史赛克宣布达成最终合并协议,以总股本价值约29.7亿美元,企业总价值约为30.9亿美元(约合人民币202亿)的价格收购。

Vocera成立于2000年,为全球超过2,300家医院提供服务,二十多年来,Vocera 在免提通信方面一直处于领先地位,在语音驱动的解决方案方面进行了创新。其拥有领先的临床沟通和工作流程平台,开发了创新的硬件选项,可以安全可靠地支持家庭和患者之间远程通信的能力,将很好的补充史赛克的数字医疗产线。

对于此次收购,史赛克曾表示将为公司推进创新和加速数字化提供了重要机会。增强公司的高级数字医疗产品,并进一步推动史赛克在整个护理过程中预防不良事件的重点。

收购Cerus Endovascular

2023年,在宣布有意收购SERF SAS公司之前,史塞克曾在5月2日宣布,已完成对神经介入领域明星公司Cerus Endovascular Ltd.的收购。

据悉,Cerus Endovascular是一家从事设计和开发用于治疗颅内动脉瘤的神经介入设备的医疗设备公司。有两款产品获得CE认证,包括ContourNeurovascular System™和Neqstent Coil Assisted Flow Diverter,通过收购将扩展Stryker目前的动脉瘤治疗解决方案组合。

03

市场潜力巨大

近年来,在全球人口老龄化加剧、肥胖人口增加以及手术量恢复等因素的推动下,全球骨科植入性医疗器械市场迎来快速增长,市场规模进一步扩大。根据 Orthoworld数据统计,2022 年全球骨科植入器械市场规模为 555 亿美元,同比增长 3.5%。

骨科植入性医疗器械主要可分为创伤类、嵴柱类、关节类和运动医学类等细分领域。2022年市场保持稳定增长态势,其中关节类市场同比增速超过嵴柱、创伤和运动医学市场。

关节类市场为 200 亿美元,同比增长 4.7%,占市场比重 36%,是骨科类第一大市场;

嵴柱类市场 规模为 99 亿美元,同比增长 2.0%,占总市场比重为 18%;

创伤类市场规模为 80.0 亿美元, 同比增长 2.9%,占总市场比重为 15%;

运动医学类市场规模为 63.0 亿美元,同比增长 4.2%, 占总市场比重为 11%。

在关节类领域,一方面由于疫情期间的手术积压,在逐步走出影响后,关节置换手术迎来快新一轮增长。另一方面,随着医疗科技的不断进步,关节置换和嵴柱手术大量启用新技术,如手术机器人等,以及各大械企和医院更倾向于ASC(日间手术中心)和门诊环境,预计关节置换手术将迎来持续增长。

与此同时,随着全球化的人口老龄化越演越烈,骨关节炎和类风湿性关节炎的发病率上升,据统计全球约有3.55亿人患关节炎,亚洲平均每6人就有1人患有关节炎,这一状况极大力地推动了全球关节类器械的市场增长。此外,全球肥胖人口数量迅猛上升会也会增加膝关节和髋关节置换手术的需求,进一步推动了全球关节市场规模增长。

而作为全球最大的骨科及医疗科技公司之一,史塞克此次有意收购法国的关节置换公司 SERF SAS,在看重该公司全球领先且独特的双动全髋(dual mobility cup)等产品的同时,也极大的看好关节领域的未来增长趋势。

通过收购SERF SAS吸收其产品和相关市场网络,史塞克不仅能够进一步扩展其在全球骨科医疗市场的份额,也能拥有更广泛的国际影响力。对此,器械之家将持续关注。

本文作者可以追加内容哦 !