一、余广

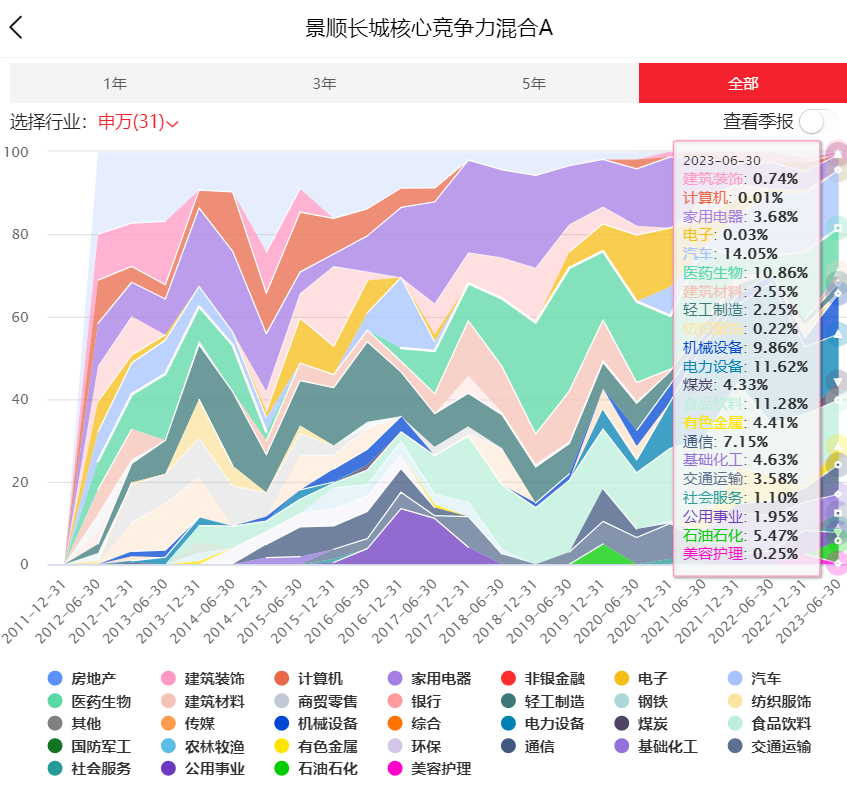

持仓:均衡,历史上曾重仓家电、医药、新能源、食品饮料

业绩:2012年的冠军,任职收益357.32%。

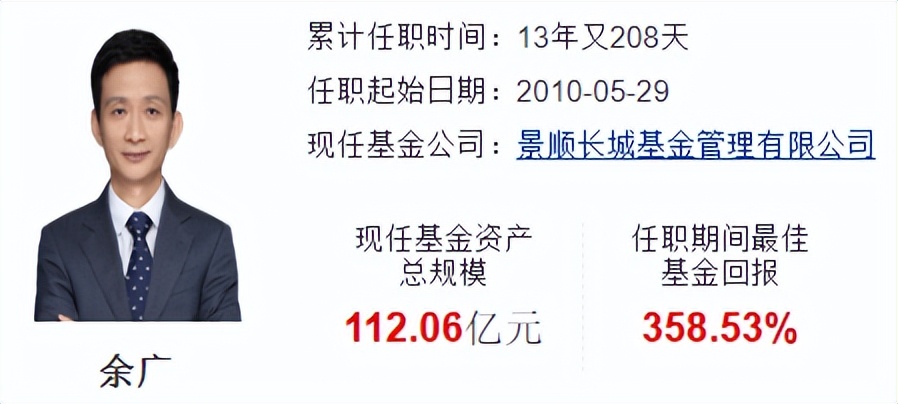

背景:景顺长城总经理助理、股票投资部总经理、投委会委员。

毕业后在会计师事务所工作了6-7年的时间,后来又去英国读了金融学硕士(学校没查到)。曾先后担任蛇口中华会计师事务所审计项目经理、杭州中融投资管理有限公司财务顾问项目经理、世纪证券综合研究所研究员、中银国际(中国)证券风险管理部高级经理等职务。2005年1月加入景顺长城担任研究员等职务,覆盖了银行、机械、家电、汽车、钢铁、建筑建材、纺织服装、农林牧渔等行业。

2010年任职基金经理,管理规模112亿元。

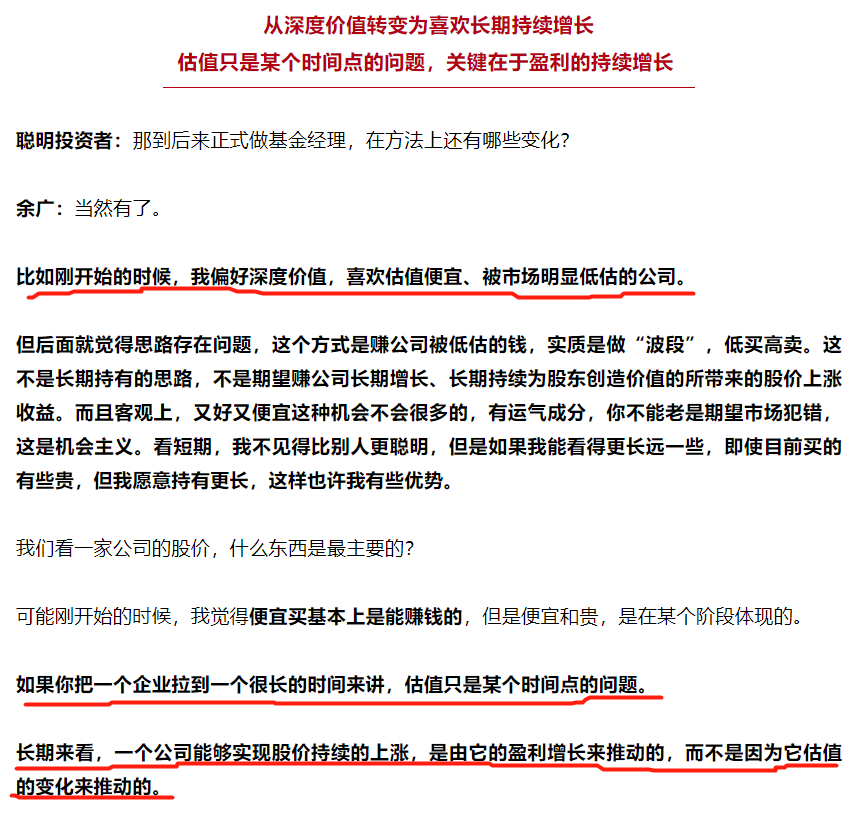

投资方法:审计出身,最开始是深度价值,后来慢慢转向长期持续增长,以合理价格买入好公司,喜欢容量大的行业。

《景顺长城 · 余广:2012年冠军基金经理,从深度价值转向成长价值》

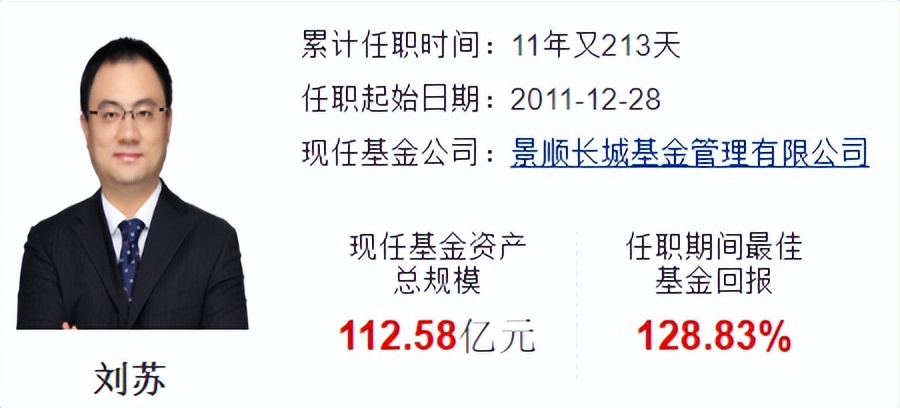

二、刘苏

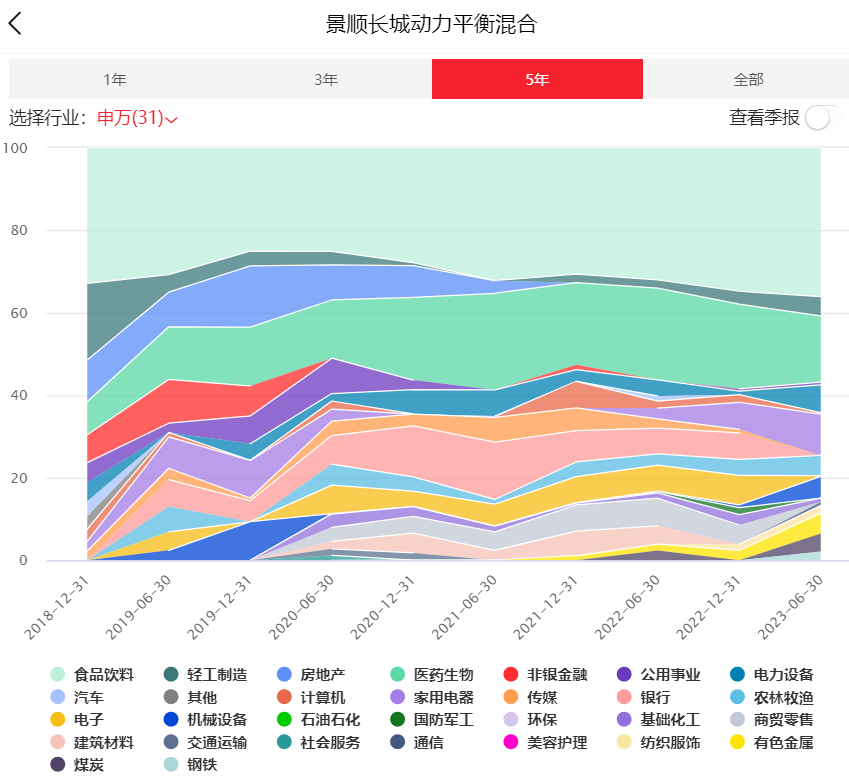

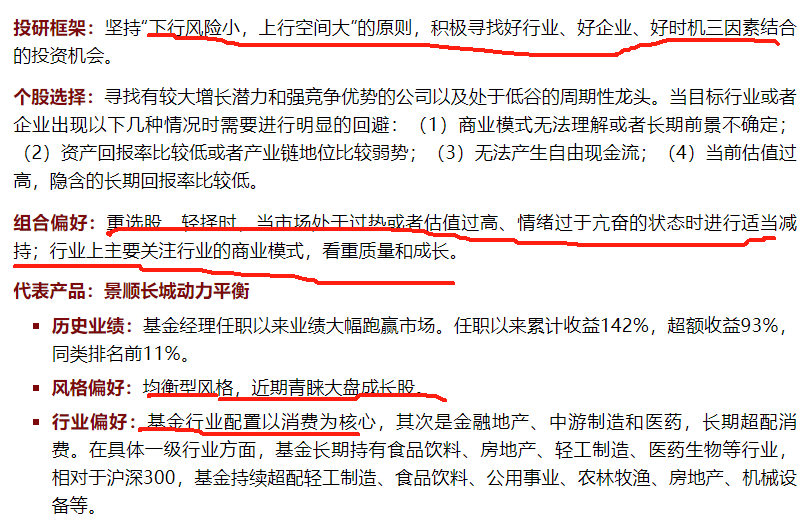

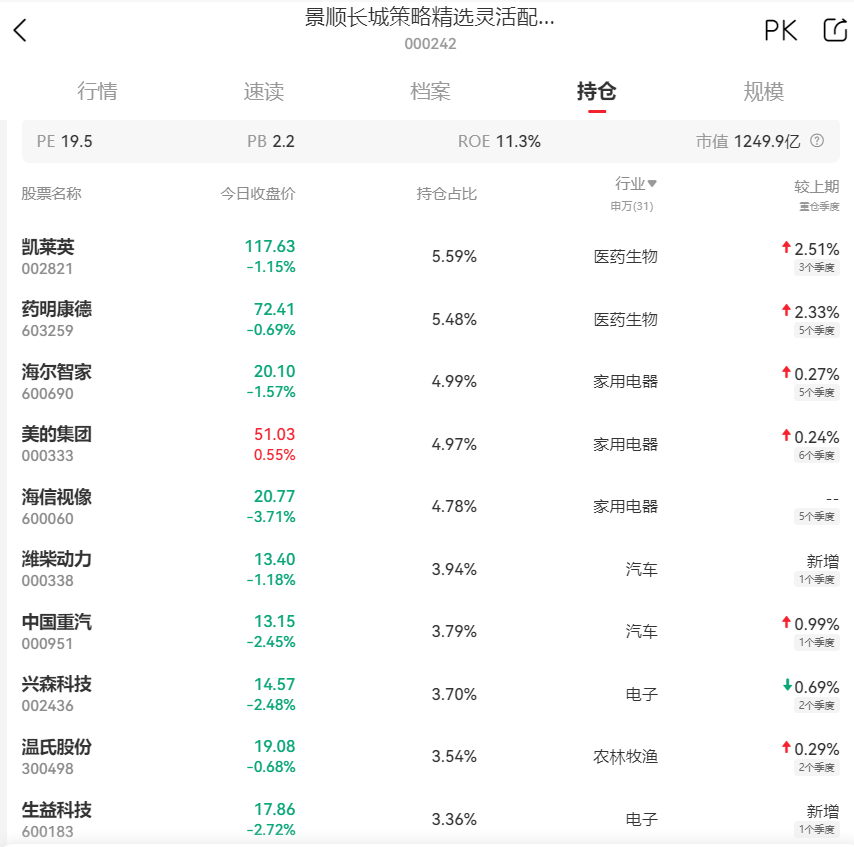

持仓:食品饮料、医药占一半的仓位。

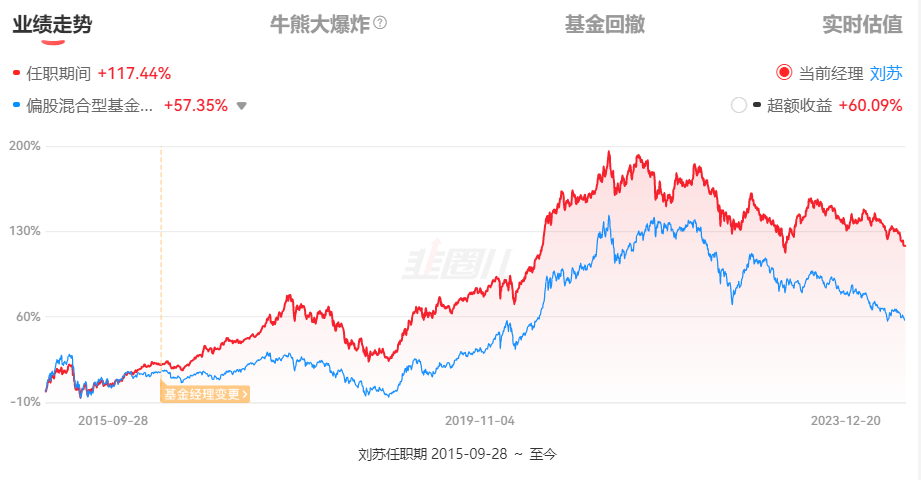

业绩:任职收益117.44%,2015-2023年景顺长城动力平衡连续9年跑赢沪深300。

背景:景顺长城投委会成员,研究部总经理。

北京大学理学硕士,2005年任职于深圳国际信托,2008年加盟鹏华基金,历任研究部高级研究员、基金经理助理、基金经理,2015年加入景顺长城。

2011年任职基金经理,管理规模113亿。

投资方法:均衡型风格,青睐大盘成长股,配置以消费为核心。关注行业商业模式,看重质量和成长,重选股、轻择时,市场过热或估值过高时会适当减仓。

《刘苏:重仓白酒、医药,也能连续8年跑赢沪深300》

三、张靖

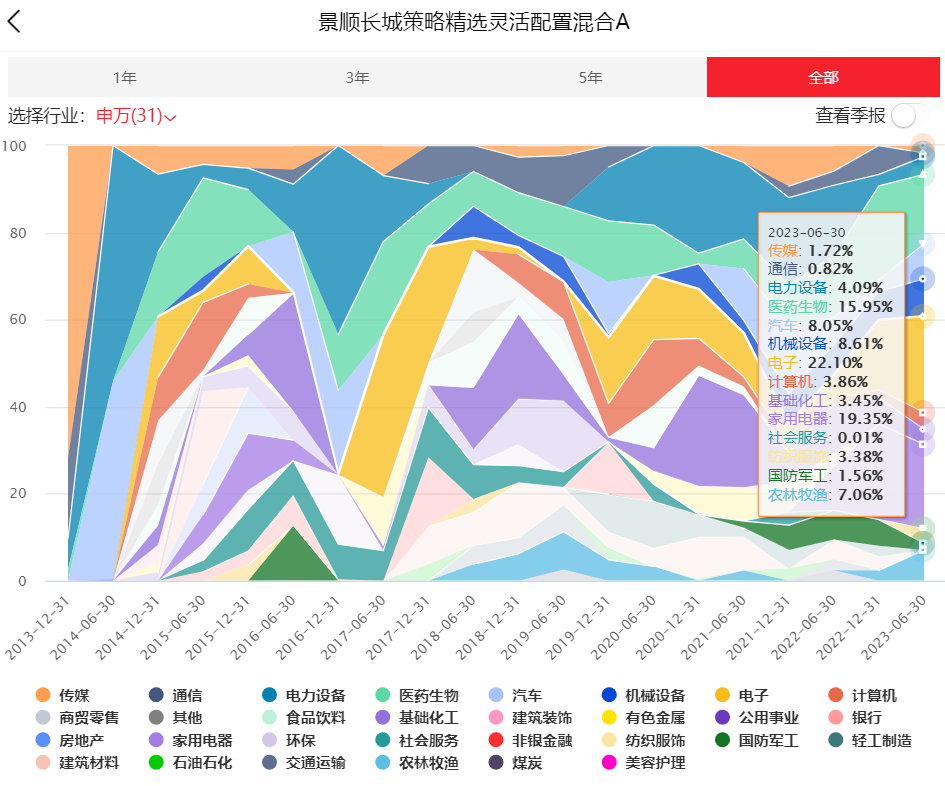

持仓:重仓医药、家电

业绩:任职收益251.68%,2019年之前没跑出来是因为仓位不够。

背景:本科学工科,毕业后在建筑、市政领域做了两年,还参与过深圳市地铁一号线的修建。随后回去读了金融工程方向的研究生。2006年硕士毕业后,在平安证券做卖方策略研究,之后在公司自营部门从事量化投资和金融衍生品相关的投研工作。2009年底进入大摩华鑫基金,从2011年起先后就任大摩多因子和大摩量化配置的基金经理,这两个基金均采用量化投资策略。同时也涉足专户投资领域,管理量化对冲的专户产品。

他自己评价,量化更多是一个工具,而不是一种投资理念。投资中更重要的是底层价值观和理念,有了这些才能去谈方法论,有了方法论再去找相应的工具,而不能本末倒置。所以,2014年5月来到景顺长城,从量化投资切换到主动管理。

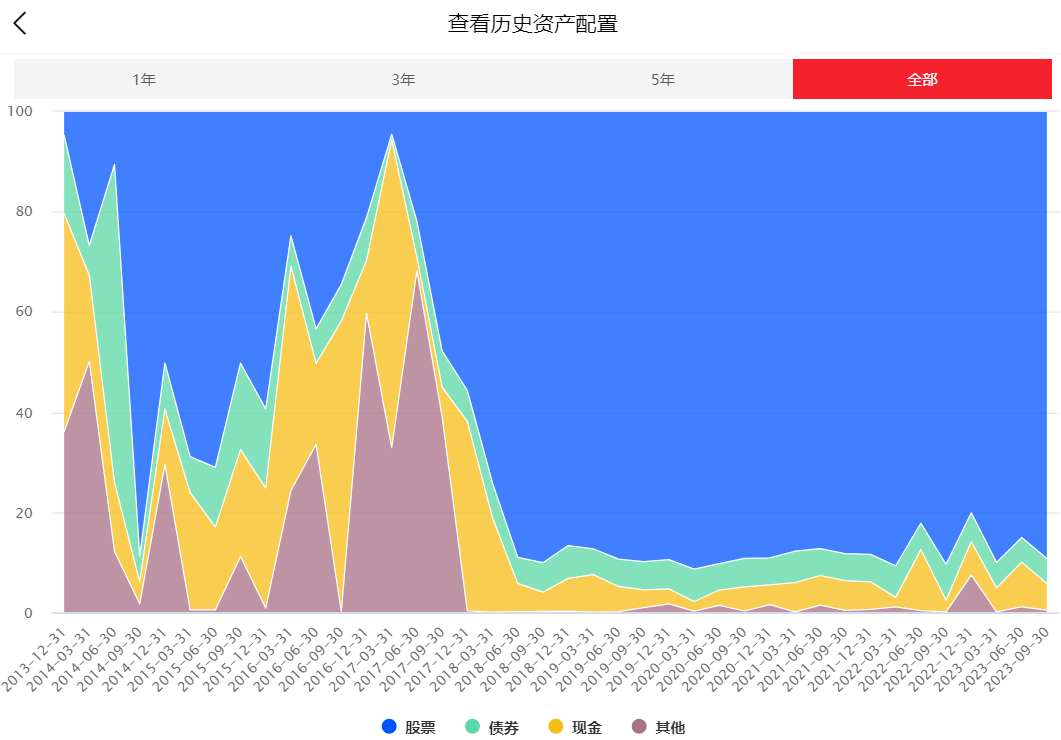

投资方法:

《景顺长城 · 张靖:赚能力范围内的钱,咱没有能力赚的钱,最后大多都拿不稳的》

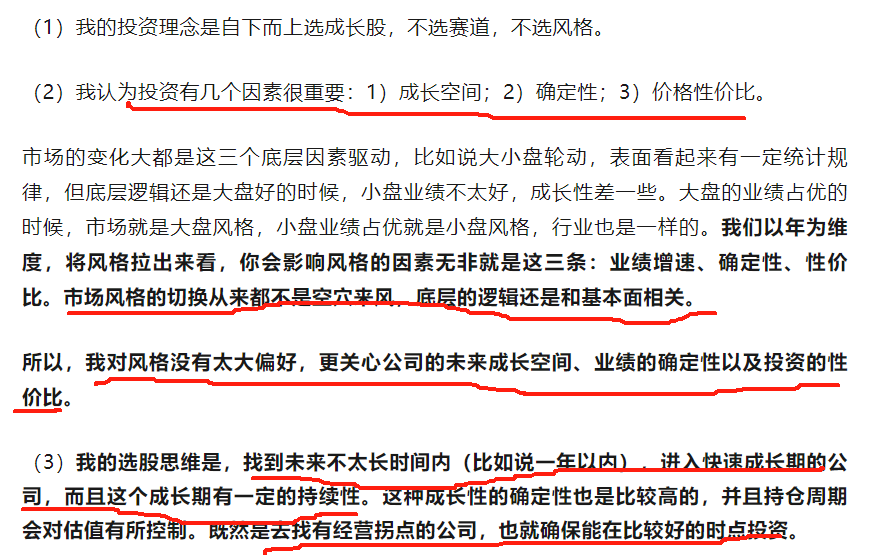

投资中最重要的3个因素是:1)成长空间;2)确定性;3)价格性价比。市场风格切换的底层逻辑就和这3个因素相关。

所以,张靖对风格没太大的偏好,更关心公司的未来成长空间、业绩的确定性,以及性价比。

选股思路是,找到未来不太长时间内(比如说一年内)进入快速成长期的公司,而且要求这个成长期有一定的持续性,也喜欢去找有经营拐点的公司,控制估值,确保能在比较好的时点投资。

总体思路偏均衡,行业会有所偏重,个股不会买特别重。单一行业大概在20%左右,单一个股在4%-5%之间。

风险提示:

股票和基金都有风险,投资需谨慎。本号主要是梳理一些知识点,以及自己投基之路上的感悟,看做个人笔记就好,公开主要是方便自己查询,也希望对他人产生那么一些帮助,不构成任何投资建议,所提的基金、股票也不作任何推荐。

另外,文章观点也只代表写文时的想法,可能对,也可能错,未来还可能改变,防失联,欢迎关注()共同探讨~~

$景顺长城核心竞争力混合C(OTCFUND|015731)$$景顺长城动力平衡混合(OTCFUND|260103)$$景顺长城策略精选灵活配置混合A(OTCFUND|000242)$

本文作者可以追加内容哦 !