定投切不可止损,切不可低位停扣。为什么这么说,今天我们不讲大道理,就用实测数据来说话。

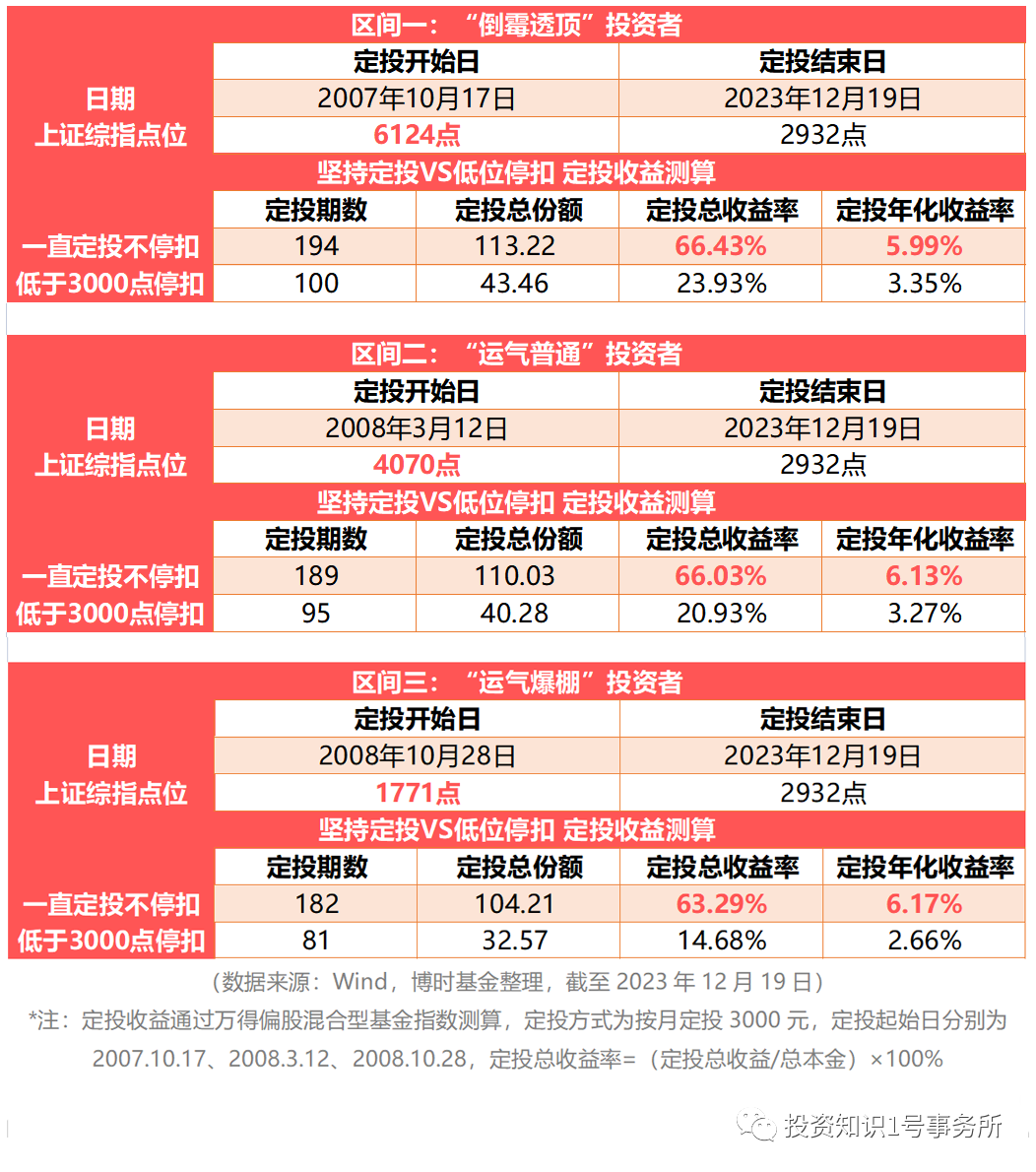

小博这里选取了三个不同的定投起始点,分别是2007年10月17日、2008年3月12日和2008年10月28日。在这三个节点,上证综指分别到达了历史最高的6124点、4070点和1771点。这里讨论一个问题:定投亏损是否来源于高点起投。

很多投资者非常关注3000点这个点位,那我们就用上证综指的3000点作为定投是否停扣的标准。若当期定投时沪指跌破3000点,那就停止一期扣款;如果在3000点以上,就正常扣款。这里讨论另一个问题:定投停扣是否会影响最终效果。

先来看看最终实测出来的数据吧。

经过测算我们发现

无论是在6124点的高位,还是在1771点的低位,还是在中间的阈值开始定投,一直坚持到现在,定投总收益率是相差不大的。也就是说,拉长时间来看,何时开始定投并没那么重要,高点起投并不意味着会亏损。

而更重要的是,如果在定投的过程中低位停扣,例如选择在沪指跌破3000点的时段停止定投,最后你会发现定投收益率出现显著下滑。也就是说,定投在低位停扣的确会影响最终的收益效果。

问题出在哪里?

我们不妨看看停扣与不停扣的定投期数差异。这些缺失期数,其实正是定投过程中的关键。

因为市场高位的时候,相对而言所买到的都是单位成本更高的份额。相反在低位的市场中,才能以相同的价格换取更多的低价筹码,从而降低持仓成本。这样在市场后期上涨时,前期积累的份额便能提供更多的收益弹性,为我们带来微笑曲线。

近期市场的调整让很多人失去了坚持下去的信心。短期亏损确实难熬,但长周期告诉我们,螺旋向上才是市场的常态。

奋力起跳之前,往往需要下蹲蓄力。黎明破晓之前,往往也要历经长夜。投资,无非是坚持做难而正确的事。

风险提示:投资有风险,投资需谨慎。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。【基金管理人/基金销售机构】提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

#A股何时否极泰来?#

$博时恒生医疗保健ETF发起式联接(QDII)C(OTCFUND|014425)$$博时医疗保健行业混合C(OTCFUND|011895)$$博时军工主题股票A(OTCFUND|004698)$

本文作者可以追加内容哦 !