2023年,国际原油市场在不断权衡全球经济与供需基本面环境,油价以宽幅震荡为主。2024年预期市场的关注焦点将重新回归基本面,在缺乏大趋势指引的情况下,原油期货短期投资的热度有望升温。

2023市场担忧情绪升温

2023年上半年,国际原油价格整体呈现宽幅震荡的走势。虽然全球主要能源及经济机构对于今年中国疫情放开后的能源需求前景看好,但欧美主要经济体持续加息的货币调控政策对油价形成了制约。3月份,美国三家银行的倒闭再度引发了经济的担忧,从而一度打压油价,然而在OPEC+宣布将原油减产政策延长至2024年年底,及沙特与俄罗斯等核心产油国宣布额外减产的消息,又力挽油市狂澜。

下半年起,原油供需两面的多重利好因素对油价起到有力的提振作用,特别是在三季度期间,国际油价整体呈现震荡上行走势,美布两油均在9月27日创下年内最高点。在供应面上,OPEC+多国再次扩大减产规模令供应收紧的预期继续抬头。在需求面上,除了中国能源需求整体向好外,随着北半球进入夏季需求旺季,欧美原油消费增长也利好油价。与此同时,欧美的加息节奏开始放缓,缓解了加息可能带来经济下滑的担忧。10月初,虽然巴以冲突引发了一轮恐慌情绪支撑油价,但仍未能改变四季度油价在多重利空影响施压下持续下行的趋势。全球进入原油消费淡季,全球经济前景不佳的预期也在升温,因此原油市场逐步缺乏来自需求面的支撑,原油价格也顺势走低。加之OPEC+会议仅达成的自愿减产协议,实际执行力度缺乏保障,减产效果备受投资者质疑,市场担忧情绪升温导致油价持续下跌。

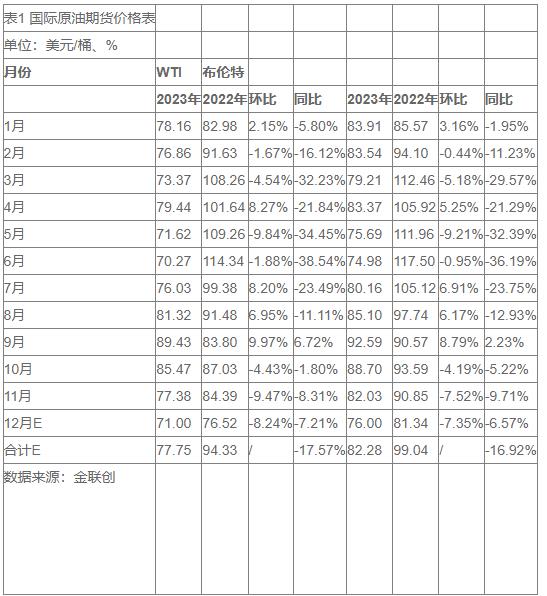

表1 国际原油期货价格表

据金联创监测:截至2023年12月15日,WTI年均价为77.75美元/桶,较2022年同比下跌16.58美元/桶,或-17.57%;布伦特年均价为82.28美元/桶,较2022年同比下跌16.76美元/桶,或-16.92%。

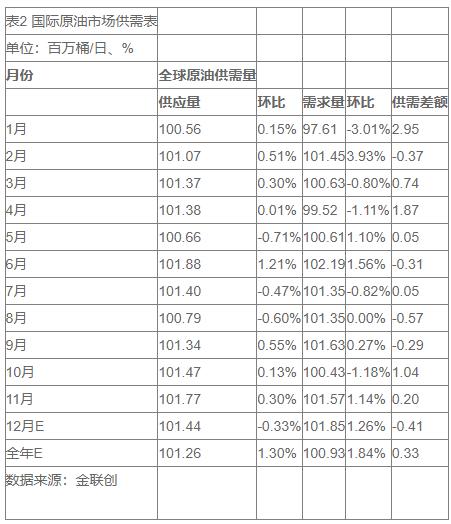

2023年,全球原油供需形式出现从供不应求转向供过于求的趋势。从供应端来看,全球原油供应量约101.26百万桶/日,同比增长1.30%。OPEC+为提振油价依旧保持了减产计划的执行,特别是在5月期间,OPEC+进一步增加了减产幅度,这限制了原油供应的增长趋势。但另一方面,虽然欧美各国对俄罗斯施加制裁影响了俄罗斯向欧洲地区的能源供给,但俄罗斯石油价格目前相较其他原油现货价格更低,因此在亚洲市场收获大量买家,俄罗斯原油供应的减少低于市场预期。从需求端来看,在进入2023年后,全球能源需求进一步增长,随着中国调整疫情防控政策以及印度进口大量俄罗斯原油,亚洲地区的能源需求增长成为主要推动力量。但与此同时,由于加息与经济放缓压力,欧美能源需求增长放缓,拖累了全球能源需求的增长幅度。整体来看,2023年,全球原油消费需求约100.93百万桶/日,同比增长1.84%。

表2 国际原油市场供需表

2024市场将重新聚焦基本面

展望2024年,国际原油市场或将重新权衡供需基本面,因此原油价格可能会有一个回落的过程。从宏观环境来看,IMF下调了2024年全球经济增速,欧美经济压力仍大,货币政策或在晚些时候发生方向性的逆转。中国经济增长呈现企稳回升的态势,但由于中国低基数、高读数的红利被吃尽,经济增速或放缓。而从基本面来看,供应保持收紧的态势,虽然OPEC+的原油减产政策延续至2024年年底,但核心产油国的减产力度或有所缩水。分区域来看,未来全球原油的供应增量主要集中在北美洲、中南美洲、欧洲及欧亚大陆,中东则以持稳为主,亚洲及非洲的原油供应量预期将有所减少。这也就意味着,来自非OPEC国家的原油增产潜力较大,尤其是美国、圭亚那、挪威等国家。与此同时,原油市场需求端方面则有望继续回升,2024年,全球原油需求量有持续放大的空间,这主要受到全球经济形势逐步稳定,作为基础能源的原油,在经济抬头的同时也会带动原油需求的增长。分区域来看,未来带动全球原油需求增长的地区主要集中在亚洲、欧亚大陆、中东和非洲,北美洲和中南美洲的原油需求或保持稳定,而欧洲的原油需求预期将有所下滑。这就意味着,亚洲依旧是全球原油的主要消费地,尤其是中国和印度,由于人口基数庞大,且经济发展空间较大,使得基础能源的需求仍有很大的增加空间。

除此以外,2024年,僵持多年的美国针对伊朗及委内瑞拉的制裁有望进一步松绑,而西方国家与俄罗斯之间的博弈也将逐步淡化。2023年8月10日,美伊达成了“换囚协议”,同时伊朗在国外的部分石油资产也被解冻,并且美国也默许了伊朗原油回归市场,这是五年来首次释放出制裁松懈的信号。此外,美国针对委内瑞拉的制裁也在逐步放松。随着大选临近,对于美国政府来说,稳定合理的原油价格才有利于国家及民众的诉求,因此让伊朗及委内瑞拉原油适时回归市场是平抑油价的策略之一。此外,针对俄罗斯的制裁在未来几年当中将会进一步淡化。虽然西方对俄罗斯的原油及石油制品进行了多方位的限制,但俄罗斯显然已经突破了制裁的影响,不仅开辟了新的市场,且原油出口价格更是高于西方国家的限价。

总体来看,2024年国际原油市场或将重新权衡供需基本面环境,随着原油供应的增加,原油价格或有所回落。纵观全年,WTI的主流运行区间约为65-85美元/桶,布伦特的主流运行区间约为70-90美元/桶,但若出现突发事件,个别时段不排除有冲击100美元/桶的可能性。

原油短期投资的热度有望升温

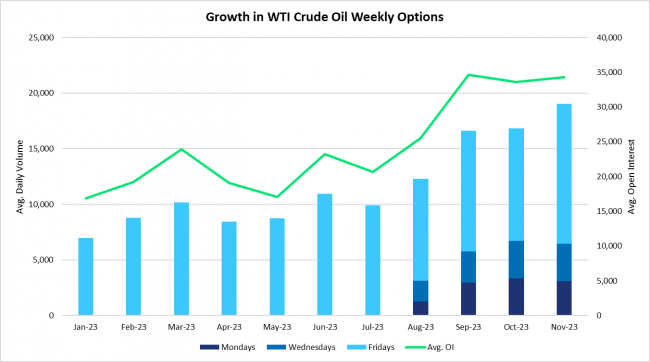

但可以预期的是,随着市场的关注焦点重新回归的基本面,油价整体走势将回到区间震荡的格局,在缺乏大趋势指引的情况下,原油期货短期投资的热度有望升温。而对于市场投资者来说,如要参与原油市场,则可以考虑运用原油衍生品,特别是超短期衍生品来对冲和保护自己的仓位。除了国内市场,海外市场如芝商所的WTI原油和成品油衍生品市场规模之大,属全球领先位置,以原油产品为例,就同时提供不同种类的期货和期权合约,当中原油期权又有标准期权和超短期期权,即每周期权,特别受投资者欢迎。

图:芝商所的WTI原油每周期权交易十分活跃,日均交易量和未平仓合约不断增加

值得一提的是,每周期权包括周一到期(产品代码:ML1-5)、周三到期(WL1-5)和周五到期(LO1-5)这三款合约。与标准期权相比,每周期权时间较短,保险费价格相对便宜,投资者以较低的成本,灵活的管理短期市场波动和风险,尤其是用来应对新闻事件有可能对油价造成冲击。

举例来说,每周三美国能源信息署(EIA)都会发布每周石油状况报告。交易者可以使用周三到期的每周期权来精确地管理对EIA报告带来的波动风险。假设WTI原油期货在80美元/桶至 90 美元/桶之间波动。前三周的EIA库存数据一直低于预期,并且远低于五年平均水平。交易者认为这种趋势不会持续下去,于是使用周三期权以0.55美元的价格购买500份价外垂直75/80美元看跌期权,以便在库存数量高于预期时获利(一份期权合约的单位是1,000桶WTI原油,500份合约=500,000桶,交易成本=0.55美元x500,000桶=275,000美元)。

当EIA报告显示库存数量果真高于预期时,原油期货价格应声跌破75美元/桶,看跌期权价差现在处于价内状态。交易者以2.40美元的溢价平仓,获利925,000美元(1.85美元x500,000桶)。因此,交易员透过周三期权精确管理投资组合,应对EIA报告带来的波动。

[免费订阅] 原油市场周报 CME官方网站

芝商所 (CME Group) 长期致力于推进投资者教育工作,让大中华区投资者及企业客户更了解全球指标性期货期权产品的最新市场动态。为此,我们特别邀请了金联创撰写原油市场周报,旨在从国际宏观面、供需、经济、库存及基金持仓等多个层面,将原油期货市场的一周动态一网打尽,并提供完整客观的走势预判,有助投资者及交易员更有效地发掘套利机遇。立即开通免费订阅,请前往CME官方网站

本文作者可以追加内容哦 !