对于A股投资者来说,有一个魔咒至今无法摆脱,那就是多年来大盘(上证指数)始终围绕3000点徘徊(12月5日再次跌破3000点),整体市场的贝塔收益有限。不过公募基金中的主动权益基金(股票型和混合型),有望凭借基金经理发挥主动管理能力,挖掘表现优于大盘的股票,获得超额收益。

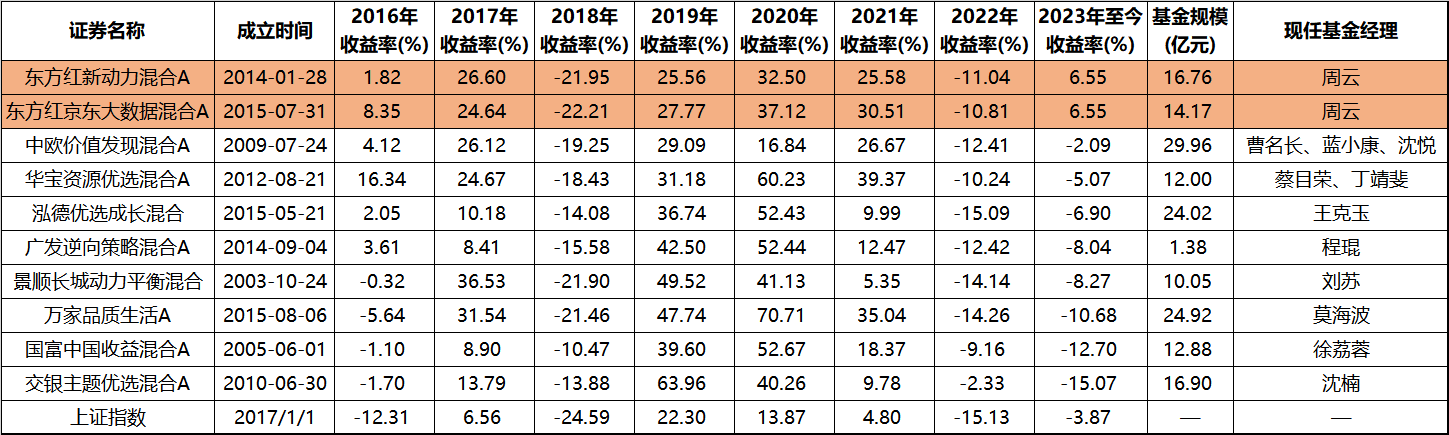

由于市场风格轮换,牛熊轮回无法避免,主动权益基金在部分年份里跑赢大盘容易,想要连续多年跑赢大盘就变得非常困难,毕竟“人难千日好,花无百日红”。为了帮助大家挖掘出这种稀缺的、长期持续战胜市场、能顺利穿越牛熊的产品,我对7000多只主动权益基金按照以下比较严格的条件进行筛选:

1、2016年前成立,2016年至2022年连续7年跑赢上证指数;

2、截至2023年三季度末,规模大于1亿小于30亿,避免规模过大对业绩的影响;

3、现任基金经理中至少有一位自2016年前开始管理至今,保证业绩可持续性。

来源:Wind,截至2023.12.8

结果显示,全部主动权益基金中,符合以上筛选条件、自2016年以来连续7年跑赢上证指数的基金仅有10只,占比不足2%,其中今年以来获得正收益的基金仅有两只,分别为东方红新动力混合、东方红京东大数据混合,都是周云管理的产品。今天就拿东方红京东大数据混合(A类001564,C类017535)作为案例,来做个测评分析。

一、抗跌能涨,调整后能先于大盘创出新高

周云自2015年9月开始管理东方红京东大数据,当时正值熊市调整,此后又经历多轮牛熊考验,至今获得150.41%的收益率,同期上证指数下跌8.05%,沪深300下跌0.17%。任职期间的7个完整年度(2016年至2022年)均跑赢上证指数,有五年获得正收益。今年以来获得5.74%的正收益,而同期上证指数和沪深300均下跌。整体上看,该基金相对于市场获得了不错的超额收益。(来源:Wind,截至2023.12.15)

东方红京东大数据另一个值得称道的优点在于,当受到大盘调整拖累后,净值能够在较短的时间里先于大盘收复失地。比如2015年(区间1)、2018年(区间2)和2022年(区间3),净值被大盘调整拖累,但随后都在几个月或者一年半以内收复失地,而同期大盘仍未回到前期高点。

图:东方红京东大数据和上证指数走势对比

来源:Wind,截至2023.12.15,蓝线为东方红京东大数据

像东方红京东大数据这种基金,抗跌能涨,持有体验较好,能让投资者放心的长期持有。根据基金2023年中报显示,该基金被公司内部员工持有256万份,其中基金经理周云持有50多万份,可见公司内部对周云的一套打法非常有信心。

二、有坚持,有变通,灵活应对多变的市场

周云自2008年清华大学博士毕业后就加入东方红资产管理,从研究员一路做到基金经理,至今已拥有超15年的证券从业经验和10年的投资经验。他2015年市场剧烈下跌之后的熊市出道,经历多轮牛熊考验,敬畏市场,抗压能力强,既传承了公司一贯的价值投资理念,也注重结合自己的性格特征进行投资体系迭代和升级,不断适应发展变化的市场。

1、顺大势,坚持独立判断,但不盲目与市场对抗

周云像很多价值投资者一样,不盲从,坚持进行独立的价值判断,但他认为投资收益来自于两个方面,价值和市场。他曾复盘自己过往的一些成功投资案例,没有全部归功于自己主观价值判断的成功,而是将有些成功归因于假设条件和逻辑演绎被市场认可,简单来说就是“曾经以为的alpha,事后看只是某种风格或者因子的beta”。

这几年市场风格切换和趋势转变证明了他的观点。比如2019年和2020年,核心资产风格占优,估值越贵的标的越容易上涨,很多偏好龙头股、白马股的基金表现突出;但2021年以来,核心资产行情因估值偏高、全球流动性收紧等因素走弱,这些基金便没有了超额收益。

如果投资只有一个维度,可能会钻牛角尖,甚至展开联想形成一个与之相匹配的丰满的结果,但是这个丰满的结果可能与事实相距甚远。所以在理解价值投资的基础上,周云强调多元思维模型的重要性,将自己对周期和趋势的理解纳入投资中,帮助建立更客观的概率体系,减少对现实的扭曲。

因此,他不会轻易站在市场大趋势的对立面,而是注重倾听市场声音,既会对公司内在价值进行独立判断,也会尊重市场趋势,寻求“独立思考”和“倾听市场”完美结合。

2、逆小势,坚信低估值是超额收益的来源

低估值可以提供安全边际和估值保护,这是投资圈里的共识,周云认为除此之外,顺大势、逆小势,不追热点,在好公司里面做逆向投资,不仅有望获得估值回归的收益,也可以分享企业未来持续发展带来的价值增长,两者叠加将是一笔可观的超额收益。

首先,周云会从市场的角度去寻找较好的介入时点,尤其是当市场对一个行业、一家公司过于悲观的时候进行逆向投资,可以降低支付的成本,提供安全垫的同时增厚估值回归收益的空间。

其次,周云不会只强调“便宜”忽视了“品质”,避免价值陷阱的同时分享好公司持续发展的成果。他强调“买股票就是买公司的自由现金流”,好公司具备较为稳定的发展节奏和现金流,能最大程度的保证未来几年实际现金流和预期的一致性,降低不确定性,赚取公司内在价值持续提升的收益。

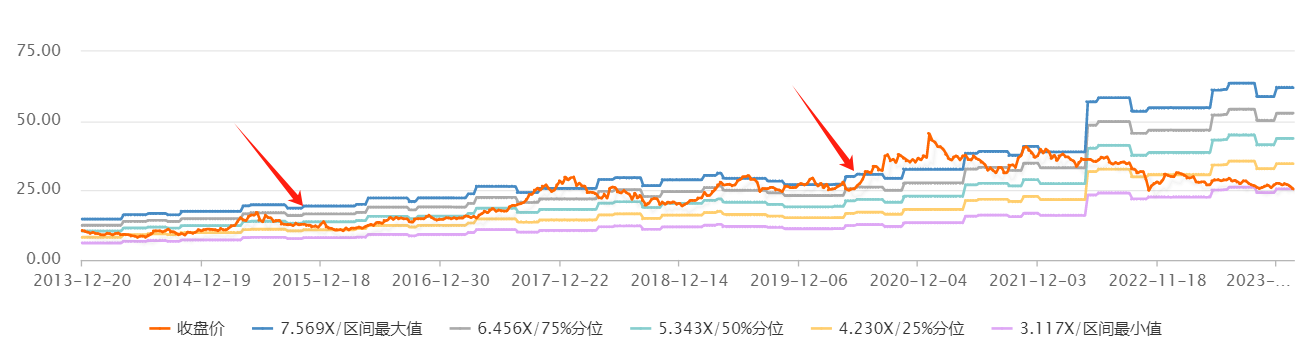

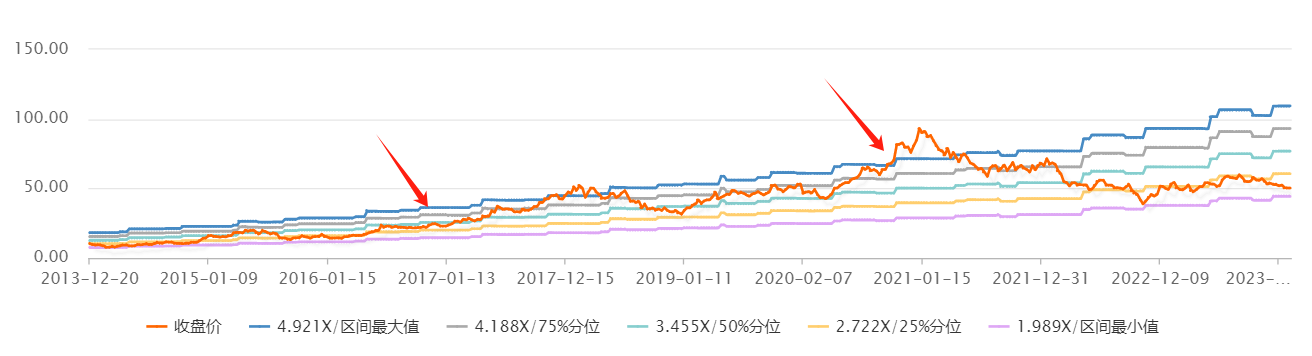

比如伊利股份是基本面过硬的优质乳制品公司,东方红京东大数据自2015年4季度估值较低的时候开始介入,在2020年2季度估值高位时离场;美的集团是家用电器行业的优质龙头企业,东方红京东大数据自2016年4季度介入,在2020年4季度估值偏高时开始逐步减持。这些操作都获益颇丰,为组合贡献了可观的超额收益。

图:伊利股份PE-Band走势

来源:Wind,红色为收盘价

图:美的集团PE-Band走势

来源:Wind,红色为收盘价

3、甄别能干与幸运,辩证寻找好公司

资本市场容易给公司贴上标签,但世界不是非黑即白,而是灰度的。买市场公认的好公司,不一定会获得满意的投资结果,因为有些公司可能本身并没有那么优秀,只是幸存者偏差;有些公司的确很优秀,打败了所有竞争对手,却遗憾的输给了时代。

所以周云认为“好”包括两个层面的含义:能干与幸运,并且幸运排在能干之前。首先,很多为投资者带来丰厚投资收益的伟大企业都是时代的产物,一旦时过境迁、失去运气的加持,很容易变得平庸。其次,能干更多的是主观评价,容易受结果偏见的影响。

比如,这几年国内经济结构转型背景下,很多行业失去了往日的光辉,其中的大部分个股很难有超额收益的表现,比如需要向实体经济让利的银行股,和“旧基建”相关的有色金属、建筑材料、钢铁等,这些行业都没有被东方红京东大数据作为配置的方向。

图:东方红京东大数据行业配置概况

来源:Wind,jiuquaner

4、通过资产配置,为组合留出安全边际

周云认为成功的投资应该是由概率驱动的,不会过高估计自己的能力,也不会期望每一笔投资都成功,会为犯错留有余地,采用的方法之一就是进行合理的资产配置,借助适度分散提升组合收益、降低波动率。

从东方红京东大数据持仓来看,行业配置均衡、分散,个股除了前三大重仓股之外,持仓一般都在5%以下。股票仓位有一定的波动,并不是在做仓位择时,主要来自持仓止盈,如果暂时没有合适的标的,就将资金配置为债券或保留为现金。比如2020年4季度以来,东方红京东大数据的股票持仓由94%降至70%左右,规避了长期持续的调整。

通过上面的分析可以发现,周云构建了一套独特的价值投资体系,顺大势、逆小势,在好公司估值偏低时介入,估值偏高时退出,持仓均衡分散,波动和回撤控制得较好,获取超额收益能力较强,是一位能够穿越牛熊的选手。

三、牛熊无常,先守后攻方是上上策

近几年的持续调整,让投资者逐渐开始认识到提高组合防御能力的重要性,开始挖掘净值相对抗跌的产品。同时,目前A股已经到了历史底部区间,在政策支持、基本面回暖、增量资金入场等利好因素刺激下,未来行情值得期待,“能涨”也逐渐成为选择产品时需要考虑的问题。

像东方红京东大数据混合基金就比较符合这样的需求。在调整的时候,该基金配置足够分散,善于逆势布局低估值的优质股,在过往多次熊市调整中净值回撤较小。同时该基金又具备较强的获取超额收益的能力,一旦市场转好,有望在较短的时间里收复失地,值得关注和深入研究。

注:以上个人观点仅供参考。

#A股估值处于历史低位##时隔3个月大行再降存款利率##利好加码!光储赛道爆发#

$东方红京东大数据混合C(OTCFUND|017535)$$上证指数(SH000001)$$创业板指(SZ399006)$

本文作者可以追加内容哦 !