A股市场在经历了近两年的调整后,当前的权益资产的性价比已经处在高位,长期来看,权益市场总体还是有较大的机会。我们从流动性、股债风险溢价率、普林格周期、股债收益差等角度对当前市场权益资产的性价比做个分析。

流动性

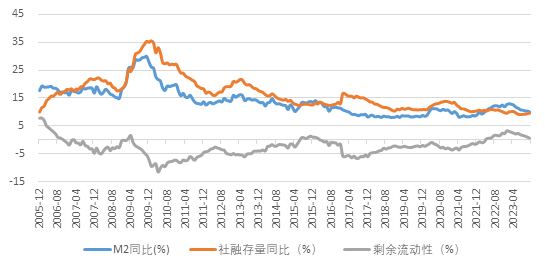

从流动性角度来看,当前市场流动性处于较为充裕的状态,利好权益资产。

图:剩余流动性相对充裕

数据来源:Wind,华泰资管整理;剩余流动性=M2同比-社融存量同比

股债风险溢价率

从股债风险溢价率的角度来看,沪深300指数当前ERP指标已经超过5年滚动的95%分位点,处在较高水平,当前股票性价比较高。

图:沪深300ERP及五年滚动分位点

数据来源:Wind,华泰资管整理;数据区间:2015.01.05-2023.12.18;ERP=1/市盈率-十年国债收益率

普林格周期

普林格周期是美国技术分析大师马丁·J·普林格提出的,普林格周期将经济指标分为先行指标(信贷周期,典型指标为M1/M2)、同步指标(生产周期,典型的有GDP)以及滞后指标(价格指标,制造国为PPI,消费国为CPI)。于是经济周期出现六个阶段:阶段1、先行指标上行,同步指标及滞后指标下行(经济失速,政府开始逆周期调节);阶段2、先行指标与同步指标上行,滞后指标下行(复苏阶段);阶段3、共振上行(复苏与过热的中间阶段);阶段4、先行指标下行,同步指标及滞后指标上行(经济过热);阶段5、先行指标下行,同步指标下行,滞后指标上行(滞胀);阶段6、共振下行(萧条)。

相对于美林投资时钟,普林格周期的划分更具备实操性。我们参照普林格时钟的逻辑,选取了相应的先行、同步、滞后指标,滤波处理后,用来刻画和跟踪中国经济周期的状态。

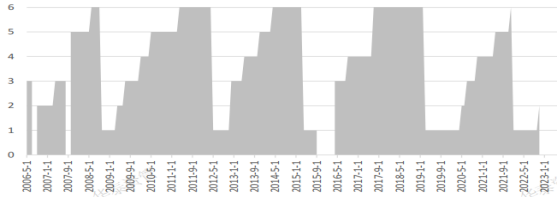

从经济周期的角度来看,普林格周期显示当前处于衰退和复苏期之间,当前是弱复苏的状态。综合剩余流动性、普林格周期、ERP三个维度来看,当前股票资产的得分高于债券资产,权益资产配置的性价比较高。

图:普林格周期位置(纵轴:周期阶段数)

数据来源:Wind,华泰资管整理

数据来源:Wind,华泰资管整理股债收益差

从股债收益差的角度来看,当前主要的股票指数股债收益差均处在-1倍标准差之下,创业板指的股债收益差已经到了-2.2倍的标准差的水平,长期来看处在历史的相对低位了。

图:主要股票指数股债收益差(标准化)

数据来源:Wind,华泰资管整理;股债收益差=十年国债收益率-股票指数股息率

图:沪深300指数股债收益差

数据来源:Wind,华泰资管整理;数据区间:2013.12.31-2023.12.18 右轴沪深300点位,左轴股债收益差

我们以沪深300为例,当前沪深300指数股债收益差处在历史三年均值-1.87倍标准差的水平,若股债收益差回归均值水准,未来或将有较高的收益空间。

综上,对2024年的权益资产表现,我们没必要太悲观。

![看多 [看多]](http://gbfek.dfcfw.com/face/emot_default_28x28/emot74.png)

我是毛甜,一个致力于保护散户的量化基金经理,能力圈在量化投资领域,目前主要管理了宽基指增和食品饮料、医药、化工等细分赛道的行业指数基金,欢迎在评论区留言,我会每周分享自己的投资观点,希望能给大家带来帮助!关注我,我会经常和大家交流关于量化投资的那些事儿的,我们下期再见。

风险提示:本材料中包含的内容仅供参考,不作为基金宣传推介材料,不构成任何投资建议或承诺。不同时期,华泰证券(上海)资产管理有限公司可能会发出与本材料所载观点、意见、评估及预测不一致的其他材料。请投资者理性判断并独立决策,在投资金融产品或金融服务过程中应当注意核对自己的风险识别和风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的金融产品或金融服务,并独立承担投资风险。投资有风险,入市需谨慎。

$华泰紫金中证细分食品饮料发起A(OTCFUND|012763)$ $华泰紫金中证细分食品饮料发起C(OTCFUND|012764)$ $华泰紫金中证细分化工指数发起A(OTCFUND|015328)$ $华泰紫金中证细分化工指数发起C(OTCFUND|015329)$ $华泰紫金中证医药50指数发起A(OTCFUND|015497)$ $华泰紫金中证医药50指数发起C(OTCFUND|015498)$ $华泰紫金沪深300指数增强发起A(OTCFUND|016867)$ $华泰紫金沪深300指数增强发起C(OTCFUND|016868)$ $华泰紫金中证500指数增强发起A(OTCFUND|016865)$ $华泰紫金中证500指数增强发起C(OTCFUND|016866)$ $华泰紫金中证1000指数增强发起A(OTCFUND|018062)$ $华泰紫金中证1000指数增强发起C(OTCFUND|018063)$

本文作者可以追加内容哦 !