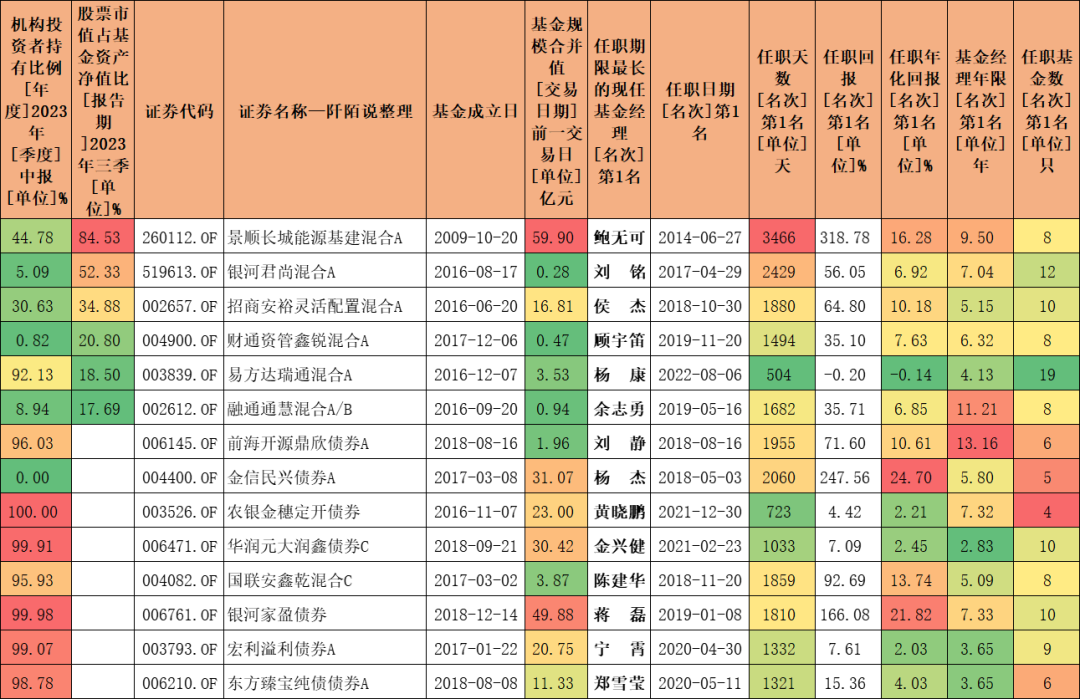

简单更新一篇,要求基金成立时间在2018年12月21日(含)之前,以2018年12月21日为起点,至2023年12月21日区间年化回报大于10%,区间最大回撤小于-10%,全市场满足要求的基金只有16只,多份额仅保留A类,则是14只。

我们姑且也将它们称之为“双十”基金,按照最新一期股票占比由高到低排序如下,有股票仓位的基金有6只,其中鲍无可的景顺长城能源基建混合A是偏股型基金,股票仓位为84.53%。

数据来源:东财Choice数据,截至2023年12月21日

银河君尚混合A的股票仓位是52.33%,招商安裕灵活配置混合A的股票仓位是34.88%,这两只基金均是灵活配置型基金。

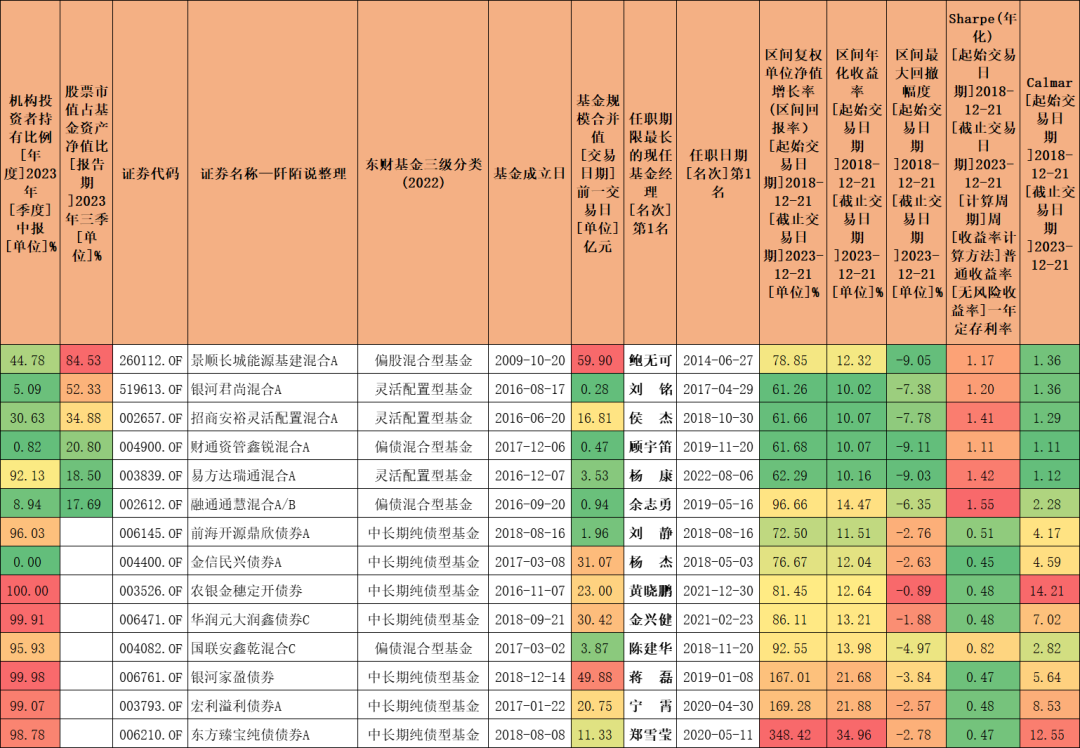

14只基金按照上表顺序展示近五年的区间回报、年化回报、区间最大回撤、区间夏普比率、区间卡玛比率。其中有几只债券基金的回报数据应该是有点问题的,大家可以剔除。

数据来源:东财Choice数据,截至2023年12月21日

近五年年化回报超10%,最大回撤在-10%以内的就这些了,但需要注意的是,个别债券基金数据可能有点失真,需要剔除。精力所限,我就不展开了。

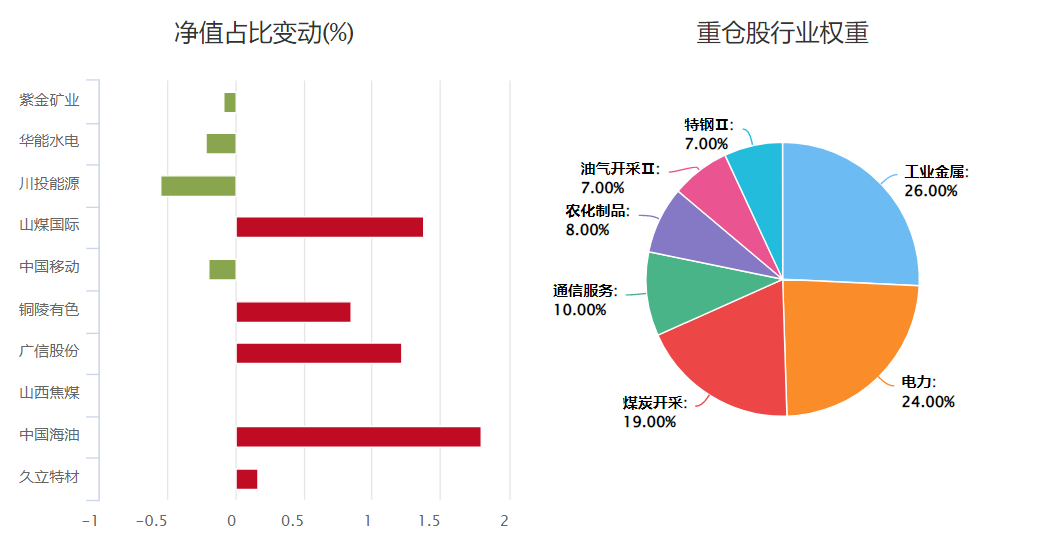

1、鲍无可的景顺长城能源基建混合A(260112),是全市场唯一股票高仓位做到了近五年年化回报超10%,区间最大回撤控制在-10%以内的基金。$景顺长城能源基建混合A(OTCFUND|260112)$

数据来源:东财Choice数据,截至2023年9月30日

前十大重仓股分别为紫金矿业、华能水电、川投能源、山煤国际、中国移动、铜陵有色、广信股份、山西焦煤、中国海油、久立特材,从行业来看,主要集中在工业金属、电力、煤炭开采、通信服务等行业。

数据来源:东财Choice数据,截至2023年9月30日

在三季报中,鲍无可说,市场行情方面,今年三季度,A 股和港股都有所下跌。在此期间,美国长期国债收益率大幅度上升,给所有的风险资产定价带来压力。我们无法判断其何时见顶或持续多久,但考虑到全球主要经济体的杠杆率都处于高位,我们更加倾向于认为当前美国长期国债收益率处于高位。

本季度,由于市场下跌,我们感到部分股票进入了价值区间,因此基金的仓位也有所提升。我们不敢断言当前市场处于低位,但从我们对基本面的跟踪来看,我们相信组合当前的持仓是有性价比的,长期来看,力争给投资者创造持续回报。

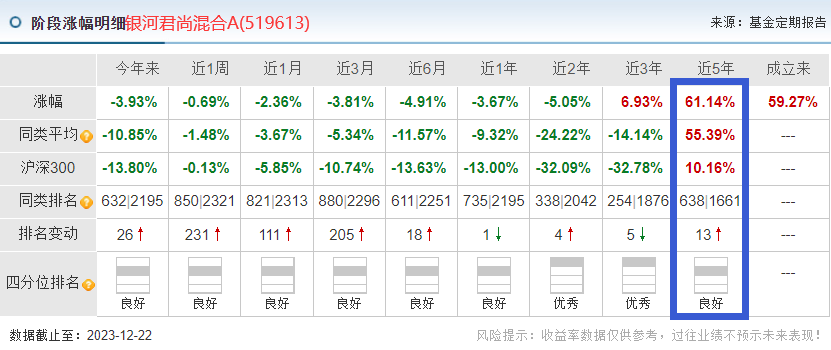

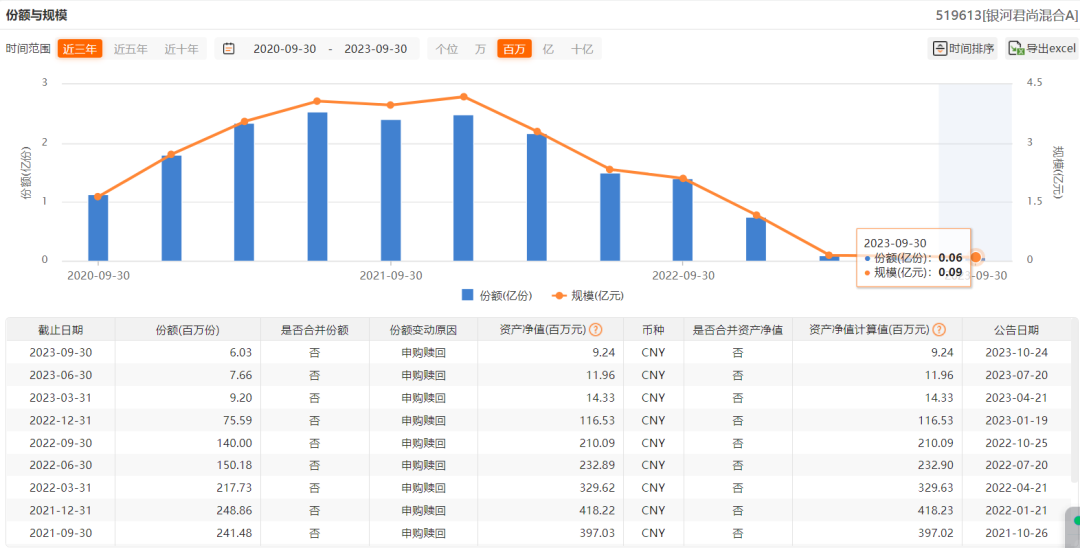

2、刘铭的银河君尚混合A(519613)股债比近几期还是有点波动的,最新一期提高了股票的仓位,应该是看好权益的机会。但这只基金规模比较小,规模合并值仅2800万元,是一只mini基金。

数据来源:天天基金,截至2023年12月22日

这么好的业绩,不知道为什么规模扑街了。

数据来源:东财Choice数据,截至2023年9月30日

深究一下,最新一期机构资金撤走了,所以规模扑街了。但持有人户数是一直攀升的,说明散户还挺看好这只基金的。各位读者您怎么看?

数据来源:东财Choice数据,截至2023年6月30日

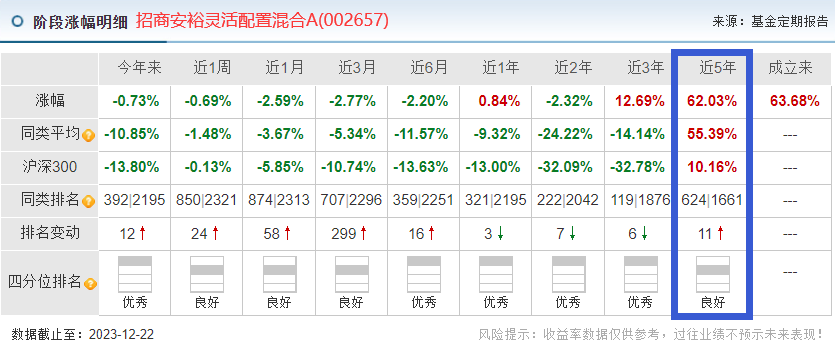

3、侯杰的招商安裕灵活配置混合A(002657)股债比近几期大概都是3:7,业绩倒是挺不错。这只基金规模合并值有16.81亿元,不算很小。$招商安裕灵活配置混合A(OTCFUND|002657)$

数据来源:天天基金,截至2023年12月22日

4、杨康的易方达瑞通混合A(003839)最近的股票仓位在2成左右,属于固收+基金,这只基金的机构占比较高,但杨康上任时间不算太长。如果您在找固收+基金,则可以关注一下该基金。$易方达瑞通灵活配置混合A(OTCFUND|003839)$

数据来源:天天基金,截至2023年12月22日

其它不一一展开了。

我的文章基本是基金梳理笔记,信息量还是比较大的,感谢您的耐心阅读,所有内容均是个人研究,不构成投资建议,请大家更关注客观数据。

风险揭示:转引的相关观点均来自相关机构或公开媒体渠道,本人不对观点的准确性和完整性做任何保证,投资者据此操作,风险自担。市场有风险,定投有风险,投资需谨慎。以上内容仅供参考,文中涉及个股的,不构成股票推荐和投资建议,股票市场波动大,购买前请审慎操作。我国基金运作时间短,不能反映股市发展所有阶段。基金管理人不保证基金盈利及最低收益,其管理的其他基金业绩不构成对本基金业绩的保证。基金过往业绩及其净值高低,不预示未来业绩表现,完整业绩见产品详情页。基金产品存在收益波动风险,投资者在做出基金投资决策时,应认同“买者自负”原则,在做出基金投资决策后,基金运营状况与基金净值变化导致的投资风险及亏损,由基金投资者自行承担。投资人应认真阅读《基金合同》、《招募说明书》等基金法律文件,确认已知晓并理解产品特征及相关风险,具备相应的风险承受能力。市场有风险,投资须谨慎。

本文作者可以追加内容哦 !