一、债市综述

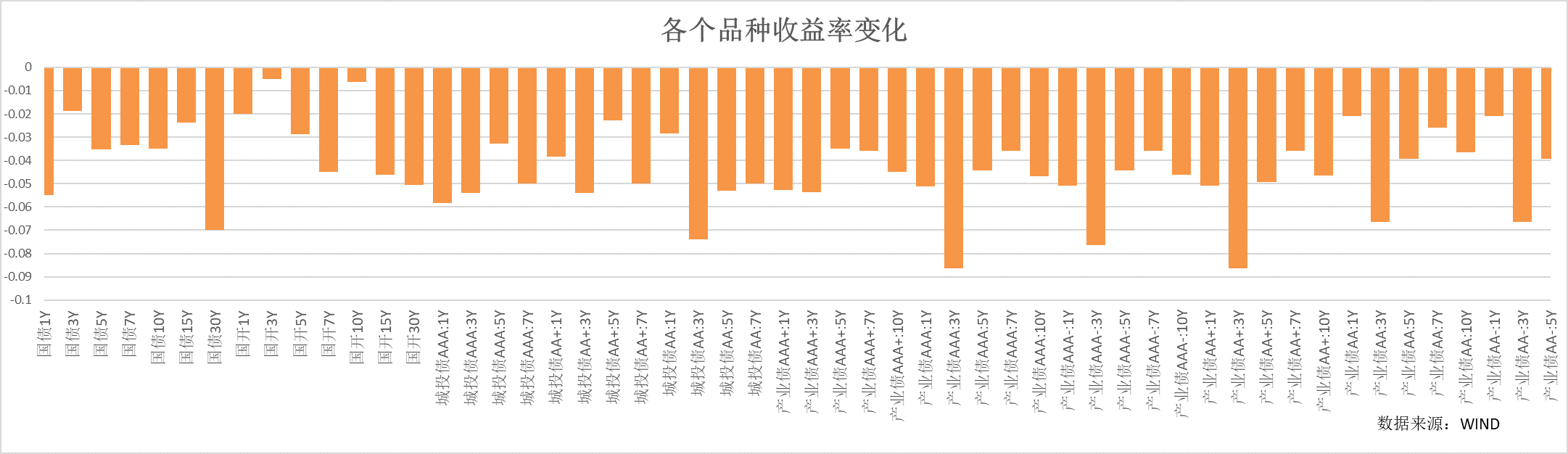

税期后资金面再度区域宽松,由于央行加大跨年净投放力度,叠加存款利率下调,流动性预期趋松,上周无风险收益率继续回落,整体利率水平基本回到9月低位,30年期下行幅度最大。债券整体需求维持较高水平,信用利差维持震荡或小幅上行。

货币市场方面,央行公开市场操作全周累计净投放3060亿,资金面在税前后明显趋于宽松,央行14天逆回购放量后,银行资金供给较为充分,跨年资金维持较高水平。周五,R001加权平均利率为1.7139%,较前一周涨0.29个基点;R007加权平均利率为2.0897%,较前一周跌6.51个基点;R014加权平均利率为3.8238%,较前一周涨146.95个基点。周内政府债净融资为2691亿,1年国股NCD利率上行,二级1年国股较前一周上行3.5bp。

二、影响债市主要因素及事件

资金利率:

央行公开市场操作上周全周累计净投放3060亿,逆回购余额从上周五的12760亿元升至15820亿元,仍处于季节性高位,本周周计划投放的国库定存1800亿,创历史新高。本月LPR利率继续维持不变,但由于存款利率进入新一轮下调,市场对于后续利率传导趋势预期较大。本周逆回购到期6720亿元,由于为跨年最后一周,主要关注市场资金跨年情况以及央行的投放情况。政府债融资净缴款下至1684亿,存单到期量继续维持高位。

政策:

中国人民银行召开经济金融形势专家座谈会。潘功胜表示,保持流动性合理充裕,社会融资规模、货币供应量同经济增长和价格水平预期目标相匹配,保持信贷合理增长、节奏平稳、结构优化,为经济持续回升向好营造良好的货币金融环境。

三、债市展望

上周资金面在税期小幅波动后,再度趋于宽松。央行公开市场放量投放提升了市场对资金面的乐观预期,从资金跨年进度上可以验证;另外存款利率进入新一轮下调,提升了市场对于后续利率传导预期,市场情绪再度提升,配置资金表现积极,长端下行幅度较大。信用方面需求维持,但受时点限制,相对而言略差于利率,信用利差震荡为主。

展望后市,由于存款利率下调因素导入后,对于利率乐观的情绪明显上行,在预期跨年资金相对稳定的前提下,债券预计能维持相对强势。另一方面,市场上开始讨论城投化债中金融配合的实际效果和控增量相对严格的背景下,城投实际债务压力变化,舆情可能对于部分财务压力较大且地位并不是很高的发行人压力较大,关注弱资质品种的后续的利差波动。

$圆信永丰强化收益A(OTCFUND|002932)$

$圆信永丰强化收益C(OTCFUND|002933)$

$圆信永丰丰和A(OTCFUND|008067)$

风险提示:基金有风险,投资需谨慎;过往业绩不等于未来收益,基金业绩表现具有波动风险。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及净值高低并不预示其未来业绩表现,基金管理人管理的不同基金的业绩并不互相保证。本资料不是法律文件,仅供具备相关基金知识的内部工作人员交流使用,请勿作为产品宣传材料向投资者推介。本资料中的信息或所表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议。投资人购买基金时,应详细阅读《基金合同》《招募说明书》及《产品资料概要》等基金法律文件,并选择符合自身风险承受能力的产品进行投资。投资有风险,敬请理性选择。

本文作者可以追加内容哦 !