一、蔡宇滨

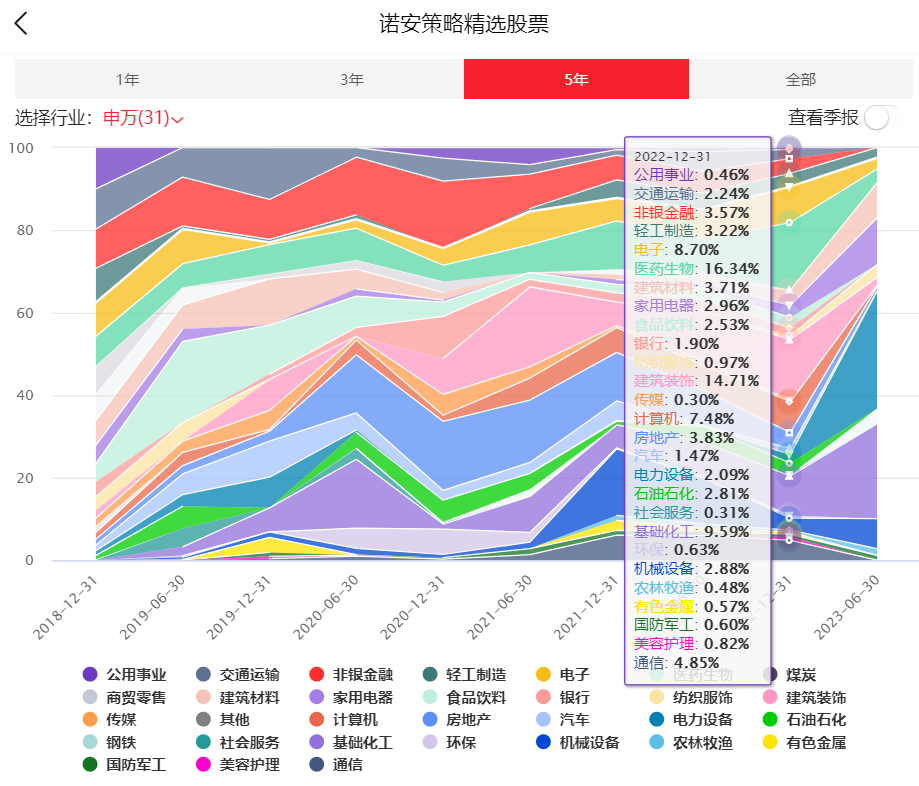

持仓:分散,重仓医药、建筑装饰

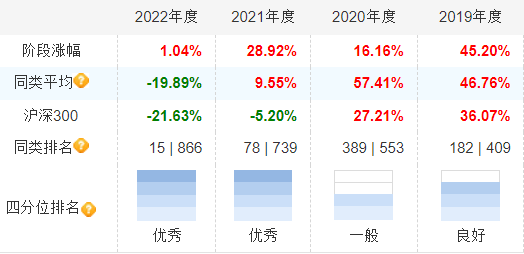

业绩:任职收益124.06%。诺安策略精选2019-2022年连续4年正收益。

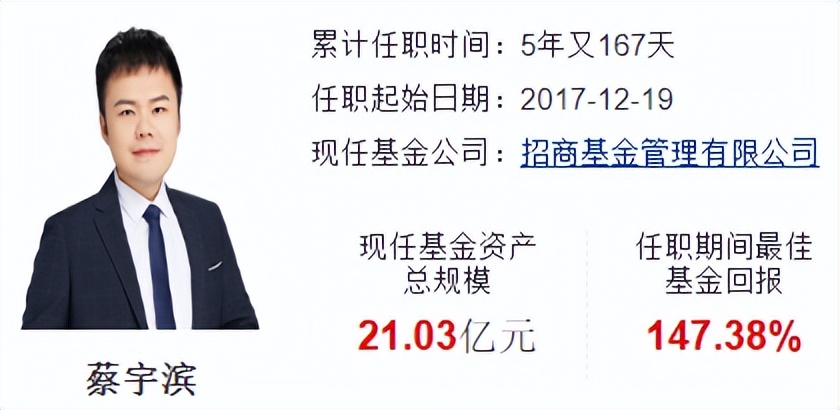

背景:清华大学机械工程专业学士、清华大学与德国亚琛工业大学联合培养管理工程专业硕士。曾先后任职于IMI亚太总部、招商证券,2014年3月加入诺安基金,历任研究员、投资经理、基金经理,2023年2月加入招商基金。

2017年12月任职基金经理,管理规模21亿元。

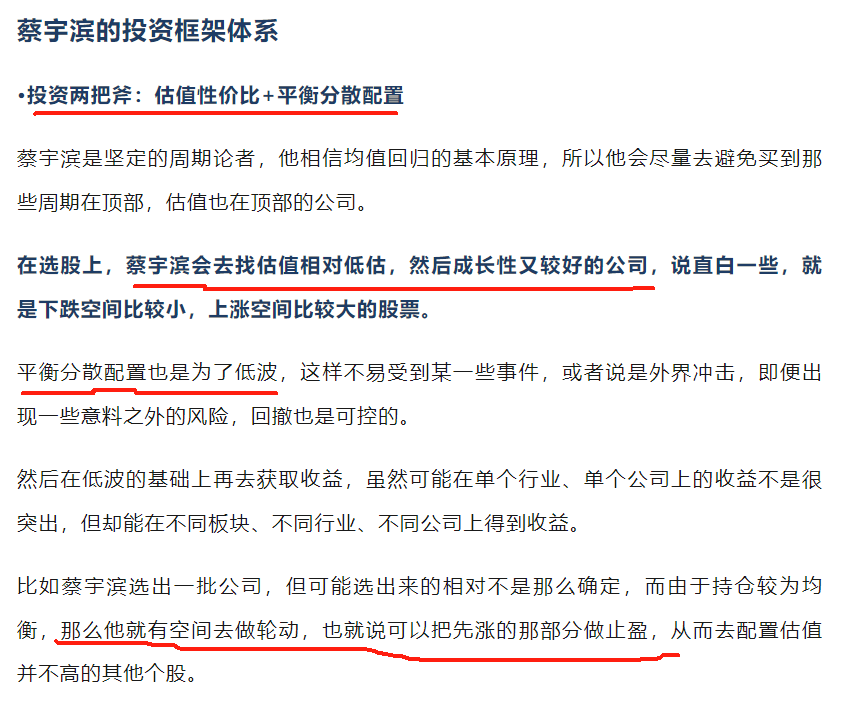

投资方法:平衡分散配置+估值性价比(轮动)

《蔡宇滨:那个年年赚钱的基金经理,有了新分享!》

平衡分散配置是为了低波。

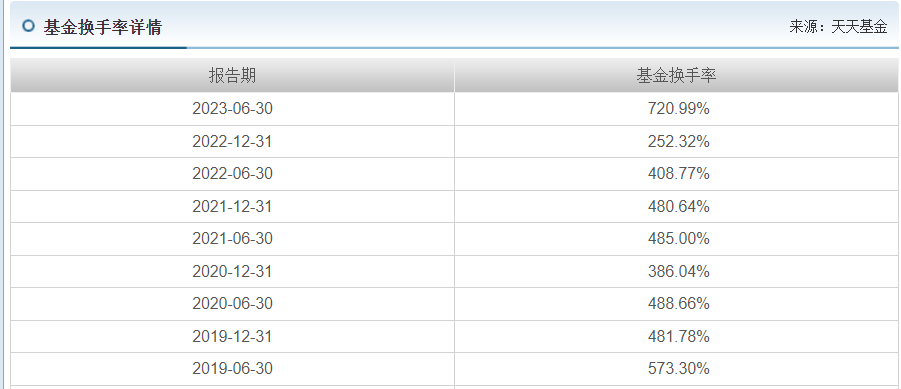

蔡宇滨会去找估值相对较低,成长性又好的公司做轮动,换手率400%。

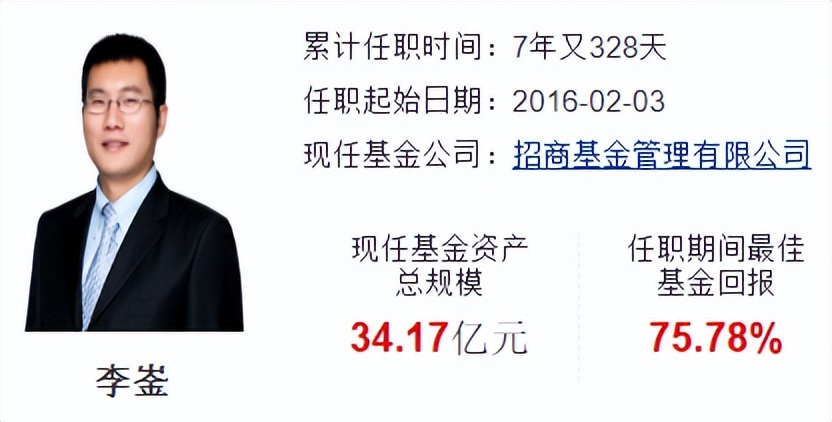

二、李崟

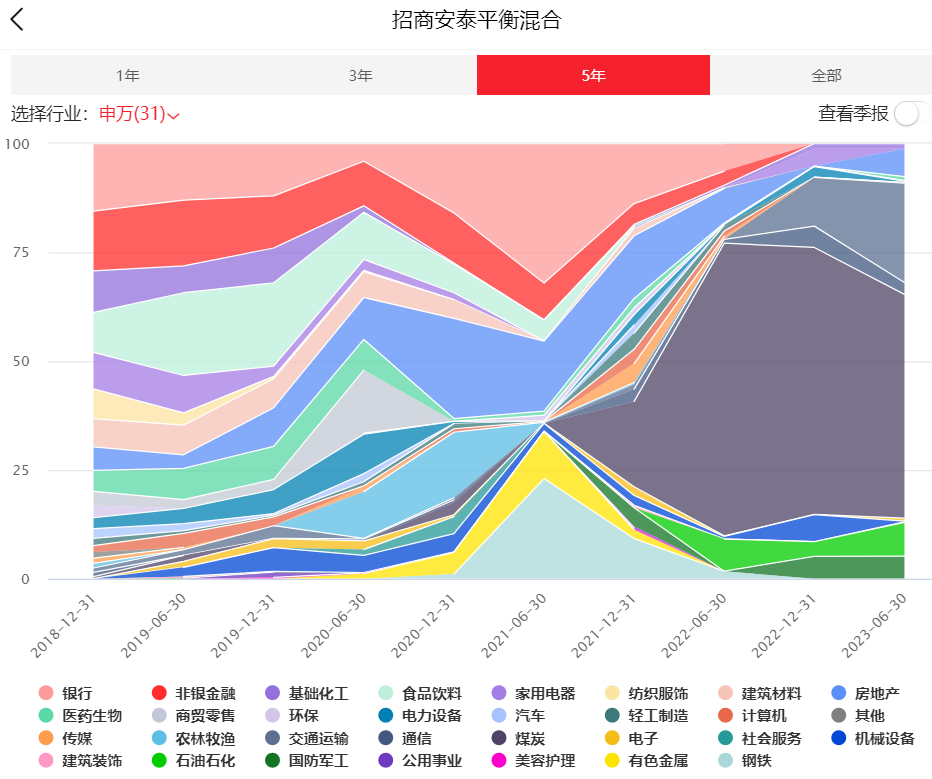

持仓:2021年重仓银行、钢铁、房地产,2022年后重仓煤炭

业绩:招商安泰平衡股票仓位只有50%,李崟任职收益75.2%,回撤控制较好

背景:北京大学硕士研究生,曾任职于长盛基金及国投财务有限公司,2015年12月加入招商基金。

2016年2月任职基金经理,管理规模34亿。

投资方法:

《招商基金李崟:专注、开放、成长》

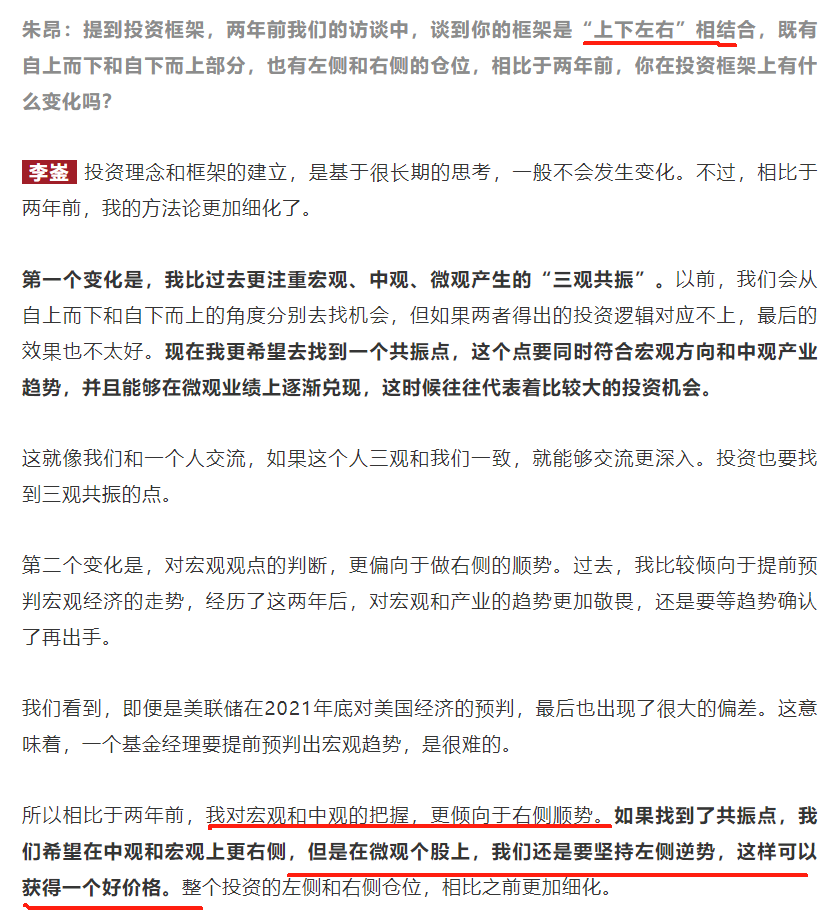

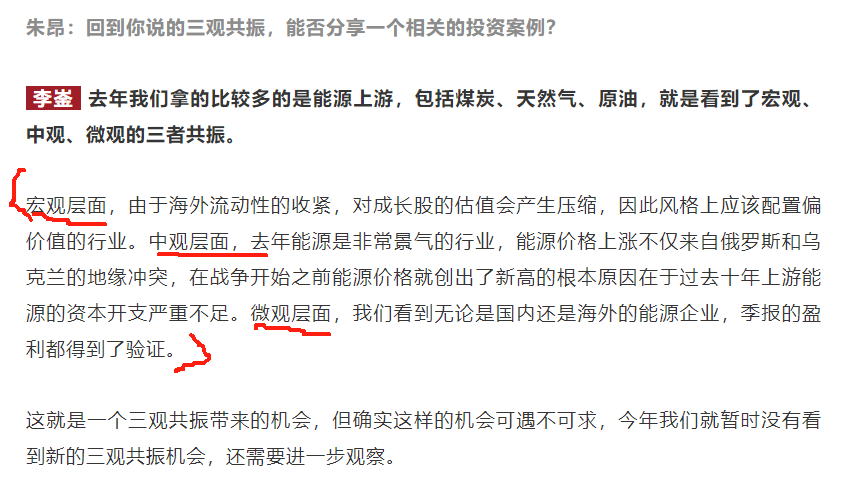

“上下左右”相结合,寻找宏观、中观、微观的三观共振。

对于宏观和中观的把握,更倾向于右侧顺势,但是在微观个股上,坚持左侧逆势,这样可以获得一个好价格。

重仓能源上游就是因为三观共振。

宏观层面,海外流动性收紧,对成长股估值产生压缩,利好价值风格。中观层面,去年能源是非常景气的行业。微观层面,海内外能源企业季报盈利都得到了验证。

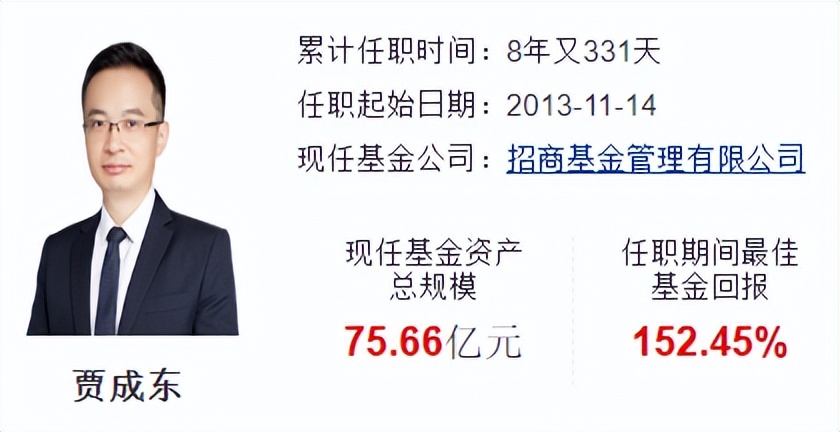

三、贾成东

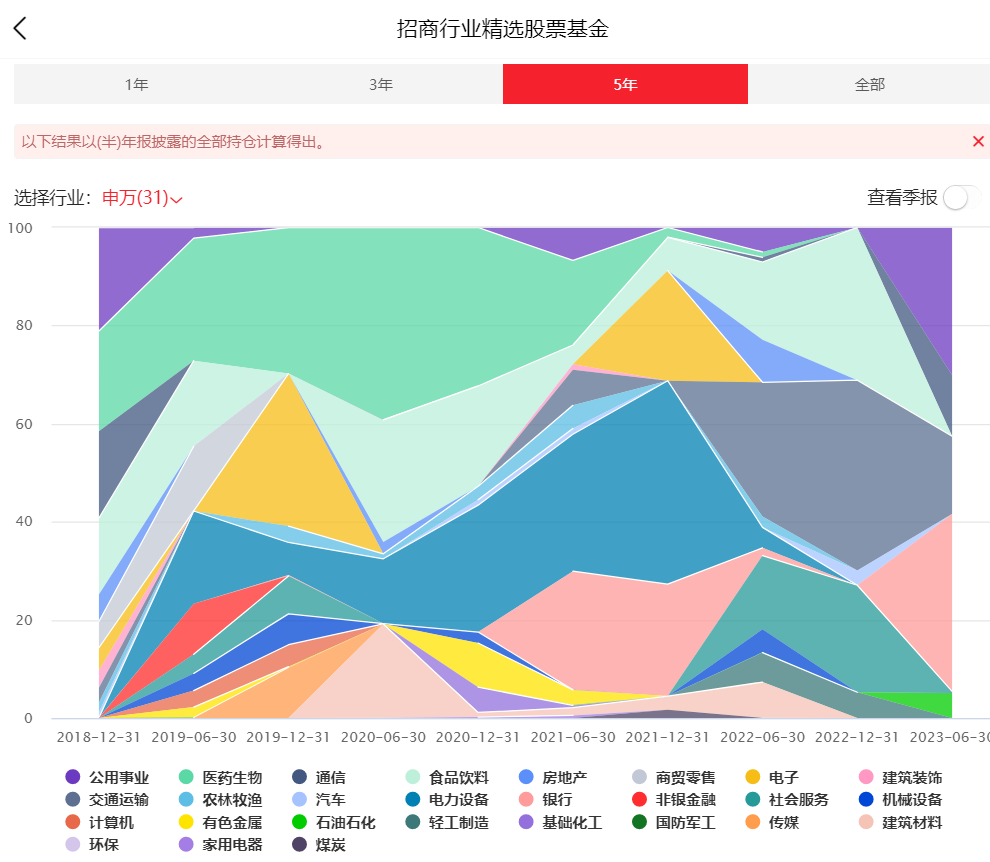

持仓:重仓银行、公用事业,之前重仓医药、新能源

业绩:任职收益154.27%,回撤较大

背景:硕士,2008年2月加入国泰基金,历任量化、宏观、策略、煤炭及银行研究员,2012年2月起任研究部总监助理,2015年加入招商基金,现任投资管理四部总监。

2013年任职基金经理,管理规模76亿。

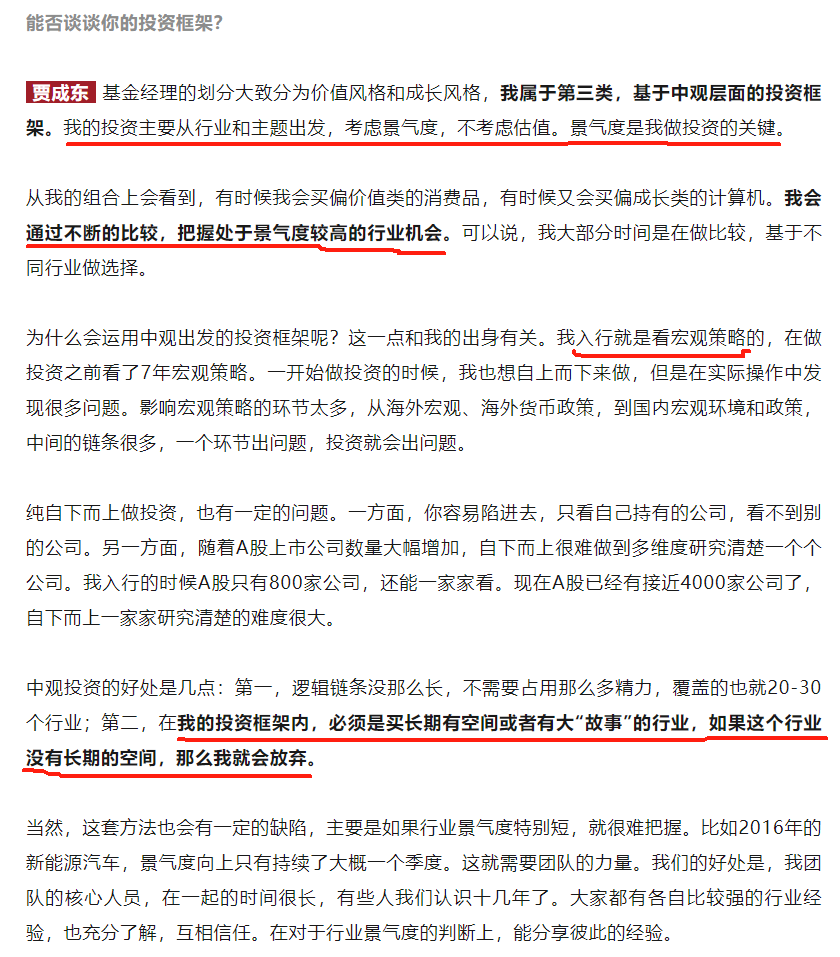

投资方法:中观行业出发,景气度第一。

《招商基金贾成东:投资中的难,不是看不到,而是做不到》

《对话招商基金贾成东:江边春水生,中流自在行》

从行业和主题出发,考虑景气度,不考虑估值。通过不断比较,把握处于景气度较高的行业机会。

投资框架内,必须是买长期有空间或者有大故事的行业,如果这个行业没有长期的空间,会放弃。

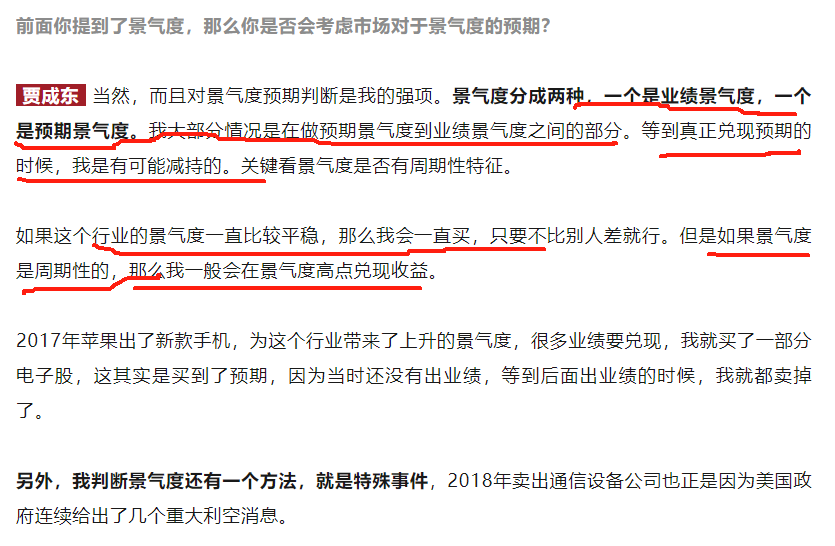

景气度分两种,一个是业绩景气度,一个是预期景气度。大部分情况是在做预期景气度到业绩景气度之间的部分,等到真正兑现预期的时候,可能是减持的。

如果行业景气度一直比较平稳,会一直买。如果景气度是周期性的,一般会在景气度高点兑现收益。

风险提示:

股票和基金都有风险,投资需谨慎。本号主要是梳理一些知识点,以及自己投基之路上的感悟,看做个人笔记就好,公开主要是方便自己查询,也希望对他人产生那么一些帮助,不构成任何投资建议,所提的基金、股票也不作任何推荐。

另外,文章观点也只代表写文时的想法,可能对,也可能错,未来还可能改变,防失联,欢迎关注()共同探讨~~

$诺安策略精选股票(OTCFUND|320020)$$招商安泰平衡混合(OTCFUND|217002)$$招商行业精选股票基金(OTCFUND|000746)$

本文作者可以追加内容哦 !