(1)过往“春季躁动“复盘:

“春季躁动“顾名思义,指的是在春季可能会发生的市场上涨行情。在投资研究领域里,有一种市场效应叫做”日历效应“。就是从统计角度上看,一年中的哪几个月市场上涨概率会高一点,就像美股市场上1月份上涨概率高于其他月份一样。A股市场也有类似现象,”春季躁动“开始”躁“的时点不确定,往往会在12月、1月或2月。

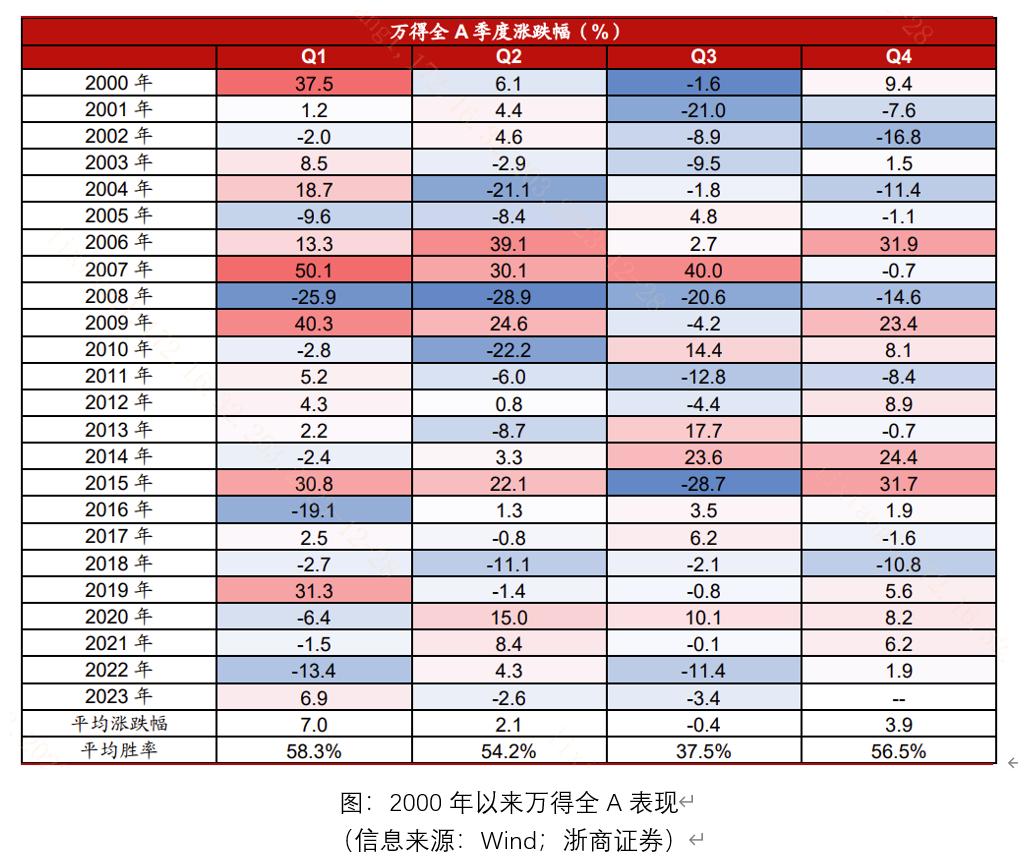

粗略统计一季度表现,可以发现四个季度中一季度的胜率最高。具体来看,从2000年一季度到2023年四季度,一季度上涨概率接近六成,高于其他三个季度,且平均涨幅高达7%,也高于其他三个季度。

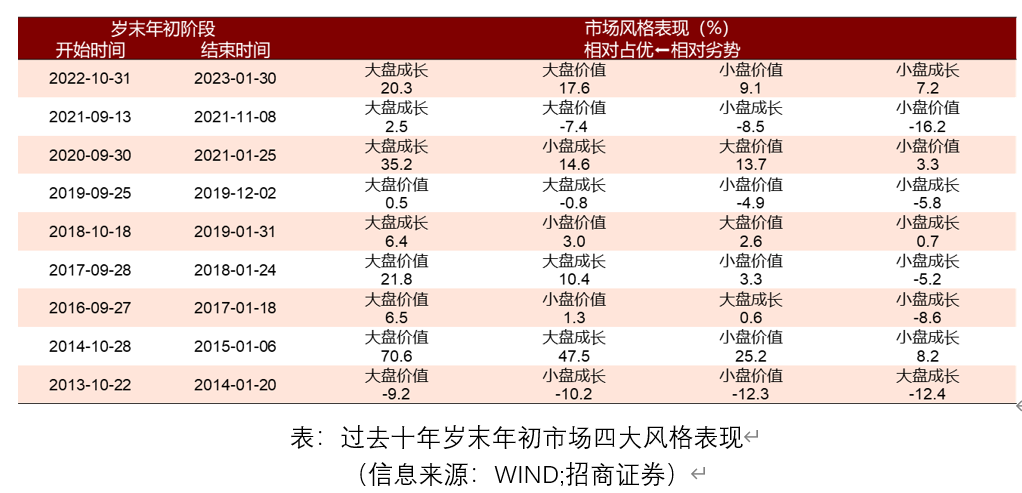

“春季躁动“背后启动和运行的规律,是年底重要会议的召开,往往在12月份,总结全年经济,并对下一年的经济进行计划和安排。市场也会针对此做出相应的行业配置和风格安排,使得市场风格受政策影响较大。

具体年份上:

2015年12月会议强调供给侧改革,2016年供给侧改革成为政策发力重点,也是A股结构主线;

2020年12月会议强调碳达峰碳中和,而后新能源是2021年政策重点之一,并成为A股结构主线;

2021年12月会议指出稳住宏观经济大盘,加大跨周期调节力度,政策发力适当靠前,此后2022年上半年专项债发行提速。

据统计,年底重要会议以后,市场出现“春季躁动“的概率高达77%。

(2)2023-2024“春季躁动“展望

2023年12月11日-12日,重要经济工作会议举行,提出“坚持稳中求进工作总基调“”科技创新引领现代产业体系建设“;12月14日,北京、上海分别调整优化了房地产政策,下调首套房和二套房首付比例;近期新一轮存款降息开启,工行、中行领头22日调降,涉及各期限产品。2023年12月27日-28日,北向资金单日分别净流入57亿元、136亿元。政策经济环境持续催化,市场风险偏好大幅提升,”春季躁动“呼之欲出。

哪种风格会是本次“春季躁动“的主角呢?

成长 v.s. 价值:

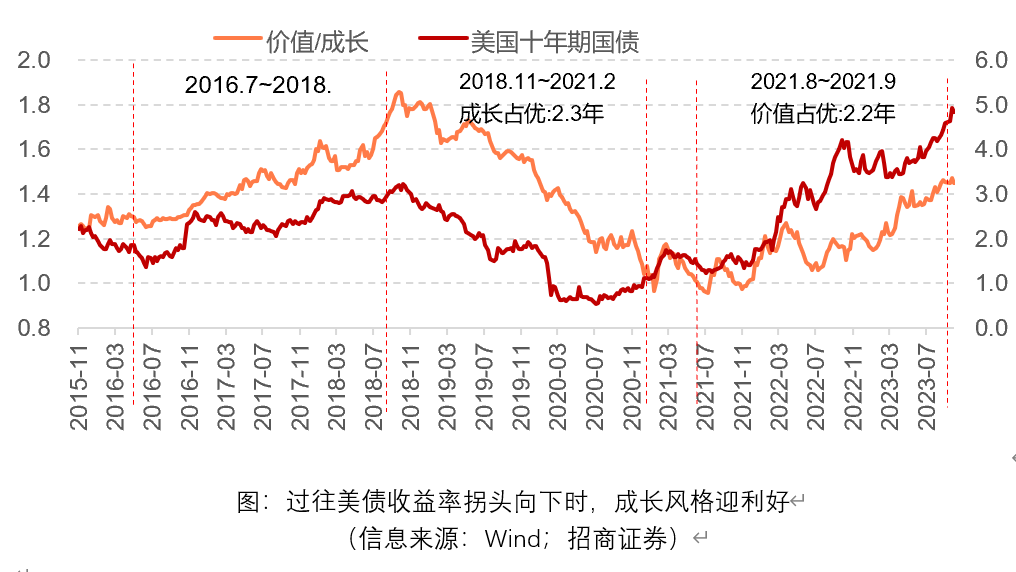

美债收益率回落趋势已定,价值转成长拐点显现:自2021年8月起,美债收益率确立上行周期开始,价值风格在过去两年间整体占优;10月中下旬起,伴随美债收益率拐点隐隐出现,A股成长板块已经在酝酿反击。12月14日,美联储全体官员一致投票同意暂停加息,会后点阵图显示2024年暗含三次降息空间,芝商所Fed Watch(美联储守望工具)指示美联储2024年3月开启降息概率超80%。整体2024年美联储进入降息通道背景下,价值转成长拐点或已经出现,可以借助沪深300成长ETF(562310)进行提前布局。

国内方面,大盘风格等待已久的“宽货币”或将到来。扩需求、防风险要求货币政策提供宽松的流动性环境和适宜稳定的融资利率,央行不存在长期收紧流动性的动机。预计2024年将继续降息,幅度为降准50个基点,降息20个基点左右,市场利率有望在2024年年初调降。

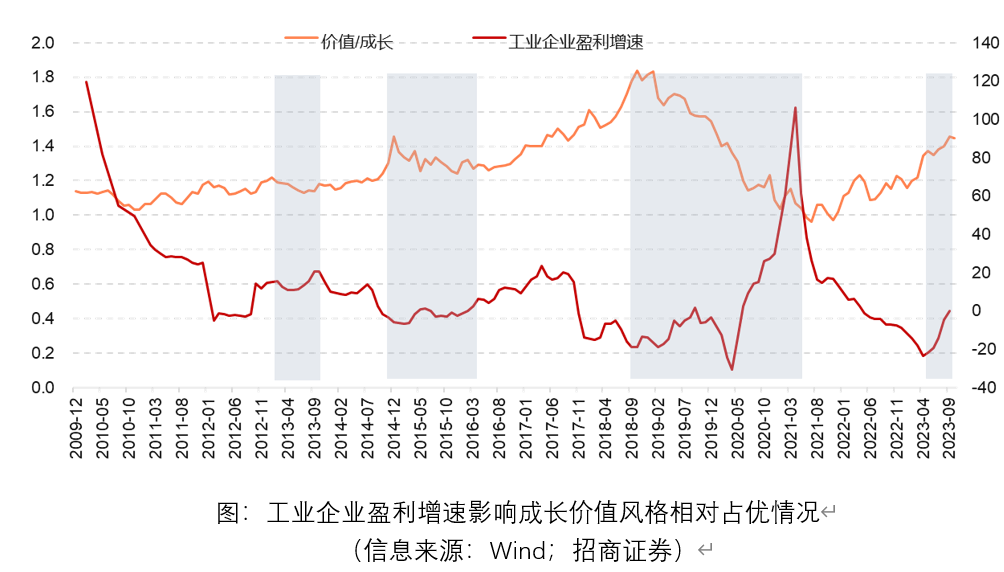

三季度企业盈利增速拐点出现,推动市场风格从价值向成长迁移:A股整体盈利增速向下时,大多数行业会面临下行趋势,这些行业的估值会随之下降,尤其是以高盈利增速为特征的成长板块。相反,如果A股企业出现盈利增速向上的拐点,市场也更倾向于哪些盈利增速改善较大的方向,盈利增速高的方向会被赋予更高的估值,成长风格相对价值风格更占优。三季度A股盈利增速拐点已现,推动市场风格从价值向成长迁移。

流动性宽松+盈利预期改善,成长有望胜出。

大盘 v.s. 小盘:

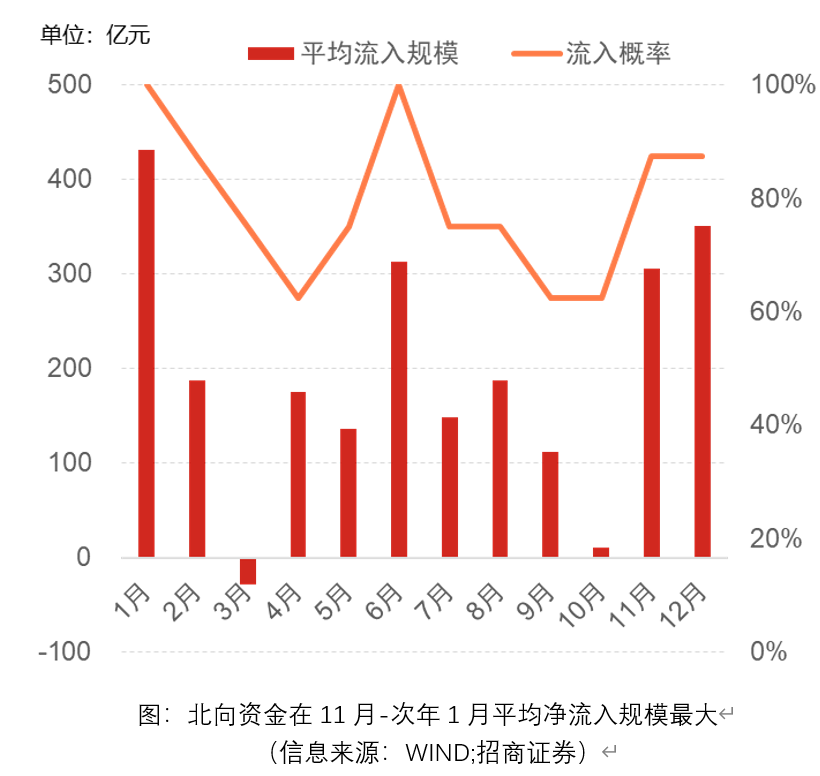

北向资金季节性+趋势性回流,利好大盘风格。每年四季度到次年春节,在对政策和经济的积极预期下,人民币往往会出现一波季节性升值,引导北向资金加速流入。此外,美债收益率的下行也有望推动外资重回净流入。而大盘公司的业绩波动往往低于小盘公司,更容易成为机构投资者求稳的方向。

经济弱复苏格局延续,稳增长政策有望出新,带动大盘风格上涨。11月PMI超预期、超季节性回落至荣枯线下方,经济“弱复苏”格局延续,重要会议奠定“稳中求进”基调背景下,稳增长预期有望酝酿,带动偏大盘风格上涨。

多重因素形成“合力”,沉寂已久的大盘成长风格有望重回市场主线,成为“春季躁动”行情主角,沪深300成长ETF(562310)配置价值凸显。

$上证指数(SH000001)$$沪深300成长ETF(SH562310)$$闽东电力(SZ000993)$

#2024年是长期布局重要窗口##集体上涨!老乡速归!##白酒底部区间逐渐浮现#

本文作者可以追加内容哦 !