2023年偏股基金冠军来自华夏基金,作为头部公募的实力肯定是毋庸置疑的,我脑子里突然冒出一个念头——华夏基金行业配置比较均衡的是哪位基金经理?其中谁的业绩比较好?谁更受到机构的认可?谁更受到员工的认可?随手来筛选一下解答这个问题。

要求2022年年报、2023年中报连续两期的第一重仓行业权重小于20%,最新一期股票仓位占比大于60%,基金类型是偏股混合型、灵活配置型、普通股票型三种,满足条件的有36只基金,多份额仅保留A类,剩下21只基金,涉及13位基金经理。

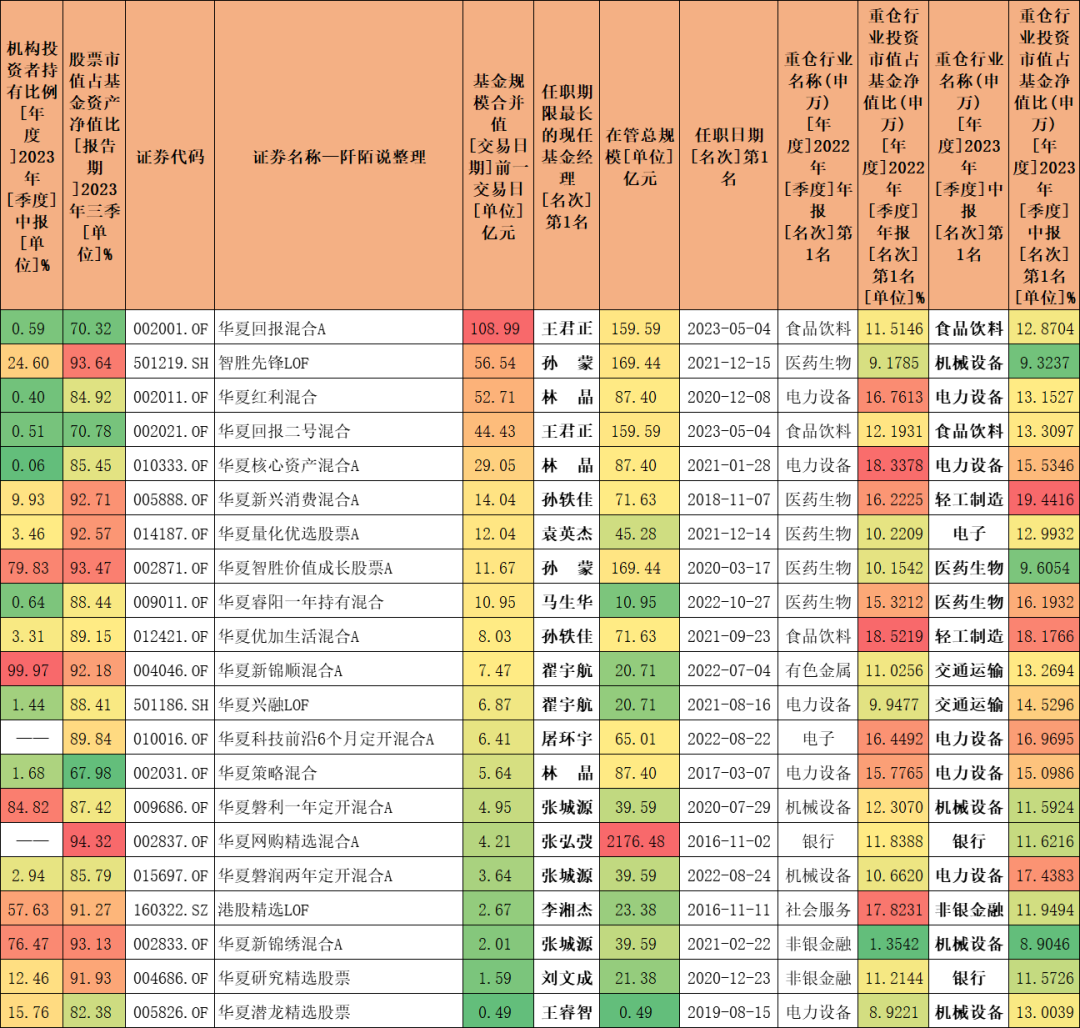

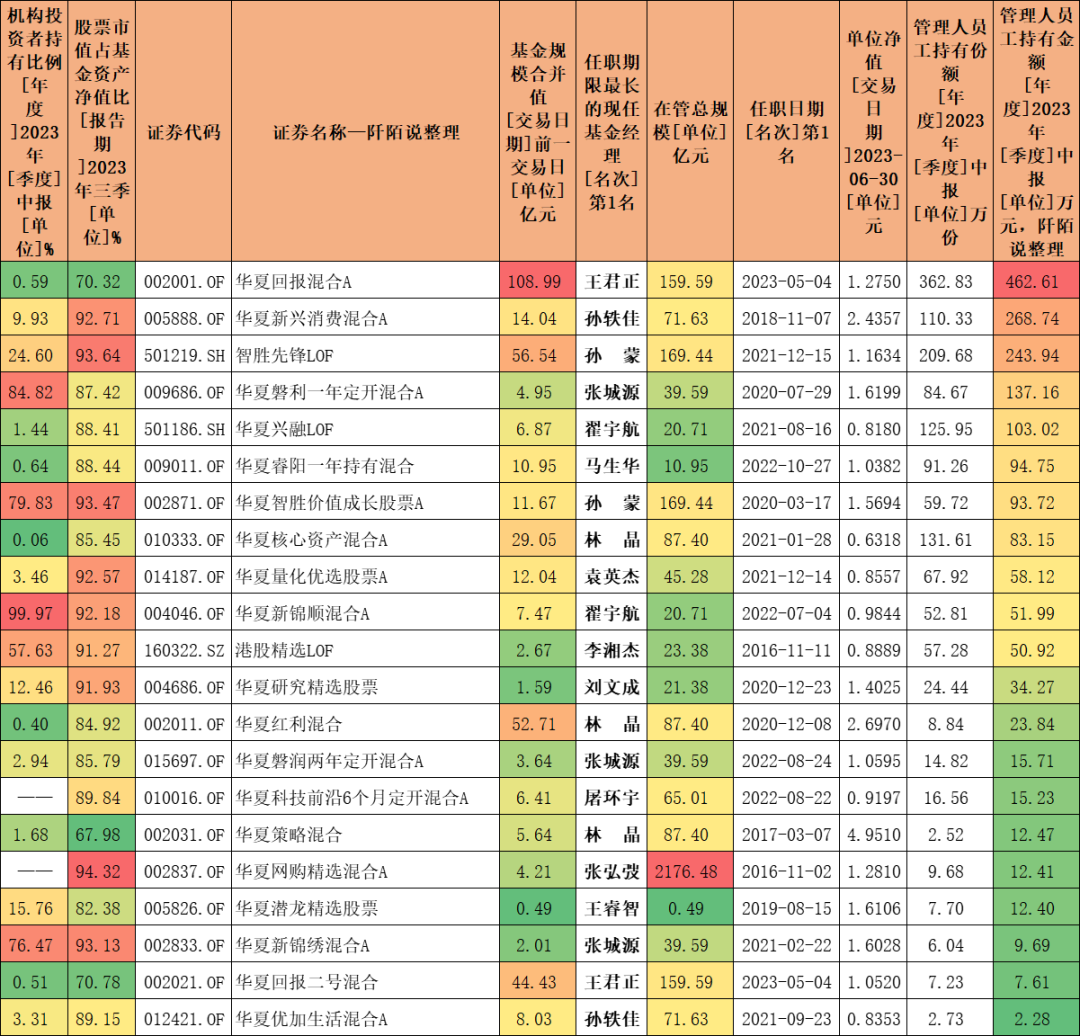

21只基金展示2022年年报、2023年中报第一重仓行业及其权重情况如下。还展示了基金的机构占比、股票占比、基金规模合并值、基金经理在管总规模等信息。$华夏回报混合A(OTCFUND|002001)$$华夏智胜先锋股票(LOF)A(OTCFUND|501219)$$华夏红利混合(OTCFUND|002011)$#基金投资指南#

数据来源:东财Choice数据,截至2023年12月29日

有一些基金单从名称来看,您以为是行业主题基金,比如孙轶佳的华夏新兴消费混合A,你以为第一重仓行业是食品饮料,但实际是轻工制造,权重也没有那么高,仅19.44%。

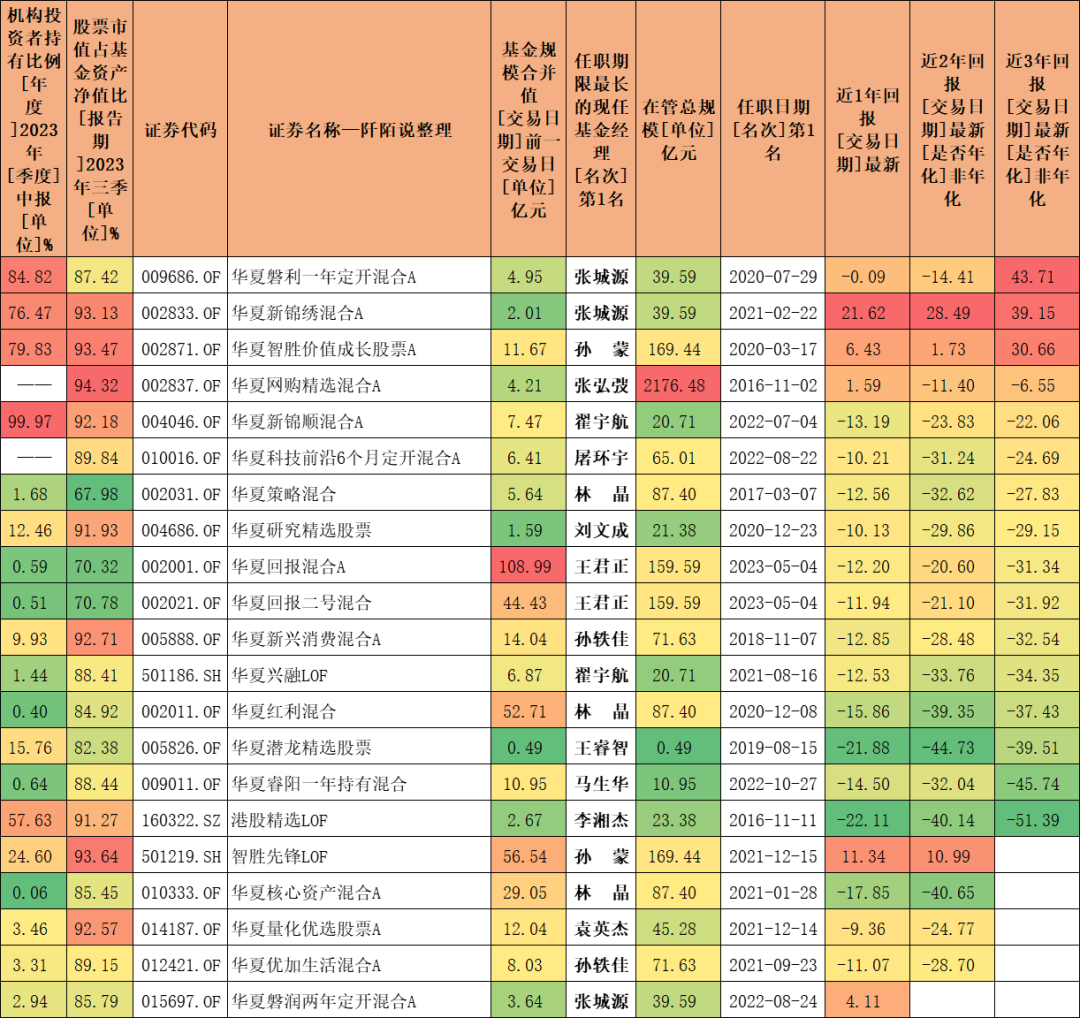

21只基金展示近1年、近2年、近3年的业绩回报情况如下。张城源、孙蒙的基金中长期业绩相对更好一些。

数据来源:东财Choice数据,截至2023年12月29日,过往业绩不预示未来走势

21只基金展示基金经理上任时间、任职回报、任职年化回报、基金经理年限、在管基金数量等信息如下。可以关注一些上任时间相对较长且年化回报较高的基金经理。

数据来源:东财Choice数据,截至2023年12月29日,过往业绩不预示未来走势

榜单底部的王君正上任时间只有243天,任职回报数据参考意义不大。

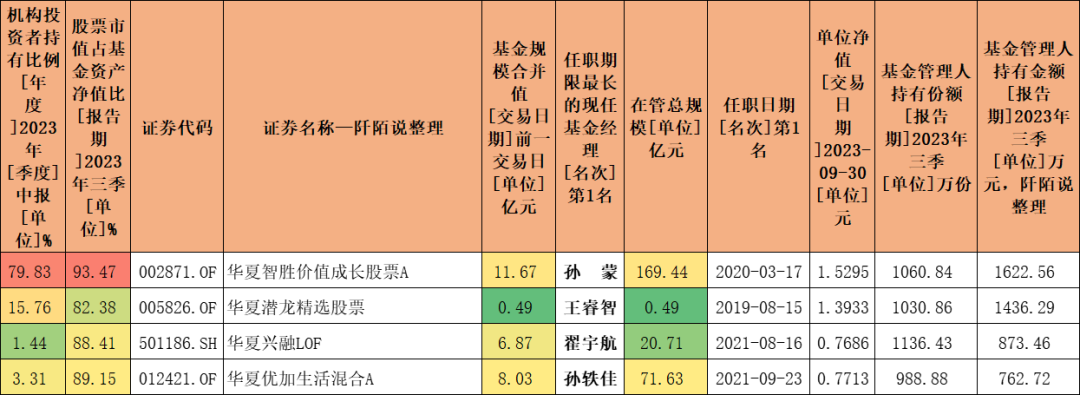

以基金公司是否持有的视角来看,21只基金中有4只被华夏基金持有,分别是华夏智胜价值成长股票A、华夏潜龙精选股票、华夏兴融LOF、华夏优加生活混合A,截至2023年9月30日,分别被持有1622.56万元、1436.29万元、873.46万元、762.72万元。基金经理分别是孙蒙、王睿智、翟宇航、孙轶佳。

数据来源:东财Choice数据,截至2023年12月29日

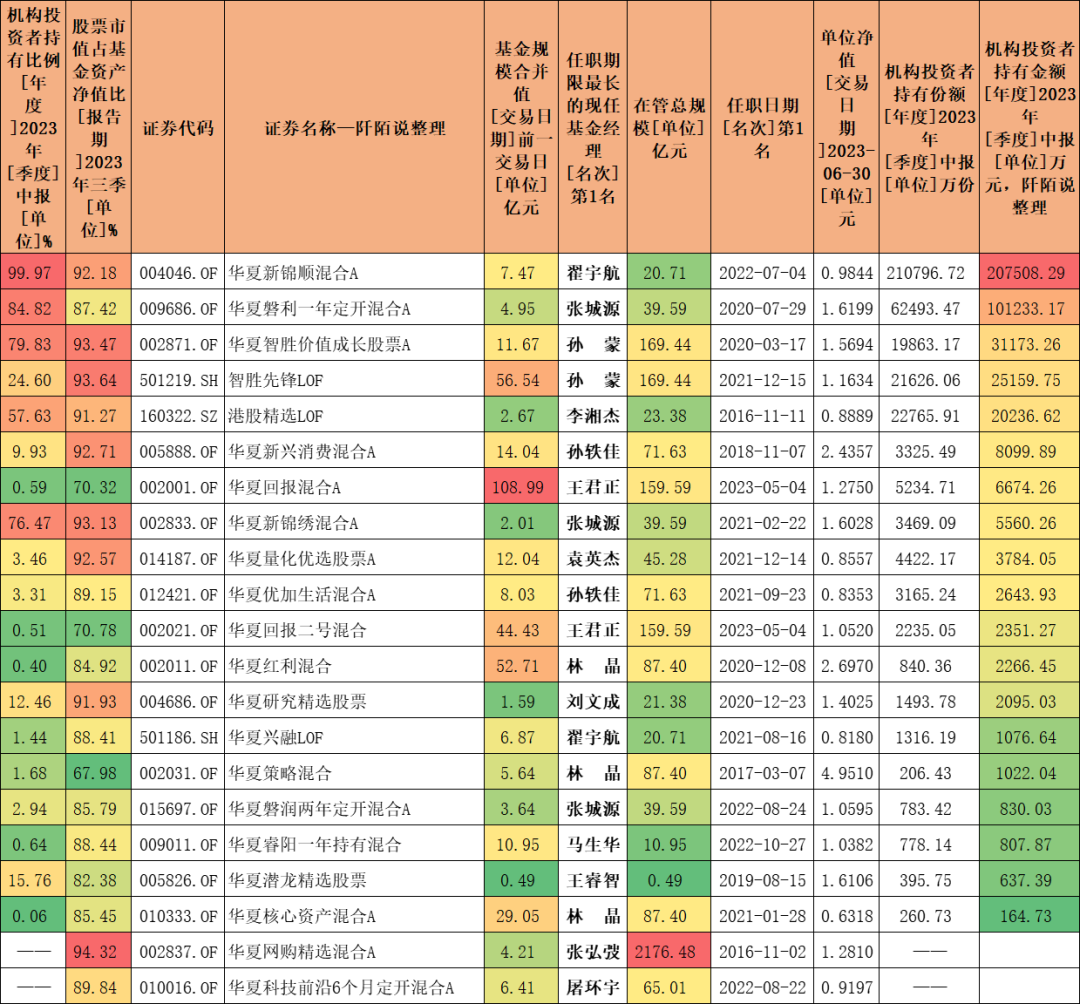

以机构投资者持有的视角来看,截至2023年6月30日,被机构投资者持有最多的是翟宇航的华夏新锦顺混合A,持有了20.75亿元,该基金2022年第三季度末只有7.47亿元,应该是被机构投资者赎回不少。总之,翟宇航、张城源、孙蒙这三位基金经理被机构持有相对较多一些。

数据来源:东财Choice数据,截至2023年12月29日

以内部员工持有的视角来看,截至2023年6月30日,被内部员工持有最多的是王君正的华夏回报混合A,持有了462.61亿元,不过该基金的规模较大,规模合并值达到了108.99亿元,大块头的基金不太建议选择。被内部员工持有较多的还有孙轶佳的华夏新兴消费混合A、孙蒙的智胜先锋LOF……

数据来源:东财Choice数据,截至2023年12月29日

简单展开一下四位基金经理。

1、王君正成名于工银瑞信基金,加盟华夏基金后,感觉华夏基金还是比较重视他的,直接挑了百亿的重担,目前在管总规模159.59亿元。

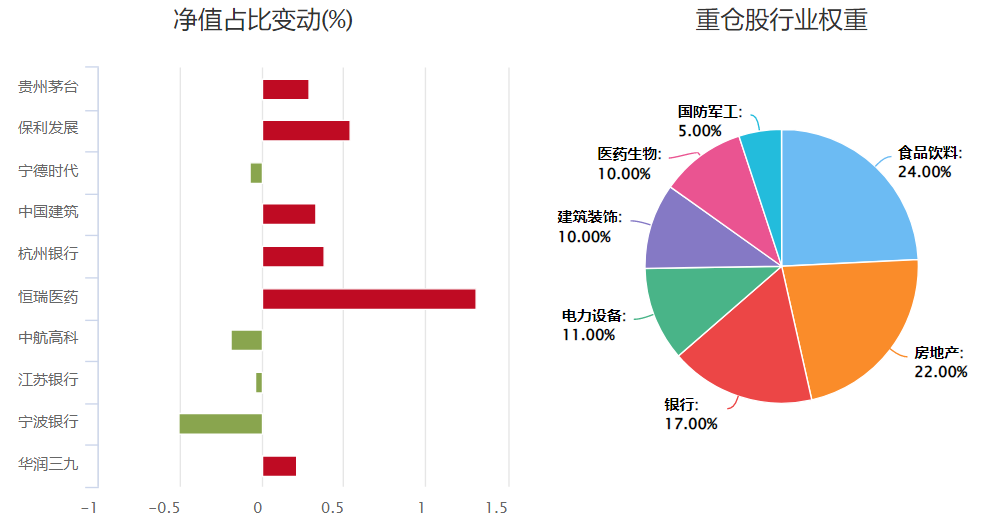

华夏回报混合A(002001)是2023年5月份接手过来的,中报披露的全部持仓数量是206只。三季度前十大重仓股显示,贵州茅台、保利发展、宁德时代、中国建筑、杭州银行、恒瑞医药、中航高科、江苏银行、宁波银行、华润三九为前十大重仓股。

数据来源:东财Choice数据,截至2023年9月30日,个股展示不代表推荐

三季度加仓较多的是恒瑞医药、华润三九、杭州银行,减仓了宁波银行、中航高科、贵州茅台、江苏银行……

成都银行、钢研高纳从前十大重仓股中消失。

从重仓股行业来看,主要配置在食品饮料、房地产、银行、电力设备、建筑装饰、医药生物和国防军工行业。

数据来源:东财Choice数据,截至2023年9月30日

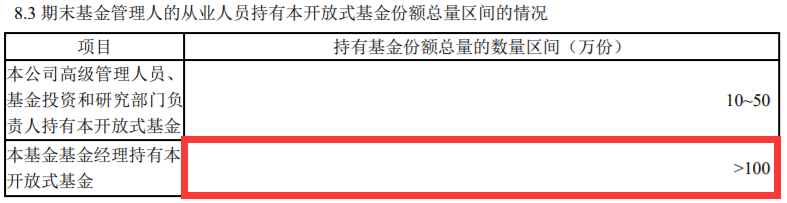

2023年中报显示,王君正持有该基金份额超100万份,赞一个!

数据来源:华夏回报混合A2023年基金中报

在2023年三季报中,王君正说,

2023 年第 3 季度,A 股市场延续了 2 季度以来的调整趋势,主要原因是宏观经济偏弱,中报企业盈利下行。从行业板块看,由于经济复苏力度预期转弱,各细分板块均处于调整通道,没有明显的热门主题板块,上半年强势的中特估、人工智能等主题也都表现为下跌。

报告期内,本基金坚持自下而上的选股方式,主要投资了消费、地产金融、科技、高端制造各细分板块中竞争格局良好、壁垒较高、具有长期成长确定性的优质公司,但回过头看,这些板块与宏观经济的相关性还是比较强,在经济预期转弱的背景下,并没有明显的超额收益。我们认为随着3季度宏观支持政策出台,经济见底的预期会在不远的将来出现,我们对中国经济的中长期仍持乐观看法。

2、孙蒙的智胜先锋LOF(501219)的业绩基准是中证500指数收益率*95%+银行活期存款利率(税后)*5%,是业绩对比中证500的量化策略基金,2022H2换手率1196.92%,2023H1换手率551.07%。

随手了一下数据,要求业绩基准中有中证500指数,最新一期股票仓位大于80%,近三年业绩大于10%,则只有22只基金满足要求。

数据来源:东财Choice数据,截至2023年9月30日,过往业绩不预示未来走势

3、孙轶佳的华夏新兴消费混合A(005888),这只基金是可以投资港股的,业绩基准是中证内地消费主题指数收益率*60%+中证香港300主要消费人民币指数收益率*20%+上证国债指数收益率*20%。

三季度的持仓变化情况整理如下,三季度加仓了康缘药业、志邦家居,新建仓了港股长城汽车,减持了固生堂。

数据来源:东财Choice数据,截至2023年9月30日,个股展示不代表推荐

从前十大重仓股中消失的是雅迪控股、口子窖、华润三九。

你以为消费行业主题基金重仓在食品饮料,但是孙轶佳这只消费行业主题基金重仓在轻工制造、汽车、电子等行业。

数据来源:东财Choice数据,截至2023年9月30日

查询2023年基金中报,孙轶佳持有该基金份额区间在50-100万份。

数据来源:华夏新兴消费混合A2023年基金中报

在2023年三季报中,孙轶佳说,

本基金根据长期的成长消费品投资框架进行配置,2023 年第三季度我们重点配置以下几个机会:(1)家居行业的复苏机会;(2)医药行业创新的投资机会;(3)服务性消费的行业投资机会。未来我们组合中将继续寻找新兴消费的成长方向,挖掘行业投资机会。

4、张城源的华夏磐利一年定开混合A(009686),整理了一下三季度的持仓变化情况,可惜整理了一个无用功,可能因为三季度赎回比较多,所以前十大重仓股均是减持的。二季度末的重仓股鼎通科技、海兰信、国科微均退出了前十大重仓。

数据来源:东财Choice数据,截至2023年9月30日,个股展示不代表推荐

整理了另一只基金华夏新锦绣混合A(002833)的重仓股变化情况见下表,前十大重仓股均是加仓的,所以减仓倒不见得是不看好(可能因为应对基民赎回被动卖出),加仓我觉得是真看好。

数据来源:东财Choice数据,截至2023年9月30日,个股展示不代表推荐

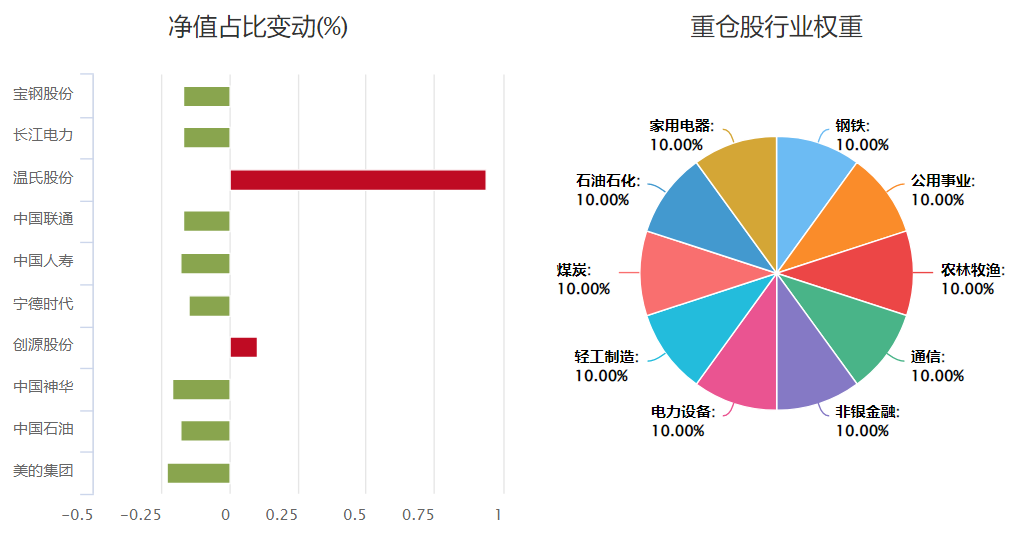

加仓最猛的是温氏股份,倒是和周蔚文一样,看好猪周期的反转了。

按照加仓幅度,另外加仓的九只个股是创源股份、宁德时代、美的集团、长江电力、中国联通、中国神华、中国人寿、中国石油、宝钢股份。

这只基金的一个特色是权重比较分散,前十大持仓占基金净值比10.86%。

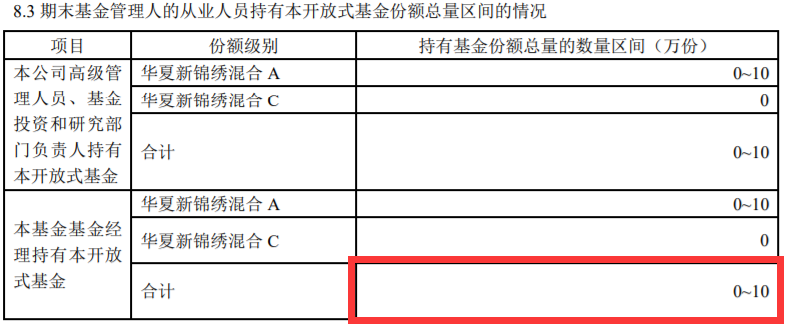

查询2023年中报,基金经理持有华夏新锦绣混合A(002833)份额仅0-10万份,持有的并不多。

数据来源:华夏新锦绣混合A2023年基金中报

在华夏新锦绣混合A2023年三季报中,张城源说,

三季度,海外方面,美国通胀有所回落,但工资通胀及核心通胀韧性偏强,市场对于紧缩周期进一步延长仍有所担忧。国内方面,经济数据边际企稳,多维度政策陆续释放,包含资本市场优化监管、税收优惠接续延长、地产差异化调控细节落地等方面,市场虽有一定波动,但风险偏好逐步改善,仍呈现结构性行情特征。

定增市场方面,伴随着市场的波动,三季度项目启动发行数量和融资规模有所回落,主要还是受在市场波动环境下,发行人启动发行、投资者参与投资意愿变化的影响。预计随着市场的企稳,这种情况也会有所缓解,定增仍会是上市公司融资的重要手段之一,也仍会是投资者参与上市公司投资的重要途径。

报告期内,本基金保持了中高仓位,继续着力布局定增主题相关的投资标的。总的来看,在目前市场环境下,定增相关标的仍显现出较好的投资机会,类定增等策略,也有望为投资者带来较好的投资机会。

……

张城源擅长做定增增厚收益,华夏新锦绣混合A这只基金的规模合并值仅2.01亿元,规模也不大,行业配置也比较均衡,个股也分散,倒是值得观察一下的。

数据来源:东财Choice数据,截至2023年9月30日

一般来说,行业配置比较均衡的基金适合作为底仓进行配置,本文篇幅所限,没有展示这些行业均衡基金的风格,比如是偏大盘还是偏小盘,偏成长还是偏价值,如有您对本文提及的基金感兴趣,还需要做一些这方面的功课去了解一下。

每次给文章起标题都有点伤我脑筋,本文最终决定起的标题是《介绍一只不重仓食品饮料、行业配置相对比较均衡的消费行业主题基金》,实际上如果拆分成两篇我觉得也是可以的,另一篇文章可以起的标题是《介绍一只基金规模不大,基金经理擅长做定增的基金》。

本文仅是客观数据罗列,不代表投资推荐。

我的文章基本是基金梳理笔记,信息量还是比较大的,感谢您的耐心阅读,所有内容均是个人研究,不构成投资建议,请大家更关注客观数据。

风险揭示:转引的相关观点均来自相关机构或公开媒体渠道,本人不对观点的准确性和完整性做任何保证,投资者据此操作,风险自担。市场有风险,定投有风险,投资需谨慎。以上内容仅供参考,文中涉及个股的,不构成股票推荐和投资建议,股票市场波动大,购买前请审慎操作。我国基金运作时间短,不能反映股市发展所有阶段。基金管理人不保证基金盈利及最低收益,其管理的其他基金业绩不构成对本基金业绩的保证。基金过往业绩及其净值高低,不预示未来业绩表现,完整业绩见产品详情页。基金产品存在收益波动风险,投资者在做出基金投资决策时,应认同“买者自负”原则,在做出基金投资决策后,基金运营状况与基金净值变化导致的投资风险及亏损,由基金投资者自行承担。投资人应认真阅读《基金合同》、《招募说明书》等基金法律文件,确认已知晓并理解产品特征及相关风险,具备相应的风险承受能力。市场有风险,投资须谨慎。

本文作者可以追加内容哦 !