原创:大财可富司机

在刚刚过去的2023年,面对震荡调整行情,不少投资者感觉到无所适从,赚钱效应偏弱,但仍有基民凭借选对基金,抗住了市场的大跌。这其中,灵活配置型基金凭借着灵活度高,进可攻、退可守的优势,受到了投资者的关注。

Wind显示,截至12月31日,近五年回报率超过100%,近三年以来实现正收益的灵活配置型基金共101只(AC份额分开计算)。其中,工银灵活配置混合A(基金代码:487016)表现抢眼。

截至2023年12月31日,工银灵活配置混合A在过去一年、两年、三年、及五年周期内的业绩表现均位列同类前20%,其中近五年业绩居同类排名前十(10/115),获银河证券三年期、五年期双五星评级。

诺贝尔经济学家得主詹姆斯•托宾曾说过:“不要把所有鸡蛋放在同一个篮子里。”灵活配置型基金正是根据市场环境的变化,灵活调整投资策略和资产配置,通过在股票、债券、现金和其他资产类别之间进行配置,分散风险,从而追求投资回报。

尤其在震荡市,投资者对于过山车行情望而却步,而灵活配置型基金则有望给予投资者较好的持基体验。比如工银灵活配置混合A,就以“攻守兼备”、灵活调整仓位,从容应对市场震荡、行业轮换的特征,力求让投资者收获“稳稳的幸福”。

均衡配置,打造良好持基体验

工银灵活配置混合A由工银瑞信保本混合型基金转型而来,是由一只偏债混合型基金转为偏股混合型基金。

基金经理李昱2017年加入工银瑞信基金,此前他曾担任过研究员,高级研究员、小组负责人,并从事二级市场投研。目前,李昱任工银瑞信基金固定收益部投资副总监、基金经理。

多年的投研经验,加之固收领域的深耕,让李昱在投资时更加重“稳”。体现在基金配置上则是不押赛道,均衡配置,既力求规避踏错行业和风格,跑输大盘的风险;同时又争取保持了基金无论是回撤率,还是波动率都相对较小的优势。

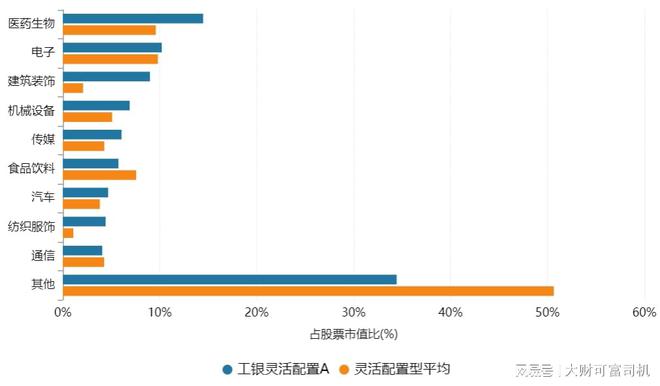

自2018年3月担任工银灵活配置混合A基金经理以来,李昱在行业配置方面,始终保持适度分散的特点。Wind显示,从申万一级行业来看,除2018年上半年末和2019年上半年末,医药生物行业占比超过20%外,其他各个报告期,第一大行业占比均不超过20%,同时前三大行业集中度从2019年年底以来愈发分散。

以2023年中报为例,工银灵活配置混合A前三大行业分别为医药生物、电子和建筑装饰,占股票市值比分别为14.48%、10.21%和8.99%。

行业分散的同时,基金持股集中度上也相对较低。

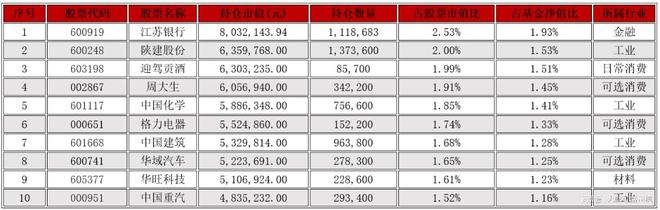

与此对应的是,从前十大重仓股来看,不仅单只个股占比都非常低,同时前十大重仓股合计持股占比也不高。2023年三季报显示,截至9月30日,基金前第三大重仓股占股票市值比分别为2.53%、2%和1.99%。前十大重仓股合计占比仅有18.48%。

把时间维度拉长来看,同样如此。工银灵活配置混合A的前十大重仓股合计占比普遍保持在40%以内,而且随着时间的推移,分散得更为明显。

分散且均衡的配置,一方面体现出基金经理具备广阔的能力圈,能在多个行业选择优秀个股;另一方面使得工银灵活配置混合A中长期业绩优秀。

精选个股,持续跑出超额收益

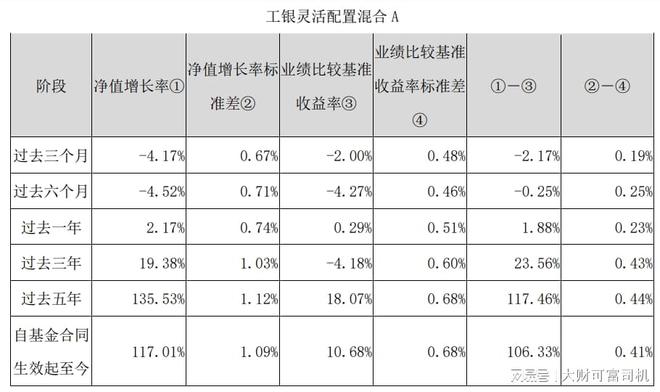

基金三季报显示,工银灵活配置混合A过去一年、三年、五年及自成立以来收益率分别为2.17%、19.38%、135.53%、117.01%,分别跑赢业绩比较基准达1.88%、23.56%、117.46%、106.33%(同期业绩比较基准为0.29%、-4.18%、18.07%、10.68%)。

基金能够跑出超额收益,得益于李昱对个股的精选。面对市场上异彩纷呈的各类热点,李昱一直保持清醒头脑,不会盲目追寻,而是通过自下而上精选个股,实现超额收益。

对于重仓股的操作精准也是基金能持续跑出超额收益的一个重要原因。以某光伏能头股为例,2019年四季度,李昱首次重仓该股,完成左侧布局。此后,随着新能源板块的大涨,李昱逐步减仓,2021年中报的时候,该股已退出前十大重仓股,并且在2022年二季度全部卖出,规避了此后的大幅回撤。

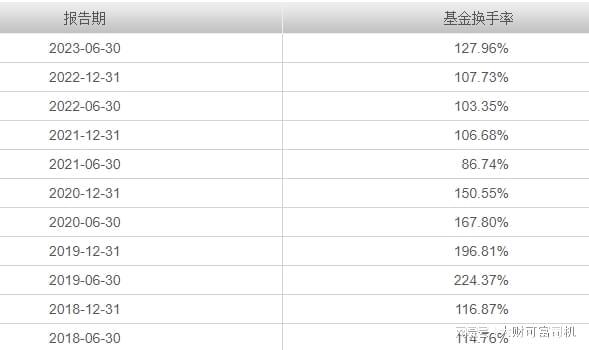

此外,从换手率来看,自2020年以来,工银灵活配置混合A的换手率也逐步降低。面对市场波动,基金经理在持有不少成长股的情况下,换手率仍然不高,且业绩长期稳定,再次说明基金经理出色的选股能力。

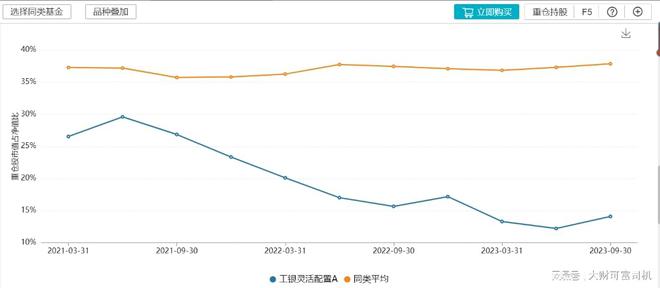

灵活配置型基金的一大优势是可以根据市场变化,调整股债比例,同时根据市场风格,在大盘成长与小盘成长之间切换。工银灵活配置混合A也很好地利用了这一优势。

今年一季度,工银灵活配置混合A降低股票仓位至62.94%,保留了9.83%的现金,灵活应对市场的调整。此后,基金逐步提升股票仓位,截至第三季度,股票仓位占比75.46%。

此外,基金根据市场风格切换,在风格配置上顺势而为。从基金2023年三季报重仓股可以看出,基金经理采取了大盘蓝筹+优质成长的组合。为了更好的适应市场的变化,李昱在坚持价值投资原则的同时,也考虑企业的社会价值与产业价值。同时,配置高股息个股的比例以平衡组合,以及赔率因素在选股中的占比。

值得一提的是,据基金2023年中期报告显示,截至 2023年6月30日,李昱本人持有工银灵活配置混合A的份额为50-100万份。基金经理自购无疑意味着将自己的利益和基金捆绑在了一起,更能给投资人带来信心。

经过近期下跌后,当前市场估值已处于历史低位水平,随着政策持续释放积极信号,积极因素正在逐步积累,压制市场的基本面因素有望在2024年得到适度改善,市场信心也有望逐步恢复。

东莞证券认为,2024年市场有望“拨云见日”,迎来“曙光再现”的修复格局。在此背景下,能够拿捏市场风格变化,可攻可守的灵活配置型基金值得投资者关注,比如工银灵活配置混合A。

$工银瑞信灵活配置混合A(OTCFUND|487016)$$工银瑞信灵活配置混合B(OTCFUND|001428)$$江苏银行(SH600919)$

数据说明

1. 工银灵活配置混合A成立于2018年2月9日,李昱自2018年3月6日起开始管理。本基金2018-2022年各年度净值增长率分别为-13.36%、39.38%、73.50%、21.33%、-14.66%,同期业绩比较基准收益率分别为-12.03%、20.54%、15.88%、1.84%、-10.93%。数据来自基金各定期报告,截至2022.12.31。

2. 工银灵活配置混合A的过去一年、两年、三年、五年同类业绩排名及三年期、五年期评级情况,数据来源:银河证券,截至2023年12月31日,同类基金指偏股型基金(股票上限80%)(A类),同类基金总只数分别为149、143、133及115只。

风险提示

基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。工银灵活配置混合A为混合型基金,其预期收益及风险水平高于货币市场基金与债券型基金,低于股票型基金。基金过往业绩不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。投资者投资基金前应认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等法律文件,及更新等法律文件,在全面了解产品情况、费率结构、各销售渠道收费标准及听取销售机构适当性意见的基础上,选择适合自身风险承受能力的投资品种进行投资。基金投资须谨慎。

本文作者可以追加内容哦 !