有小伙伴问,偏股混合型基金指数三年滚动年化收益率。

已经“-12.78%”了。

年前跌到“-10%”后挣扎了几天,然后在年后飞流直下,“-11%”、“-12%”,没有遇到丝毫阻力就跌穿了。

这和2021年元旦后行情快速拉升,以及今年元旦后行情快速下跌有关。

说实话,跌到“-10%”后再关心这个数据已经意义不大了。

如果你相信这个数据,触及“-10%”就是跌到底部区域了。

但世事无常,毕竟是从历史数据中总结出来的规律,可以参考,不能盲信,不然这个世界就简单多了。比如这几天,谁也没料到开年这么惨,五连阴,一下子把数据拉了下来。

谋事在人成事在天,散户没有机构的信息优势,也没有机构的专业和果断。和机构相比,散户最大的优势是钱是自己的,只要不加杠杆,就不会被洗出去~

所以一直说,闲钱投资、长期思维、不要上杠杆,怕的就是这几天的情况。

01

说到杠杆,

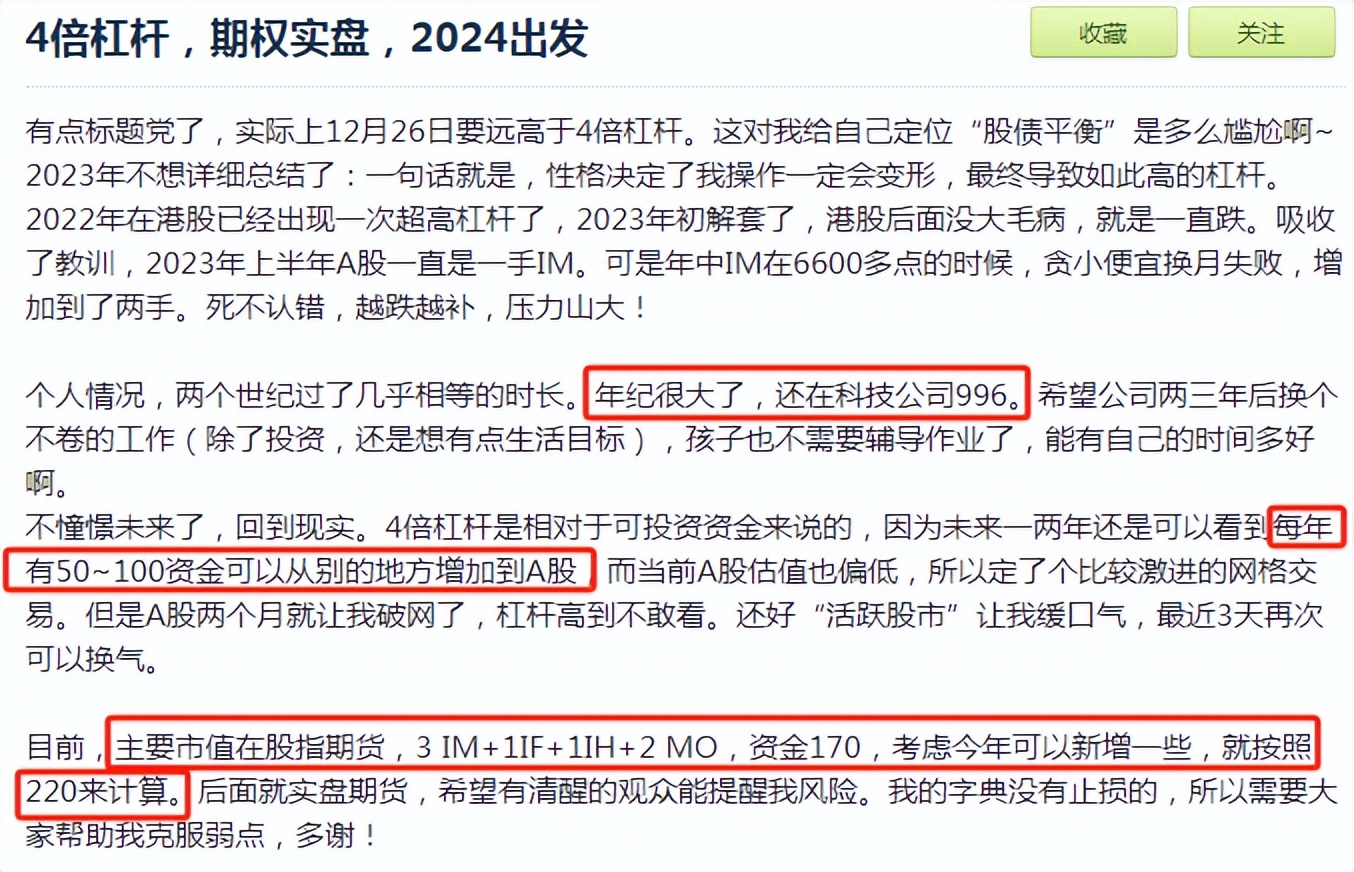

集思录上看别人年终总结时,有几个加杠杆的分享,简单说说,算是告诫自己敬畏市场。

案例一:

题主背景还不错,科技公司996,每年能有50-100W的增量资金入市。

2023年底,持有3张IM(中证1000股指期货)、1张IF(沪深300股指期货)、1张IH(上证50股指期货)、2张MO(中证1000股指期权)。

投入资金170万,按他说的4倍杠杆计算,合约价值600多万。

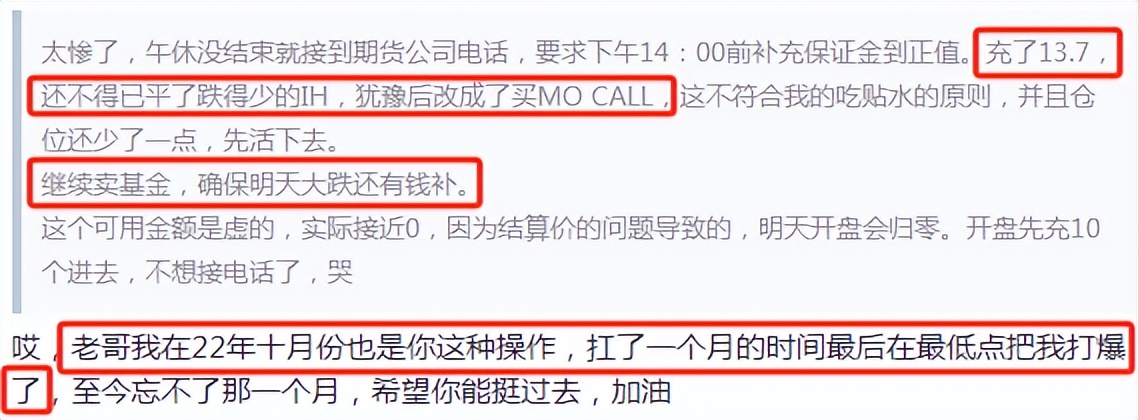

但没想到开年持续大跌,接到了期货公司追加保证金的电话,

然后往账户里转了13.7万,还把跌的少的IH(上证50股指期货)平仓了,剩下的钱买成了MO(中证1000股指期权)的看涨期权。

之后,继续卖基金,确保有钱补期货账户的亏空。

还有人在他评论下面留言,2022年10月份的时候也是这种操作,扛了一个月后在最低点爆仓了,至今忘不了那一个月,希望楼主能挺过去...

案例二:

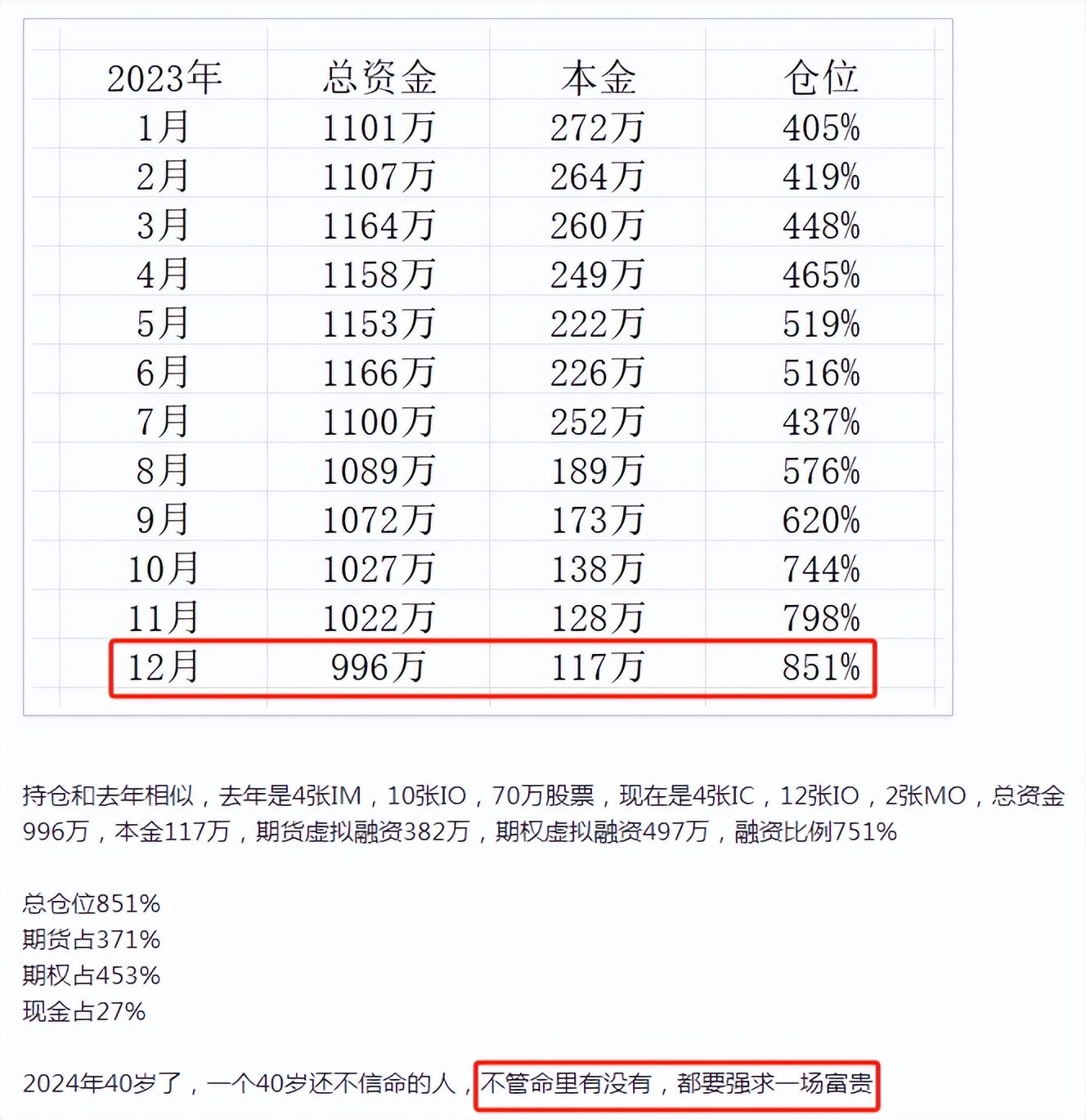

这位杠杆更高,

2023年年初的时候还是4倍杠杆,272万本金,买了1101万的资产。

2023年亏了43%,年底本金跌到117万,但依然持有价值996万的资产,杠杆率飙到851%。

已经40岁了,不信命,不管命里有没有,都要强求一场富贵。

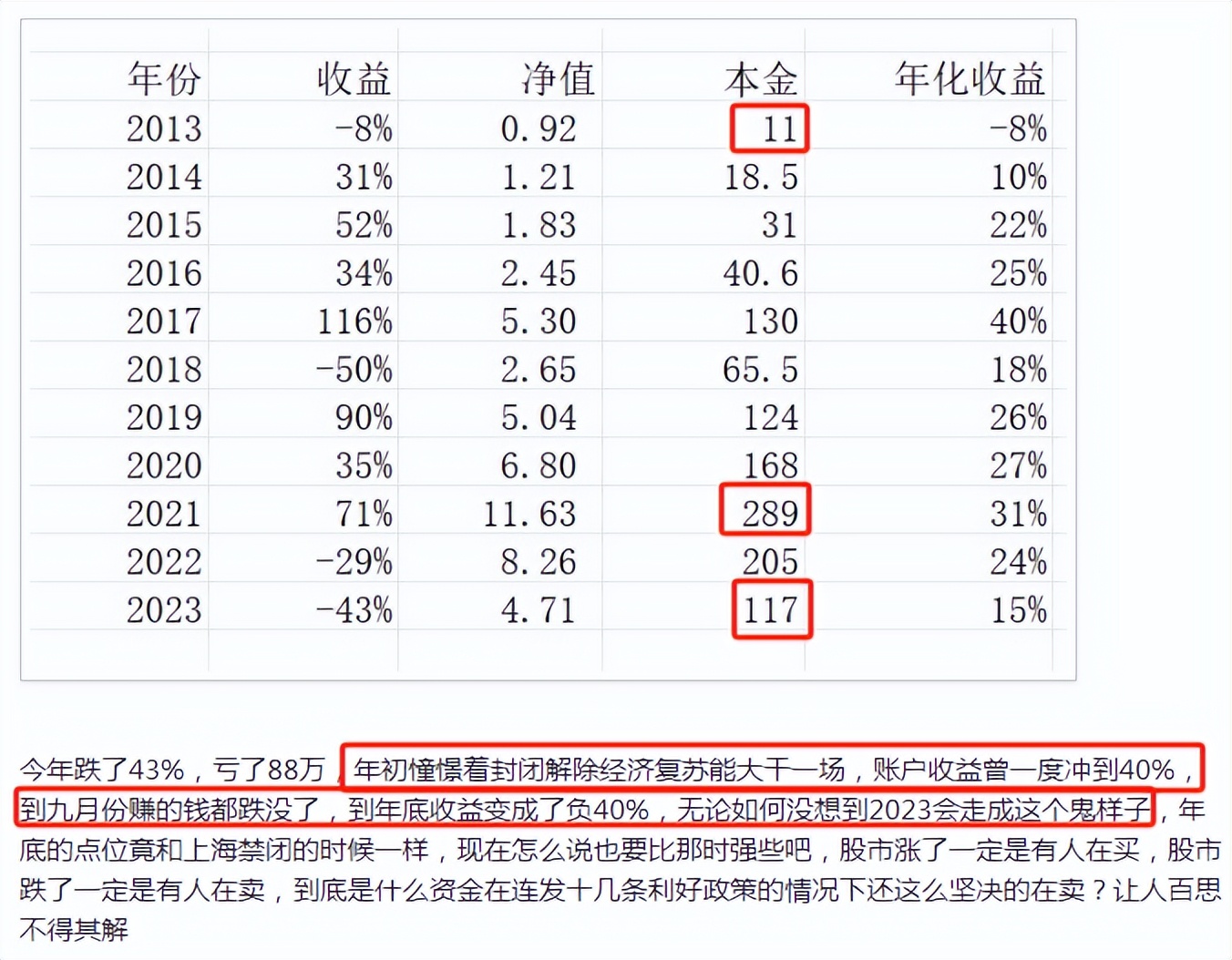

说实话,这位老哥历史收益还可以。

从2013年的11万,最高做到2021年的289万。

2023年,账户收益率也一度冲到40%,赚了80多万。但没想到之后行情走成那个鬼样子,到9月份的时候,赚的钱都跌没了,年底变成了-43%,亏了88万。

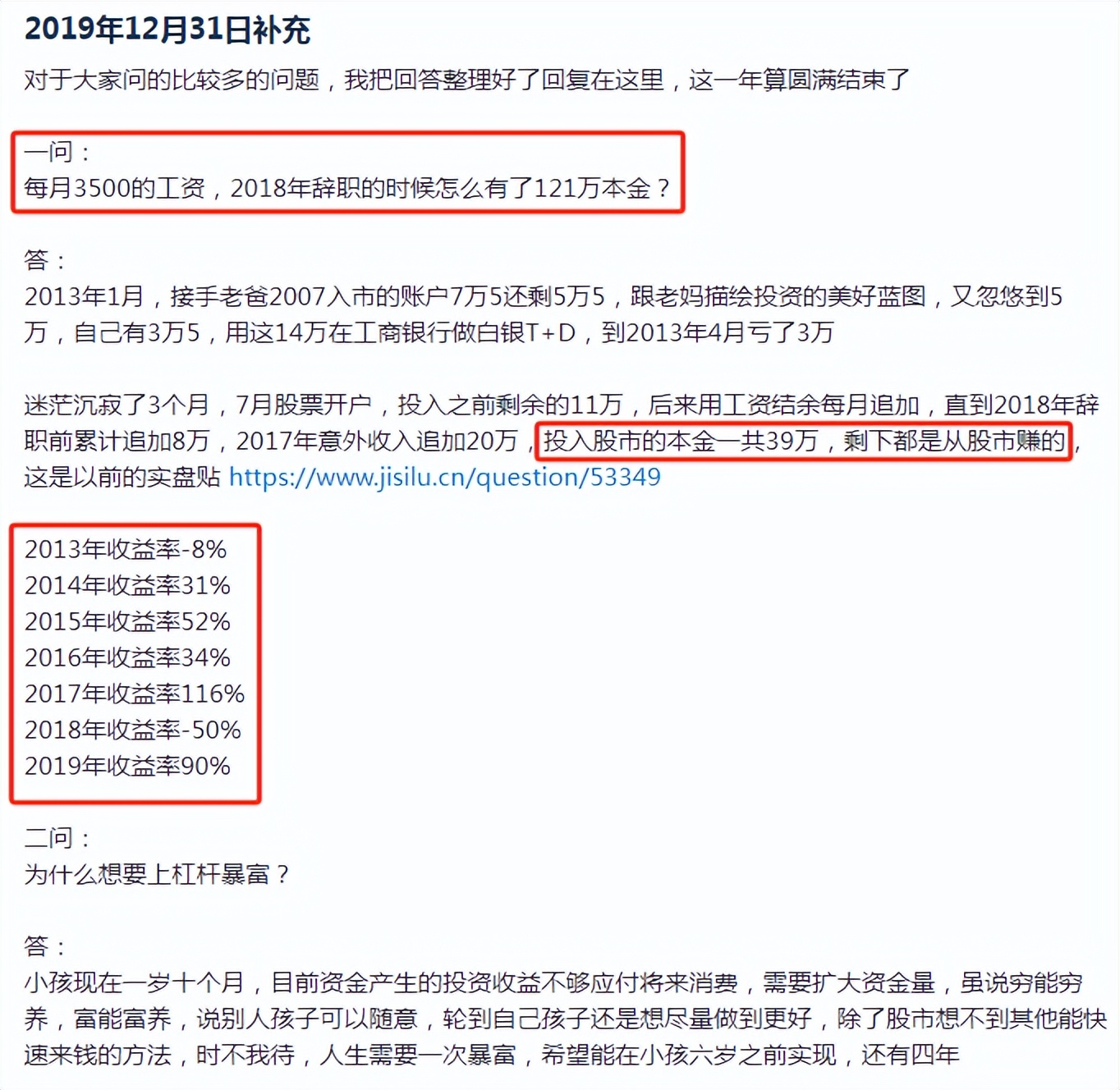

成长故事也很励志。

他本职工作收入不高,一个月3500。

靠着老爸、老妈,还有自己断断续续的投入,一共投了39万,然后在2018年4月滚到了121万,遂决定辞职,全职投资。

但没想到开头就是一记暴击,2018年亏了50%。然后在2018年底上了4倍杠杆,65万的本金持有206万的市值,在2019年赚了90%,一举翻盘。

2020年、2021年也还可以,本金最高到过300万上下。但2022年、2023年持续大亏,本金又回到了117万,和2018年4月选择全职投资时差不多,兜兜转转又回到了起点,希望他今年能有出色表现~~

02

当然,上杠杆的人也可能早就想好了后果,承受能力强,能扛得住。

开年这几天的下跌中,真正难受的其实是买雪球的人。

猝不及防,马上要到手的收益,就这么突然飞了。

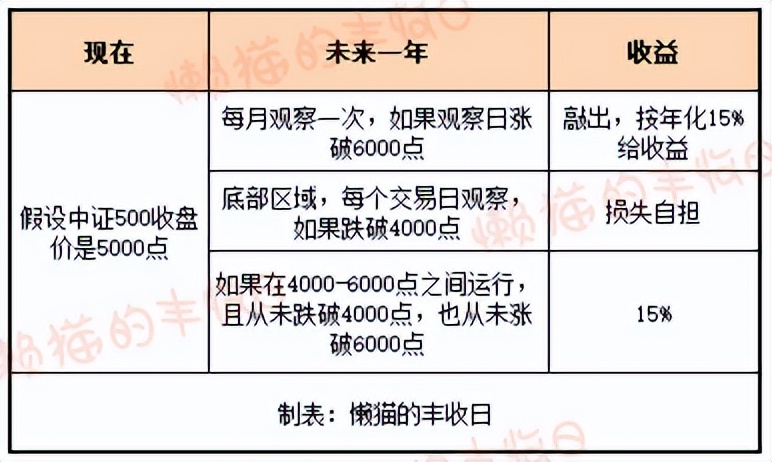

便于理解,这里简单介绍下雪球(不一定全面,大致是这个意思):

不是雪球网站,而是一个对赌产品。

你和券商签个对赌协议,内容如下:

1)假设现在中证500的收盘价是5000点,未来一年,如果中证500在20%之间,也就是4000~6000点之间运行,且从未跌破4000点,也从未涨破6000点,那一年后给你15%的收益。

2)确定每个月的某一天为观察日,如果在这一天,中证500涨破6000点,券商给你年化15%的收益,专业名词叫“敲出”。

注意,是年化收益,具体收益多少和持有时间挂钩。比如,刚好是一年后才涨破6000点,能给15%的收益,但如果是半年后涨破6000点,就只能给15%/2=7.5%的收益了。

3)底部区域,就不每月观察一次了,而是每个交易日都观察。任何一个交易日,只要跌破4000点,那之后的潜在损失就由你承担,专业名词叫“敲入”。

现在,行情已经跌到了敲入的边缘,所以这几天对雪球的讨论也蛮多的。

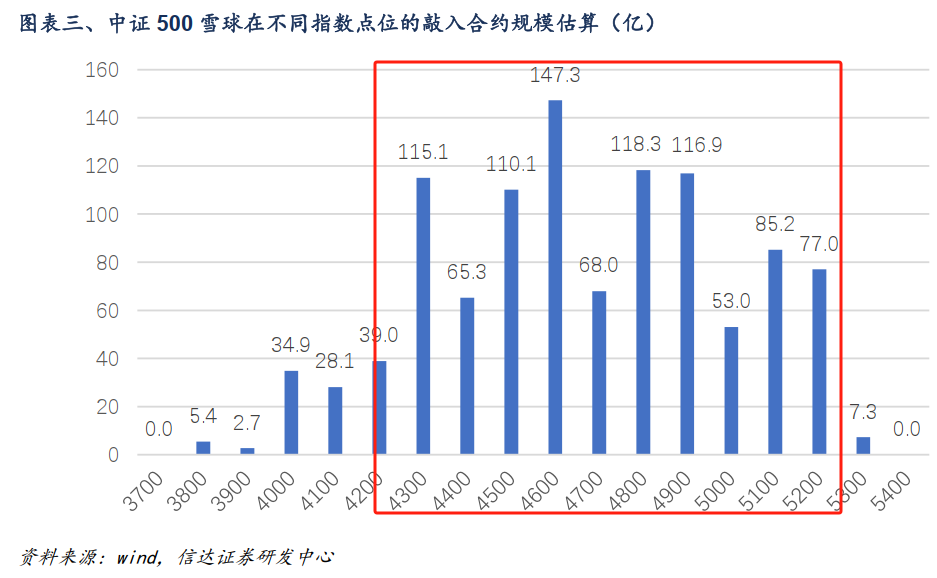

根据券商的测算,

挂钩中证500的雪球在4300~5200点之间有大量合约会敲入,大概每跌100点,敲入100亿。

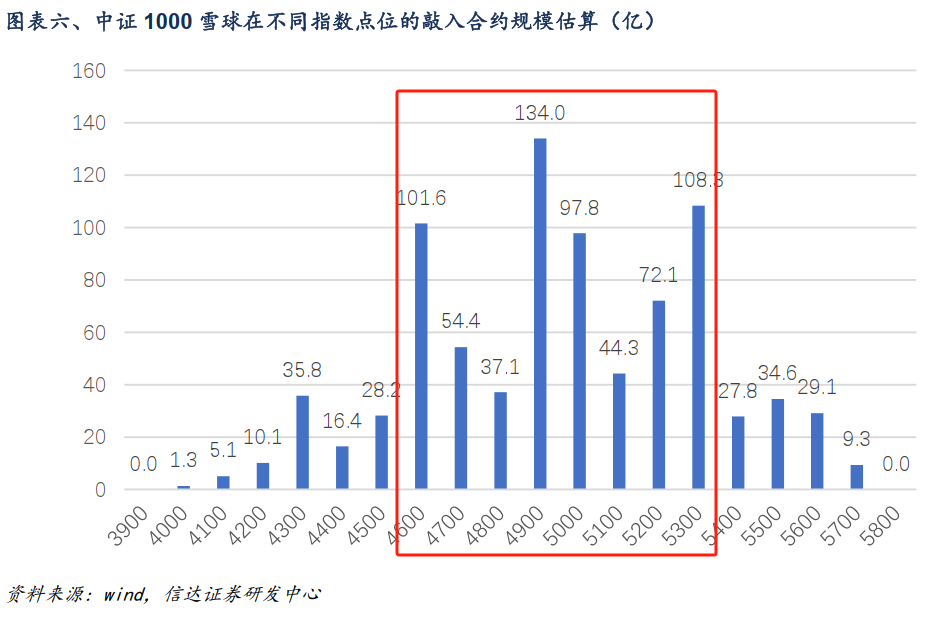

中证1000在4600~5300点之间也有大量合约敲入。

最新收盘价,

中证500已经跌到5181,跌入敲入区。

中证1000已经跌到5553,离敲入区咫尺之遥。

接下来,如果行情继续跌,会有大量挂钩中证500、中证1000的雪球产品持续不断的敲入。

敲入有啥影响呢?

券商也无法左右行情涨跌,所以在卖出雪球产品后会对冲,对冲方向和行情涨跌相反,行情涨了就做空股指期货,行情跌了就做多股指期货。

在往“敲入”靠近的过程中,行情一路跌,券商一路加仓做多。但当“敲入”真的出现后,潜在损失的承担者从券商转移到投资者身上,券商也就没必要留着股指期货的多头仓位了,转而卖出,变成空头。

如果后续行情持续跌,触发更多“敲入”的话,那就有点尴尬了...

*免责声明:文章内容仅供参考,不构成投资建议。

$易方达蓝筹精选混合(OTCFUND|005827)$$景顺长城鼎益混合(LOF)C(OTCFUND|018600)$$兴全合润LOF(SZ163406)$

本文作者可以追加内容哦 !