图片来源:摄图网

由于红海事件给集运欧洲航线运价,尤其是期货价格的扰动,因此集运市场近期一时成为市场热点之一,不过,A股市场反映相对期货市场还是较为平静的,行业龙头中远海控(601919)的股价虽然对此有过上涨响应,但很快也连续回调。

这也不奇怪,因为站在当前时间点看2024年和2025年的集运市场,供给总体还是偏向于宽松的,另外年底年初是新一年长协价格商定时间,而长协价格的基础还是现货价格,因此市场担心今年的长协价格相比2023年恐怕会有一定的下行压力,进而影响集运公司的业绩。

01

供给端增长确定性强

从供给侧来看,2024年和2025年仍有大量的新船交付。

根据中信期货研究所资深研究员武嘉璐在12月10日直播中的分享数据,从船队的增长来看,2023年下半年之后进入船队的集中交付期,2023年到2025年的运力增长大概6~7%左右,运力是偏过剩的状态。

展望后续的船舶交付的情况,武嘉璐表示,2024年和2025年,尤其是15000TEU的船舶,会增得比较多,在供给偏多的情况下,航运公司会做一些运力管理。通过船舶的减速、加船、绕航、船型置换,缓解运力过剩。

2M联盟会在2025年解体,2024年的下半年会有运力调整,这些船可不可以把它拆掉?这些大船还不满7岁,正常船要用2025年-2030年,可拆的比例是不大的,2024年把20岁以上的船拆掉,只能拆60万TEU,全球现有运力2700多万,所以它占比很小。

而根据中国船检的报道,运力供应仅在2023年就会增长7%,2024年的船队增长预测为8.8%,2025年为6.4%。到2024年底,船队总运力将上升至3000万标准箱(TEU),订单仍占现有船队的27%。因此,集装箱航运再次处于运力过剩的周期性阶段,这将使承运商更难获得高价运费,集装箱的可利用率也在逐渐缩小。运力管理将是2024年的主旋律。拆船将需要大幅增加。但即便如此,预计到2024年,只会从市场上消耗约36万个标准箱运力。

低速航行也会产生影响,因为它要求航运公司增加航线来维持时刻表。这也有助于提高可靠性,目前可靠性仍未从疫情的破坏中完全恢复。承运人也将寻求归还他们目前所租赁的所有吨位。租船费率已从峰值下跌,二手船价格也急剧下降。2024年日子不好过的不仅仅是运营商,还有非运营船东。

运营商的另一个选择是将他们未使用的运力闲置。Sea-Intelligence认为,“随着运力过剩在2024年恶化,我们最终将看到承运商闲置船舶。状况或比2009年更惨,因为他们没有退路,最终现金储备将面临压力。然而,来自数据智能平台Linerlytica的数据显示,只有130000TEU的运力(仅占船队的0.5%)闲置,因此需要付出巨大努力才能减少更多吨位。那些公布财务状况的公司都降低了预期,希望通过削减成本和减少投资来支撑财务状况。

而从宁波海事的报道看,预计2023年全年,全球集装箱船交付量将超过230万TEU,同比增长8.2%;预计2024年交付量将达到293万TEU,同比增长9.1%;2025年交付量下降至194万TEU,增速回落至4.9%。其中,2023年-2024年累计将增加载货量1.5万TEU以上的船舶高达148艘,运力为267万TEU,即2023-2024年新增的运力中,有一半运力将投放至欧地航线,若这些运力全部释放,欧地航线无疑将面临更为严峻的运力过剩问题。

表:全球集装箱运力规模预测

02

需求端可能改善不明显

当前的运费水平徘徊在疫情前水平。2019年时,运费并没有特别突出的表现,但随着4年通货膨胀推高了成本,许多交易都低于服务价格。

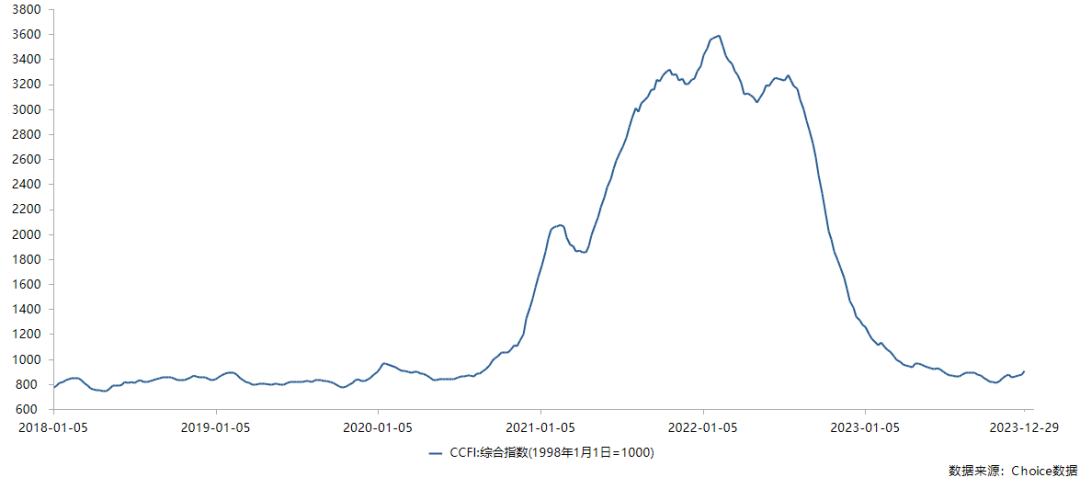

图:2018年以来中国出口集装箱运价综合指数(CCFI)走势

运价持续低迷的缘于供求关系。供给端上面已经阐述,而需求端看,2022年第三季度,需求大幅低落,此后一直艰难前行。截至2023年第三季度末,全球货运量仍比2022年的数字低1.7%。从整个周期来看,自2019年以来,以标准箱英里数计算的年化增长率仅为1.8%。

就目前来看,积极信号释放依旧不足,尽管美国经济出现增长,但欧洲作为全球最大的集装箱运输主要市场,仍受到通胀、高利率和消费者信心低迷的困扰。

供给整体偏宽松,需求不会增那么快,但是因为航运联盟的市场结构非常好,成本也不能无限下降。2023年三季度,已经有一些航运公司的经营压力加大,所以航运公司在四季度的挺价非常坚决。

在供给过剩和市场比较强势的状态下博弈,决定运价的中枢。2024年供给增长是比较确定性的事件,需求端和GDP的增速差不多,2024年欧洲经济大概也不会有太大起色。

全球多个权威机构公布的预测数据对2023年的经济增速和海运贸易量表示悲观,部分对2024年的海运贸易量有好转预期。国际货币基金组织(IMF)发布的最新《世界经济展望》报告认为,全球经济增速的基线预测值将从2022年的3.5%降至2023年的3.0%和2024年的2.9%,远低于3.8%的历史(2000年-2019年)平均水平,但中国2023年、2024年的经济增速预计将高达5.0%和4.2%。联合国贸易和发展会议预测2023年全球经济增速将减缓至2.4%。而海运贸易量方面,世界贸易组织(WTO)预计今年世界商品贸易量增长0.8%,较4月份预测值1.7%大幅下调,但对2024年表示乐观,预计2024年全球商品贸易增长为3.3%(维持前期估值),但WTO也提醒,供应链分化的迹象开始显现,这可能会威胁到2024年的贸易前景。波罗的海国际航运公会(BIMCO)预测2023年全球集装箱运输量增速为-0.5%-0.5%,2024年将增长3.0%-4.0%。综合来看,远东去程航线、区域贸易航线箱量将小幅上升,预计2023年的增长率为0.0%-1.0%,2024年为3.5%-4.5%。

03

2024年基本面不宜过于乐观

有些投资者可能会有疑问,为何2023年集运市场惨淡,但航运公司的业绩还不至于太坏呢?这主要是有长协价格的因素。

此前,运费强劲时签署不少长期协议而在一定程度上对现有运费起到缓冲作用,但这些交易即将结束,新的合同要以目前疲软的现货价格为谈判基础,因此财务状况可能会在2024年趋于恶化。到2023年第三季度,从全球范围来看,已经有企业相继发布亏损报告,未来预计还会有持续性的亏损报告出现。

但考虑到全球集运市场的集中度、竞争格局因素,集运行业底部的支撑力量依然较强,如刚刚提到的拆船、降低船速、绕行等都可以对运价提供支撑。

因此,仅从基本面的角度看,2024年集运公司可能不会比2023年日子好过,但比疫情前那个长达10年的惨不忍睹的下行周期大概率还是要好过不少。

当然了,影响股价的因素除了基本面还有资金面、突发事件、季度波动、市场风险偏好等很多因素,那就是另外一回事了。

(本文完)

本文作者可以追加内容哦 !