我们在选择基金构建自己投资组合时总想寻找最优解,但经过多年投资实践后我们会逐渐认识到,无论你怎么努力,通过“摊大饼”构建风格均衡的投资组合、获得市场平均收益水平可能才是大部分长期投资者现实可行的投资选择。

但对普通投资者来讲,“摊大饼”实现起来也并不容易。

现实中有投资几百上千只基金的极端案例,但实施起来极其繁琐,对普通投资者来说根本行不通。

用十只二十只基金来“摊大饼”,又涉及到对基金市值规模、行业构成、投资风格的辨别,如果投资了10只新能源主题基金,或者10只小市值风格基金,或者10只科创成长风格基金,你的投资组合仍然在一只“篮子”里,都达不到“摊大饼”的效果。

那么,对没有精力或者没有能力辨别基金市值规模、行业构成、投资风格的普通投资者,有没有一个相对简单可行的“摊大饼”方案呢?

巧了,还真有。

熟悉懒人养基的朋友可能都知道,懒人养基以偏股混合型基金指数作为自己的投资业绩基准,长期通过“摊大饼”获得主动基金的平均收益,其中一只基金博道远航混合就是采用偏股混合型基金指数进行增强的投资策略。

在对博道远航进行长期跟踪后发现,博道量化团队的“指数+”系列产品线布局还是蛮有特点的,正好可以契合我们“摊大饼”构建均衡风格投资组合的要求。

01

博道量化团队的“指数+”产品线目前包括三大类、11只基金,详见下图。

三大类分别是主动量化、宽基指增和“风格指增”,构建投资组合可以分别用,也可以合起来用。

1、用三只主动量化基金构建组合,争取实现相对偏股混合型基金指数有超额收益的目标。

这正是懒人养基自己设定的投资目标,不过我之前采用的方案是,用20只左右主动基金作为主仓跟踪偏股混合型基金指数,超配少量行业主题基金追求超额的做法,费心而繁琐。

而博道的三只主动量化基金分别通过不同的量化策略,都希望能在长期内能实现对偏股混合型基金指数的超额,如果用它们构建组合来实现相对偏股混合型基金指数的超额就相对简单多了。

三只主动量化基金分别是:

1)博道远航混合(007126):比较直接的思路,内部构建一个能跟得住偏股混合型基金平均业绩的股票指数,在此基础上做进一步增强。2021年6月起,博道远航正式运行“基金增强”策略,截至2023年12月末,相较Wind偏股混合型基金指数获得了12.36%的超额收益。

2)博道启航混合(006160):两个指数增强模型均配,50%的沪深300增强模型+50%的中证500增强模型,叠加小幅度的仓位管理、以及沪深300与中证500间的风格轮动。截至2023年12月末,自成立以来相较Wind偏股混合型基金指数获得了16.68%的超额收益。

3)博道久航混合(008318):这只产品去年刚刚进行策略改造,思路我也给大家介绍一下。它是仿照科学FOF的做法,将所有股票产品分为六大风格,大盘价值,大盘成长,小盘价值,小盘成长,均衡型和轮动型,风格内选股策略思路来源于经典主动选股策略以及该域内优秀的基金经理,通过量化的手段进行表达和升级,既保持风格特征,又尽量提升阿尔法属性,风格之间仿照偏股混合型基金指数的风格分布大致配平。2023年7月起,博道久航正式运行该策略,截至2023年12月末,相较Wind偏股混合型基金指数已获得10.34%的超额收益。

(统计截至2023年12月29日,数据来源:WIND)

构建投资组合时,三只主动量化基金可以均配,各占三分之一的权重。

鉴于懒人养基对博道远航混合跟踪时间较长,我倾向于给予它40%的权重,其他两只基金各30%的权重。

2、用五只宽基指增基金中的部分或全部构建投资组合,实现相对中证被动股票型基金指数有超额收益的目标。

博道沪深300指数增强(007044)、博道中证500指数增强(006593)和博道中证1000指数增强(017644)属于标准指数增强产品,要求不低于80%的仓位投资于成分股。

博道叁佰智航(007470)和博道伍佰智航(007831)分别属于对标沪深300指数和中证500指数的灵活指数增强产品,可以全市场选股。

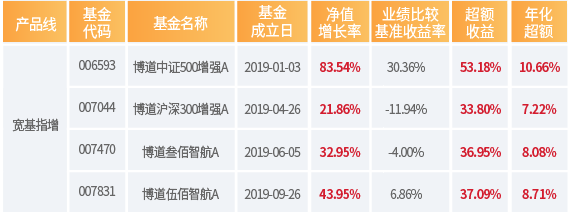

博道中证1000指数增强成立时间较晚,成立三年以上的其他4只基金相较业绩基准都实现了显著的超额收益,详见下表。

(统计截至2023年12月29日,数据来源:WIND)

沪深300指数、中证500指数和中证1000指数可以考虑以均配(各占三分之一)的方式构建投资组合。

鉴于沪深300指数已经罕见地连跌三年,出于均值回归考虑,也可以赋予沪深300指数更高的权重,比如沪深300占比40%,中证500和中证1000各占30%。

具体基金方面,可以按照投资者的不同偏好选择标准指增产品,或者选择灵活指增产品。

当然也可以“都要”,标准指增产品和灵活指增产品各占一半来构建投资组合,最后的投资结果应该相差不大。

3、用三只赛道(风格)指增基金构建投资组合,实现相对中证偏股基金指数有超额收益的目标。

博道消费智航(010998)和博道成长智航(013461)分别对标消费(风格•中信)指数和成长(风格•中信)指数做增强策略。博道成长智航和博道消费智航2023年截至12月29日回报分别为11.31%和-0.26%,相较业绩比较基准都实现了显著的超额收益;其中,博道成长智航2023年以来回报在同类(Wind普通股票型基金)中排名前3%(22/846)。

成立最晚的博道红利智航(019124)对标中证红利指数做增强策略,从中证红利指数过往持仓特征来看,与金融(风格•中信)、周期(风格•中信)和稳定(风格•中信)指数的行业构成有相当程度的重合。

也就是说,三只赛道(风格)指增基金基本覆盖了所有中信风格指数,用它们构建组合基本上就覆盖了大部分行业(赛道),同时覆盖了大部分风格。

有趣的是,懒人养基自己的新书《基金投资全攻略——养只金基下金蛋》在写作指数基金章节时,用的就是中信风格指数对行业分类的思路,这也是梳理到三只赛道指增基金时一下子就“看对眼”的重要原因。

用三只赛道(风格)指增基金构建投资组合时,博道成长智航、博道消费智航和博道红利智航分别充当前锋(进攻)、中场(攻防兼备)和后卫(防守)的角色。

鉴于成长风格涵盖了信创、芯片半导体、人工智能、新能源等高端制造行业或主题,应该是未来数年我国产业结构转型升级的重要方向,懒人养基倾向于给予博道成长智航40%权重,博道消费智航和博道红利智航各30%的权重。

4、更“懒”的组合构建方式,则是用上全部11只“指数+”产品,把“摊大饼”的思路贯彻得更为彻底

具体配置权重方面,懒人养基更偏“主动派”思维,愿意分别赋予主动量化、宽基指增和赛道指增40%、30%和30%的权重。

02

我们再来详细盘一盘博道量化团队。

1、先看领军人物

博道“指数+”主理人、同时担任博道基金量化投资部总经理的杨梦,经济学硕士,专注于量化领域13年,历经公私募实盘淬炼,擅于根据市场及同业动态不断进化和迭代。

杨梦管理的成立满3年的所有“指数+”产品超额收益显著,私募阶段所管量化产品曾获2016年私募“金牛奖”,2022年获中国基金报英华奖“三年期指数增强最佳基金经理”。

2、源自私募,主动赋能,AI技术全面加持

博道量化团队源自私募博道投资,在公募行业中是比较特别的,保留了原来私募量化团队风格灵活的特点。

基于博道统一的大研究平台和数据平台,量化团队成员分工明确,各自主攻相关研究方向,通力协作,不断丰富完善博道“指数+”系列的模型体系。同时,量化团队可以吸收博道基金大研究平台优秀的主动研究成果,为因子挖掘提供更丰富的思路,力争超额收益来源更加多元和可持续。

值得一提是,博道量化团队对于AI技术一直有前瞻性的研究和布局,公募基金中比较早在实盘就应用神经网络模型去做量价因子,2023年,将AI技术拓展到全流程框架,而且这套模型还在不断升级和迭代。

博道量化体系中,目前是传统框架多因子模型与AI全流程框架多因子模型并存的格局,两条腿走路,希望在变化的市场中为投资者创造可持续的超额回报。

3、所有“指数+”产品贝塔明确,力争超额

我仔细研究了一下,其实博道基金所发行的“指数+”系列产品,都会对标具有长期投资价值的指数,因而贝塔是相对明确的。

而从阿尔法的实现手段来看,博道量化团队在模型层面,传统模型和AI全流程框架并行,因子层面,基本面因子和量价因子相对均衡的配权,希望能多维度充分挖掘超额收益,同时,均衡的配置模式又使得在变化的市场中,超额收益波动不至于大起大落。

我觉得这种特点可以说非常“博道”了,博道基金曾在业内提出了“慢富道”的投资者服务品牌,倡导长期投资,慢慢变富,而“指数+”这类产品,超额收益的获取也不是一蹴而就,需要日积月累,日久方能更显价值,而且从上面的数据来看,拉长时间,成立满三年的产品都积累下了可观的超额收益,非常契合“慢富”,也比较适合作为资产配置中的底仓产品,投资者更容易长期拿住,从而享受到复利效应去实现慢慢变富。

03

坐着想,不如起来行。

有了思路,懒人养基就第一时间建立了自己的博道系列私人组合:

博道主动量化组合、博道宽基指增组合和博道赛道指增组合。

懒人养基已于1月4日买入观察仓1万元,准备进行“抵近”跟踪观察,定期或不定期进行跟踪测评,感兴趣的朋友欢迎保持关注。

基金过往回报表现不预示未来业绩,基金梳理不构成投资推荐。

本文所有观点和涉及到的基金不构成投资建议,据此入市投资,风险自担。

$博道成长智航股票A(OTCFUND|013641)$ $博道消费智航A(OTCFUND|010998)$ $博道启航混合A(OTCFUND|006160)$

本文作者可以追加内容哦 !