2023年是中国公募基金史上极为重要的一年。

这一年,我们见证了沪深300指数三连跌,偏股混合型基金指数两连跌,基民在大面积亏损中备受煎熬。

公募降费的改革也在这一年落地。

7月7日,证监会下发《公募基金行业费率改革工作方案》,

以19家大厂牵头的形式,将主动权益基金的管理费率从1.5%降至1.2%,托管费率从0.25%降至0.2%。

紧随其后的,是券商分佣改革。

12月8日,证监会再发《关于加强公开募集证券投资基金证券交易管理的规定》,

要求指数基金的交易佣金率原则上不得超过市场平均水平,主动权益基金的佣金率不得超过市场平均水平的2倍,以往的佣金换渠道、换服务等“软佣金”也被禁止。

有媒体统计,公募降费平均每年能为基民省140亿元左右,降佣金也能省60亿元左右。

对公募行业来说,这是一次十字路口的重新选择,看见时代的方向尤为重要。

以往,站在风口,猪都能起飞,但当潮水退去,只有在危局中灵活转身,才能率先站上桥头,拥抱真正的资管大时代。

01

得指数者得天下?

说到这几年国内的公募大厂,整体格局其实变化不大。

易方达是不容置疑的“一哥”,不管主动权益、指数、指数增强,还是QDII、FOF、固收、货币基金,都做到了行业前三。

固收基金这边,招商基金、博时基金和易方达位列前三,天弘基金凭借“余额宝”始终占据货币基金管理规模第一的宝座。

指数基金方面,华夏基金独占鳌头,管理规模3148亿元,比第二名要多一个身量。

(数据来源:Wind,截至2023年9月30日,主动权益基金指普通股票型基金+偏股混合型基金+平衡混合型基金+灵活配置型基金,固收类基金指债券型基金+偏债混合型基金)

回顾2023年,指数基金是基金公司权益业务线少有的几个增长点之一。基金公司内部甚至流传着一句话:得指数者得天下。

截至去年三季度,

指数基金的份额,从1.19万亿份增加到1.61万亿份,增长了35.1%,

指数增强基金的份额,从1320亿份增加到1624亿份,增长了23%。

(数据来源:Wind,截至2023年9月30日)

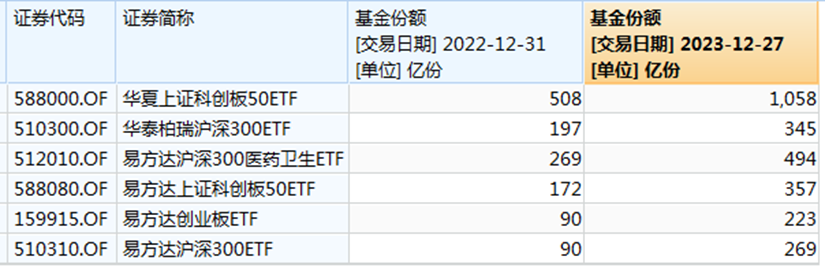

华泰柏瑞的王牌产品,沪深300ETF,份额从197亿份增加到345亿份,成了国内第一只规模破千亿的股票基金。

华夏基金的科创50ETF份额则翻了一番,从508亿份增长到1058亿份,规模也接近千亿。

还有易方达,凭借低费率出圈,打响了品牌,好几只ETF都在今年实现了份额翻倍。

目前,三家已经成了指数领域的TOP3,成功和其他基金公司拉开了差距。

(数据来源:Wind,截至2023年9月30日)

02

布局多资产

在指数基金的布局上,谁有先发优势、渠道优势、营销优势,谁就能在这个市场赢家通吃。

但这并不意味其他方向就没机会了。

相反,经历了这一轮惨烈的牛熊周期之后,公募行业暴露出来的痛点,让真正的大资管时代到来成为可能。

过去几年,各方追逐明星基金经理、频繁造神,最终落得一地鸡毛,基金公司和基民两败俱伤。

其实,对于大众理财来说,用户真正需要的,是符合自身合理目标的稳定收益,而不是在追涨杀跌的冒险中赌博。

看懂这一点,就需要基金公司在产品布局上,给用户提供更丰富的工具、更多元的选择、更个性化的解决方案,以及更可持续、更稳定的预期。

我们看到,越来越多的基金公司已经在积极转型,布局多资产。

最开始还只是以灵魂人物为中心的部门层面的整合,比如2018年,易方达将张清华团队从固收部门独立出来,成立混合资产投资部,专注于多资产投资。

安信基金为张翼飞创造性的打造了全产品线布局,旗下在管基金覆盖纯债、固收+、股债平衡、偏股等,满足不同风险偏好基民的投资需求。

现在,已经成了基金公司争相布局的战略业务。

景顺长城的做法是,引进强援,快速完成全产品线布局。从险资引进了擅长行业配置和宏观分析的韩文强,和自家基金经理团队大多“自下而上”的风格形成互补。

又分别引进李怡文和崔俊杰为固收和指数业务负责人,做大做强固收和指数业务,满足客户多样化的投资需求,以实现从“提供单只基金产品”到“提供差异化的一揽子综合解决方案”的转变。

华夏基金提出了“从管理资产到定义资产”的口号,打造多资产全能型平台。通过更细致的产品颗粒度,实现产品之间的差异化,以及提高组合搭配的多样性。

中欧基金的做法是,通过透明、标准、科学的流程,来取代单人决策的“手工作坊”,通过“工业化、标准化、专业化”的生产流程,匹配给大众投资者稳定、可靠、透明的解决方案,并将此上升到了公司战略层面。

在去年底举办的2024年投资策略会上,中欧基金董事长窦玉明明确表示,中欧基金未来的战略是在“1+1+N”产品线上持续加大资源投入。

这其中,第一个“1”指的是“立足权益”;第二个“1”指的是“强化固收”,这是中欧产品业务线中最坚实的两根柱子;“N”,就是中欧基金目前正在做的升级多资产和量化投资,同时孵化更多元产品线。

03

投顾的未来

日前中欧财富和天天基金联合发布的《试点四周年 基金投顾业务发展白皮书2023》提供了这样一组数据:

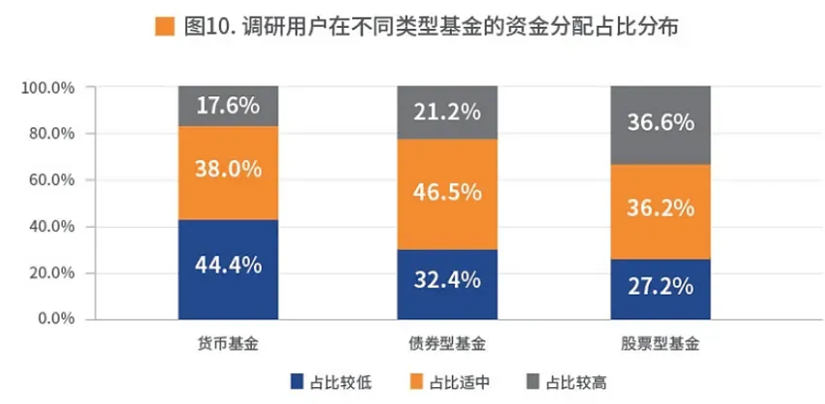

有36.6%的投资者认为,自己在股票型基金上的配置过高;

也分别有32.4%、44.4%的投资者认为自己在债券型基金、货币基金上的配置比例过低;

只有约40%的投资者认为,自己在货币基金、债券型基金、股票型基金上的配置比例适中。

(资料来源:《试点四周年 基金投顾业务发展白皮书2023》)

部分不愿意承担高风险的投资者意外的承担了高风险,也有部分愿意承担高风险的投资者过多配置了货币基金和债券型基金。

风险错配情况在基民中普遍存在,迫切需要专业机构提供专业服务。

同时,另一个公开数据显示:基金投顾的市场规模只有1500亿元左右,相对27万亿的公募产品市场来说基金投顾的渗透率仅0.6%。

一方面是客户迫切需要专业服务,另一方面是市场又处于发展初期,基金投顾就成了继多资产之外基金公司提升投资体验的下一个战场。

建信基金的做法是“投”和“顾”两手抓。

“投”方面,利用量化工具,结合定性分析,构建组合策略,尽可能降低收益波动和回撤,让投资者拿得住。

“顾”方面,从客户的真实需求出发,主动匹配不同的投资场景,为客户建立合理的投资预期,并提供投前、投中、投后的全过程服务,提升投资者体验。

南方基金则是投顾团队和FOF团队并线管理,在FOF团队的基础上组建投顾团队,旗下知名FOF基金经理,比如李文良、夏莹莹、鲁炳良等都参与到了投顾业务决策中。

中欧财富继续选择相信团队的力量,以流程为依托,组建了包括投研、产品、风控、技术、营销、客服等职责在内的约100人的投顾服务团队,为客户提供全周期的投顾陪伴业务。

并根据客户的不同投资时长,设置了“管理日常零钱、想要稳健理财、追求长期增值”三个方向,日常还是输出投顾观点、发车报告等陪伴投资者一起成长。

*免责声明:文章内容仅供参考,不构成投资建议。

$易方达蓝筹精选混合(OTCFUND|005827)$$安信稳健增值混合A(OTCFUND|001316)$$中欧新趋势混合C(OTCFUND|005787)$

本文作者可以追加内容哦 !