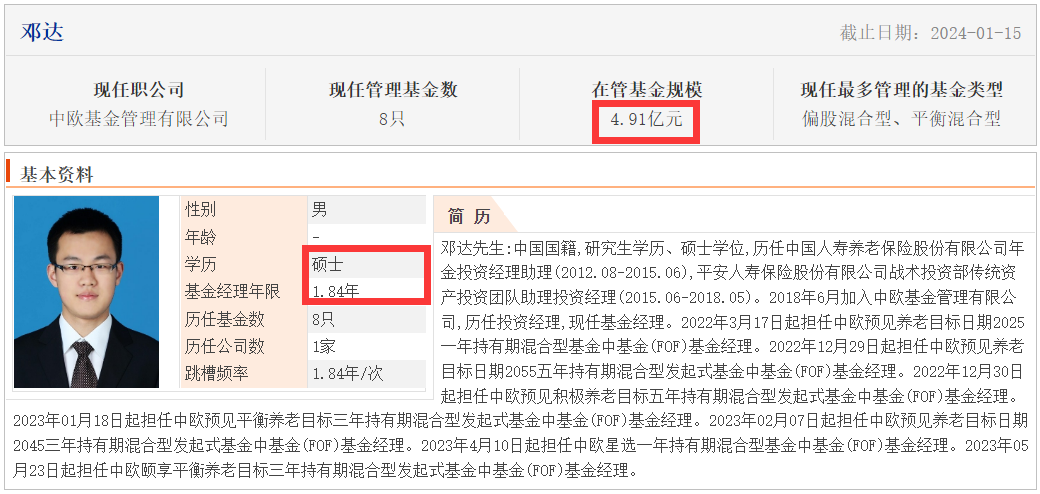

中欧预见养老目标2045三年持有混合发起(FOF)(016846)的四季报已经出炉,本文简单梳理一下。该基金的基金经理是邓达,研究生学历、硕士学位,历任中国人寿养老保险股份有限公司年金投资经理助理(2012.08-2015.06),平安人寿保险股份有限公司战术投资部传统资产投资团队助理投资经理(2015.06-2018.05),2018年6月加入中欧基金管理有限公司,历任投资经理,现任基金经理,在管规模4.91亿元,基金经理年限1.84年。 $中欧预见养老目标2045三年持有混合发起(FOF)(OTCFUND|016846)$ #基金投资指南#

数据来源:东财Choice数据,截至2024年1月15日

01

加仓王元春&萧楠、王健

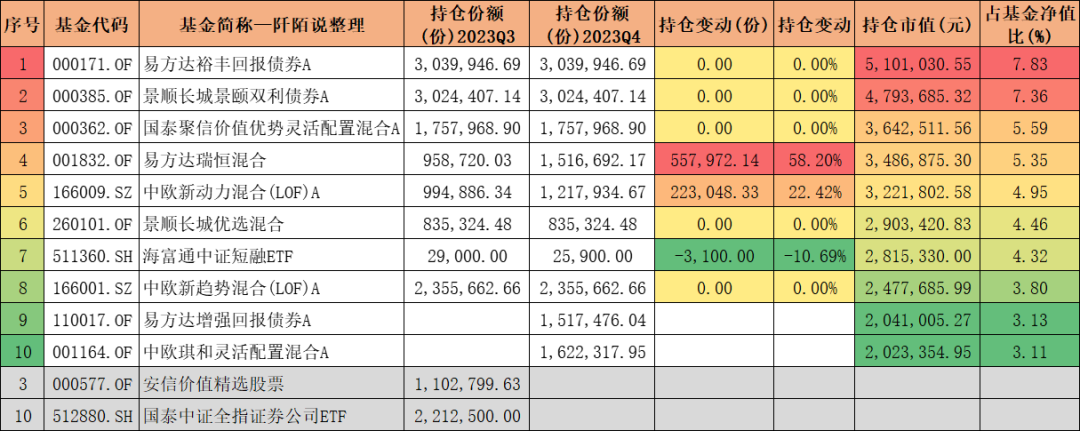

首先看持仓基金的变动,邓达四季度加仓了易方达瑞恒混合(001832)和中欧新动力混合(LOF)A(166009),减仓了海富通中证短融ETF——看得出来是降低债基仓位,加仓权益类资产。 $易方达瑞恒灵活配置混合(OTCFUND|001832)$ $中欧新动力混合(LOF)A(OTCFUND|166009)$

数据来源:东财Choice数据,截至2023年12月31日,重仓基金展示不构成投资建议

另外,易方达增强回报债券A、中欧琪和灵活配置混合A新进前十大重仓基金,安信价值精选股票、国泰中证全指证券公司ETF从前十大重仓基金中消失。

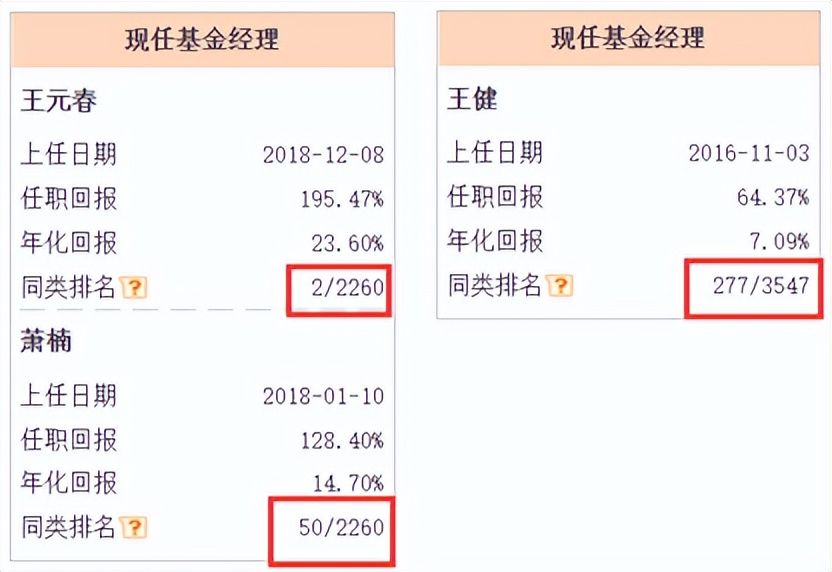

值得一提的是,东财Choice数据显示,邓达加仓的这两只基金的基金经理任职以来的业绩在同类排名方面,都是比较靠前的。

数据来源:东财Choice数据,截至2024年1月12日,历史业绩不预示未来走势

截至2024年1月12日,易方达瑞恒混合(001832),王元春任职回报195.47%,年化回报23.60%,同类排名2/2260;萧楠任职回报128.40%,年化回报14.70%,同类排名50/2260;

中欧新动力混合(LOF)A(166009),王健任职以来回报64.37%,年化回报7.09%,同类排名277/3547,排名也是比较靠前的。

下面简单给大家展开一下邓达加仓的两只基金信息。

1、被加仓的易方达瑞恒混合(001832),这只基金的基金经理是萧楠和王元春,基金规模31.50亿元,2023年中报显示,机构占比42.59%,还是比较受到机构认可的一只基金。

数据来源:天天基金,截至2024年1月15日,过往业绩不预示未来走势

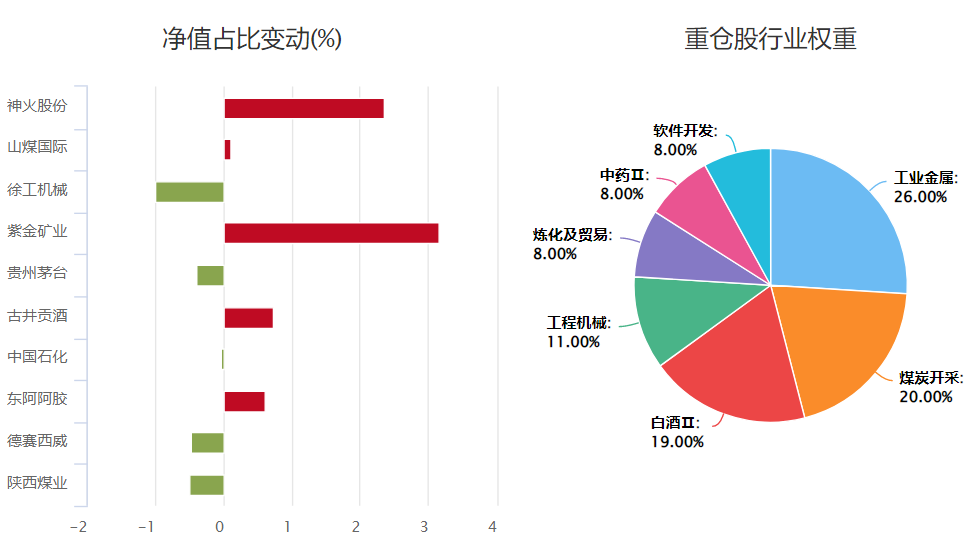

三季度末,该基金的前十大重仓股分别是神火股份、山煤国际、徐工机械、紫金矿业、贵州茅台、古井贡酒、中国石化、东阿阿胶、德赛西威、陕西煤业。

数据来源:东财Choice数据,截至2023年9月30日,重仓股展示不构成投资建议

从申万二级行业来看,该基金重仓股集中在工业金属、煤炭开采、白酒、工程机械、炼化及贸易、中药、软件开发领域。持仓相对还是比较均衡的。

数据来源:东财Choice数据,截至2023年9月30日,重仓行业展示不构成投资建议

查询2023年基金中报,王元春/萧楠持有该基金份额超100万份。

资料来源:易方达瑞恒混合(001832)2023年基金中报

在该基金的三季报中,王元春/萧楠说——

本季度我们基于对政策的乐观预期,增加了不少顺周期品种的配置,例如船运、银行、有色等,但 8-9 月的经济数据带动市场对政策效果不及预期的担心,拖累了顺周期品种的表现。不过我们认为经济目前处于底部区域,稳增长的政策在未来会逐步体现出效果,尽管我们还需要一些时间消化一些不利因素,但经济重新回到复苏的轨道上是大概率事件。

2、被加仓的中欧新动力混合(LOF)A(166009),这只基金是中欧基金自家的基金,基金经理是王健,基金规模多份额合并值16.44亿元,2023年中报显示,机构占比43.48%,同样是比较受到机构认可的一只基金。

数据来源:天天基金,截至2024年1月15日,过往业绩不预示未来走势

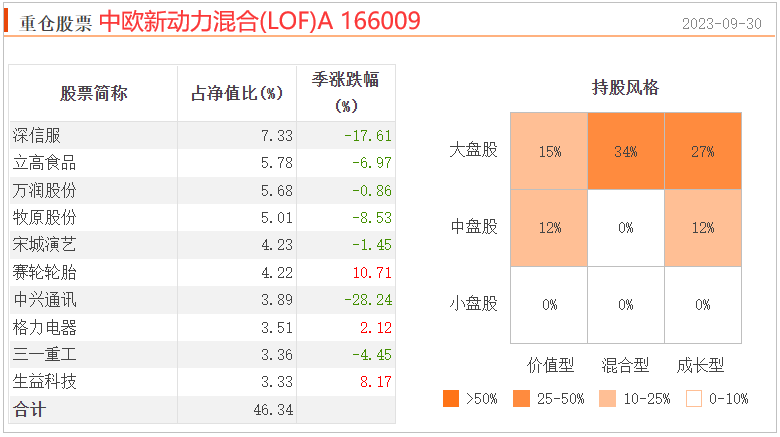

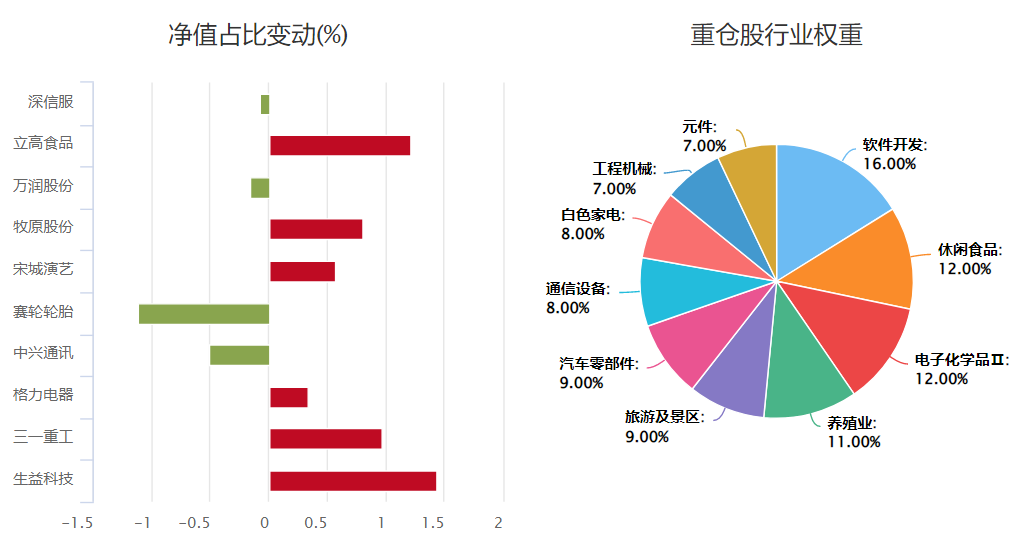

三季度末,该基金的前十大重仓股分别是深信服、立高食品、万润股份、牧原股份、宋城演艺、赛轮轮胎、中兴通讯、格力电器、三一重工、生益科技。

数据来源:东财Choice数据,截至2023年9月30日,重仓股展示不构成投资建议

从申万二级行业来看,该基金重仓股集中在软件开发、休闲食品、电子化学品、养殖业、旅游及景区、汽车零部件、通信设备、白色家电、工程机械、元件。持仓相对还是比较均衡的。

数据来源:东财Choice数据,截至2023年9月30日,重仓行业展示不构成投资建议

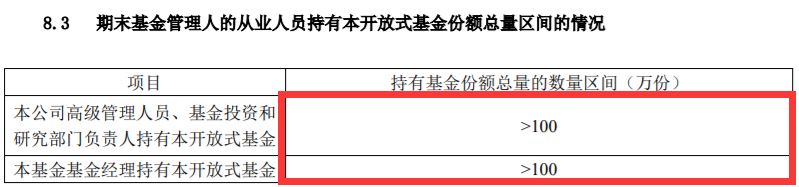

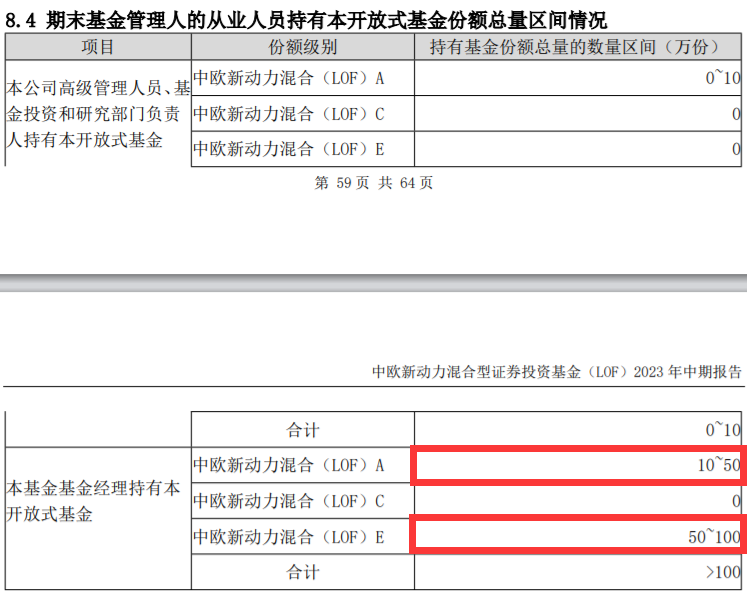

查询2023年基金中报,王健持有该基金份额超100万份。

资料来源:中欧新动力混合(LOF)A2023年基金中报

在2023年三季报中,王健说——

三季度组合中部分化工股贡献了较为明显的收益,但通信和信息服务的配置成为组合中的主要拖累项,三季度操作中略增加了化工和食品饮料的配置,降低了部分医药的配置。

展望四季度,国内经济在向下调整超过两年的基础上,处于库存周期的低位,但国内整体需求较为疲弱,企业盈利增速有望出现拐点。预计稳经济的政策将会陆续出台,对市场信心有所推动,企业盈利拐点的出现将进一步对市场起到支撑作用。

我们认为当前 A 股市场源于对经济恢复的信心不足而出现较大的调整,处在震荡的状态,若放较长眼光来看,市场调整为我们提供了较多的具备投资价值的标的。

操作层面,我们将继续按照企业估值与成长匹配原则进行结构选股,主要关注方向包括:一、随着经济复苏的确认,传统产业链条中因供给出清以及市场拓展而获得成长的公司,尤其值得重视的是具备国际拓展能力的公司;二、中长期我们持续关注具备国产替代进口能力的高端制造及科技企业;三、内需相关的医药行业也调整到可关注的范畴。

02

加仓美的集团、广州酒家等

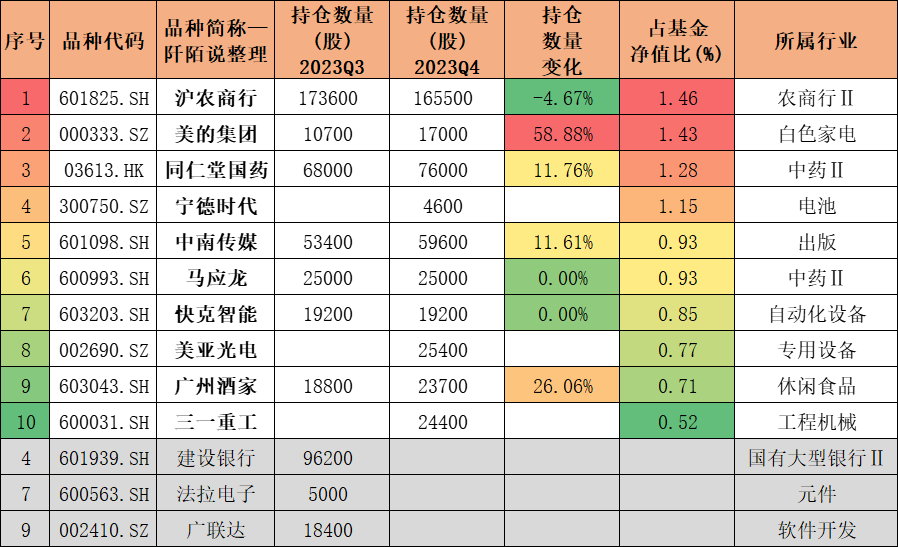

该基金是FOF基金,四季度持仓的变化不仅公布了持仓基金,还公布了持仓股票,我整理了一下四季度持仓变化如下:可见中欧基金邓达加仓了美的集团、同仁堂国药、中南传媒、广州酒家。不过持仓基金的净值比都不算太高。

数据来源:东财Choice数据,截至2023年12月31日,重仓股展示不构成投资建议

减持了一丢丢沪农商行,但依然占据着第一重仓的位置。

宁德时代、美亚光电、三一重工新进前十大重仓股。

马应龙、快克智能持仓数量未变。

建设银行、法拉电子、广联达从前十大重仓股中消失。

从行业来看,目前重仓股集中在农商行、白色家电、中药、电池、出版、自动化设备、专用设备、休闲食品、工程机械行业。

03

稳中求进、分散多元

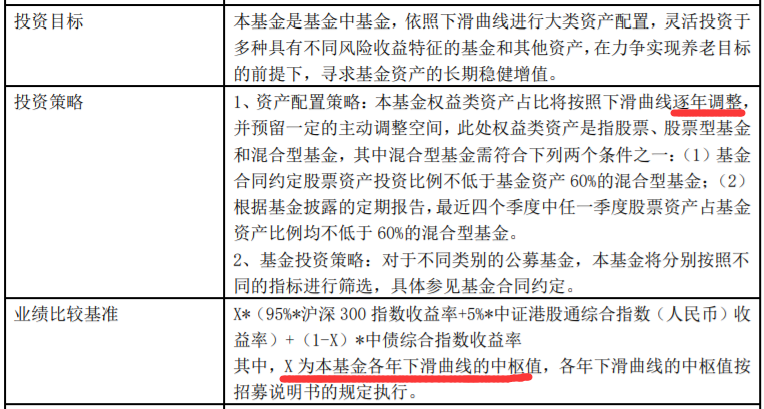

中欧预见养老目标2045三年持有混合发起(FOF)(016846)是一只养老目标基金,名称中的2045意味着这只基金适合2045年左右退休的小伙伴。

资料来源:中欧预见养老目标2045三年持有混合发起(FOF)(016846)2023年四季报

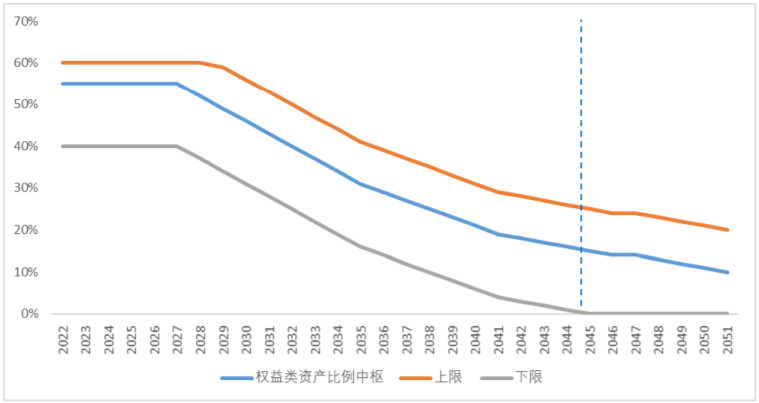

从投资策略来看,权益类资产占比将按照下滑曲线逐年调整,目前这个阶段权益资产比例中枢上限是60%,还可以勉强说它是一只偏股型基金,未来会逐步下降权益仓位。

资料来源:中欧预见养老目标2045三年持有混合发起(FOF)(016846)招募说明书

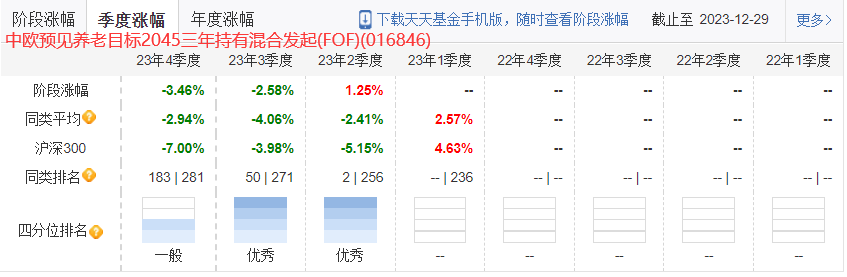

2023年四季度,该基金取得-3.46%的回报,同类平均是-2.94%,同期沪深300指数跌幅7%。

资料来源:天天基金,截至2023年12月31日

在2023年四季报中,邓达说——

本产品的投资目标主要有三个:一是力争在审慎研究基础上更多元化的配置;二是力争较好的中长期超额收益;三是保持组合资产的流动性。

我们认为FOF投资的主要难点,也是我们持续研究的方向,主要包括三个方面:第一,不同资产类别的风险收益特征及其驱动力;第二,不同子基金投资策略的收益来源及有效性;第三, 同一策略可投子基金的储备,以及不断改进的组合管理方法等。

报告期内,本产品延续“稳中求进、分散多元”的投资风格。

四季度本产品在权益类资产的配置总体平稳,主要是根据当下经济发展态势和对所投基金产品的认知完善,在内部结构上有所优化,力求维持较好的风险收益特征;固定收益类资产配置方面,继续维持二级债基和短久期债基的配置策略。展望未来,我们的重要工作是使组合大类资产配置和内部结构布局更加符合经济结构的发展趋势。

我的文章基本是基金梳理笔记,信息量还是比较大的,感谢您的耐心阅读,所有内容均是个人研究,不构成投资建议,请大家更关注客观数据。

风险揭示:转引的相关观点均来自相关机构或公开媒体渠道,本人不对观点的准确性和完整性做任何保证,投资者据此操作,风险自担。市场有风险,定投有风险,投资需谨慎。以上内容仅供参考,文中涉及个股的,不构成股票推荐和投资建议,股票市场波动大,购买前请审慎操作。我国基金运作时间短,不能反映股市发展所有阶段。基金管理人不保证基金盈利及最低收益,其管理的其他基金业绩不构成对本基金业绩的保证。基金过往业绩及其净值高低,不预示未来业绩表现,完整业绩见产品详情页。基金产品存在收益波动风险,投资者在做出基金投资决策时,应认同“买者自负”原则,在做出基金投资决策后,基金运营状况与基金净值变化导致的投资风险及亏损,由基金投资者自行承担。投资人应认真阅读《基金合同》、《招募说明书》等基金法律文件,确认已知晓并理解产品特征及相关风险,具备相应的风险承受能力。市场有风险,投资须谨慎。

本文作者可以追加内容哦 !

![献花 [献花]](http://gbfek.dfcfw.com/face/emot_default_28x28/emot49.png)