2023年已经过去,但对于公募基金行业来说,却注定是“难过”的一年。A股市场整体表现低迷,赚钱效应不佳,一众基金公司叫苦不堪。

作为基金公司中的“新生代”,弘毅远方目前共有7只权益类公募基金(不同份额合并计算),然而在2023年却尽数亏损。

据悉,弘毅远方基金成立于2018年,其股东为北京弘毅资产及联想控股。目前共有8只公募基金,其中6只混合型基金,1只债券型基金,1只ETF基金。

天天基金网数据显示,除弘毅远方久盈混合仅下跌5%左右外,弘毅远方港股通智选领航混合、弘毅远方国企转型升级混合等5只权益类公募基金在2023年均有约20%~30%的跌幅。

规模最大基金成立以来腰斩

弘毅远方港股通智选领航混合为目前弘毅远方管理规模最大的公募基金,该基金与2021年2月成立,而自成立成立之后,该基金便一直在亏损。成立至今单位净值增长率为-52.02%,而且,从多个维度来看,港股通智选领航均未跑赢行业平均净值表现(截止2024.1.12,数据来源:天天基金网)。

(图片来源:天天基金网)

(图片来源:天天基金网) (图片来源:天天基金网)

(图片来源:天天基金网)成立初至2022年第一季度期间,美团-W为港股通智选领航第一大重仓股且期间持续加仓,期间美团股价从350左右跌至最低103.5港元。

2022年四季度至2023年二季度,腾讯控股为第一大重仓股,期间腾讯股价400区间跌至300区间。

2023年三季度,同程旅行为第一大重仓股,而同程旅行股价从18元左右跌至目前16元左右,其第二大重仓股越秀地产三季度至今近乎腰斩。

回看许智程各个阶段的操作,似乎不是在“踩雷”,就是在“踩雷”的路上,调仓换股不过是从一个火坑跳到了另一个火坑。

可能是为了挽回基民投资者的信心,近期港股通智选领航的基金经理许智程开通了自己的实盘账户,最新数据显示,许智程累计买入60万元,目前浮亏约1.45万元。

(图片来源:蚂蚁财富)

(图片来源:蚂蚁财富)他在实盘笔记表示,港股市场在连续三年下跌之后,目前已经被低估,对于目前的市场有坚定信心,后续会继续择时加仓。至于后续会如何演绎,让我们拭目以待。

首只公募基金5年净值增长23%

作为弘毅远方的首只公募基金,弘毅远方国企转型升级也曾有过“高光时刻”,该基金于2018年10月成立,随后至2020年1月期间净值快速增长至翻倍。

但似乎“打江山容易坐江山难”,2021年3月之后,国企转型升级净值走势调转直下,期间虽小有反弹也快速跌回去。

(图片来源:蚂蚁财富)

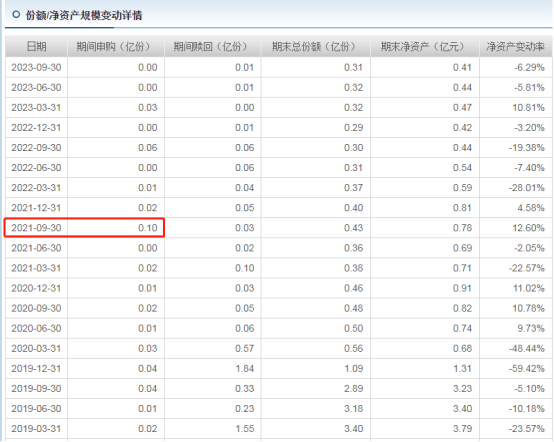

(图片来源:蚂蚁财富)如今5年过去,国企转型升级的涨幅已经回撤到23%。从规模变动明细可知,自2021年以来的最大申购发生在2021年三季度,而彼时正处在净值相对高位,在那时买入的基民持基体验难以想象。

(来源:天天基金网)

(来源:天天基金网)权益基金尽数表现不佳

另一只成立事件相对较早的弘毅远方消费升级混合A,成立来净值涨幅仅剩下10%,近三年净值腰斩。

(图片来源:天天基金网)

(图片来源:天天基金网)其次,2021年6月成立的弘毅远方高端制造混合A至今下跌-49.23%,近乎腰斩。2022年12月成立的汽车产业升级混合A至今下跌-27.38%。除此之外,成立于2019年的弘毅远方民企领先100ETF近三年下跌幅度为47.66%。

何以远方?

似乎是持续的亏损伤透了基民的心,弘毅远方管理的几只基金的规模在快速下滑,目前仅有弘毅远方港股通智选领航混合A管理规模过亿元,规模最少的弘毅远方久盈混合A 仅339万元,(数据来源基金三季报,截止至2023年3季度)属于名副其实的迷你基。

尽管近年大盘走势不佳也对弘毅远方旗下基金净值表现产生了一定影响,但对于基金公司而言,能否考虑到复杂多变的环境因素并尽量减少不利因子的干扰,才是真正的具有竞争优势的投研能力。这也正是为什么在大盘下跌的年份中仍会有部分基金取得正收益的原因。

如今,大型基金公司对于中小基金公司的“吸血效应”越来越严重,除了投研能力的因素外,大型基金公司的管理资产规模大,具备较强的资金实力与完善的产品线;同时也更容易凭借自身的股东背景优势,拥有较强的渠道和产品营销能力。客户流失严重、发展空间被挤压正是如今大多数中小基金公司面临的问题。

公募基金是以专业立身的行业,对于中小规模公司而言,要想长久奔跑下去,就要打造有竞争力的投研体系,多维度提升投研核心能力,才能在强者横林中打造立身之本。

在弘毅远方的官网介绍中,“弘毅”两字语出《论语·泰伯》“士不可以不弘毅,任重而道远”。意为有抱负的人不可以不志向远大,意志坚强,因为他肩负着重大的使命,路途又很遥远。

只是如今公募行业马太效应加剧,迷你基加速出清常态化,基金公司持续“跑马圈地”,而弘毅远方基金却在不断失去自己的“地”,又无足以支撑自身的特色及优势,如何在一众基金公司中脱颖而出?又有何远方? $弘毅远方国企转型升级混合A(OTCFUND|006369)$ $弘毅远方港股通智选领航混合A(OTCFUND|011157)$ $弘毅远方港股通智选领航混合C(OTCFUND|011158)$

本文作者可以追加内容哦 !