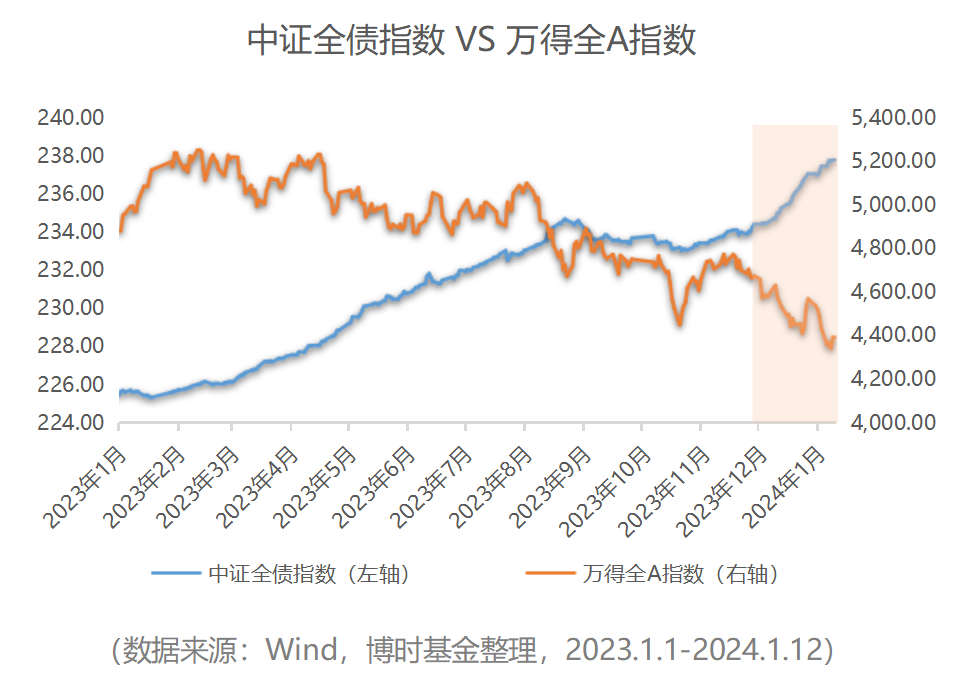

2024开年以来,股市磨底不断,而债市却风景独好。1月9日,十年期国债收益率罕见跌破2.5%的关键点位,国债期货集体上涨,红火的行情也带来了债市交易的拥挤。

回溯起来,本轮债市行情从去年11月末就有苗头。彼时市场预期偏向谨慎,对经济数据展示出的基本面持观望态度,A股开始调整。但货币政策还保持宽松,在“股债跷跷板”效应下,债市的相对吸引力更加凸显,行情持续到了现在。

为何关注2.5%的点位?

回顾历史,十年期国债收益率呈现出波动下行的走势,“顶”逐级下探,但“底”始终有支撑。2010年以来,十年期国债利率极少跌破2.5%这一关键点位。仅有一次是在2020年4月,当时受疫情影响,央行为支持实体经济,采取了更加宽松的货币政策。

而时隔近四年,10年期国债收益率再度逼近2.5%的点位,这说明当前市场对于政策宽松的预期再度达到了峰值。

跌破2.5%的原因?

作为衡量着各类资产收益率的锚,10年期国债利率本轮下行,背后主要受到两个因素推动。

01降息预期弥漫

前期银行存款利率先一步下行,已为降息提供一定空间。而当前经济修复动能始终偏弱,需求仍显不足,则提示降息存在一定的必要性。因此市场对于年初降准降息的预期也较为集中,推动了长端利率的下行。

02风险偏好降低

开年以来权益市场出现调整,悲观情绪进一步演绎,资金风险偏好降低,切向具有防御属性的高股息板块。与此同时,“股债跷跷板”效应下,资金配债需求也随之提高,带来近期债市交易的繁荣。

当前位置该如何操作?

目前债券市场在经过一轮行情后,已经一定程度上计入了市场对于降息降准的预期,而这恰恰也是当前需要提示注意的风险。由于市场预期较为一致,一旦利好兑现,或者时点推后,都有可能带来市场的分歧和波动。

在短期债市较热的情况下,投资节奏上需要保持谨慎。而另一方面,面对偏冷的权益市场,相反可以做些逆向布局,积累低位筹码。

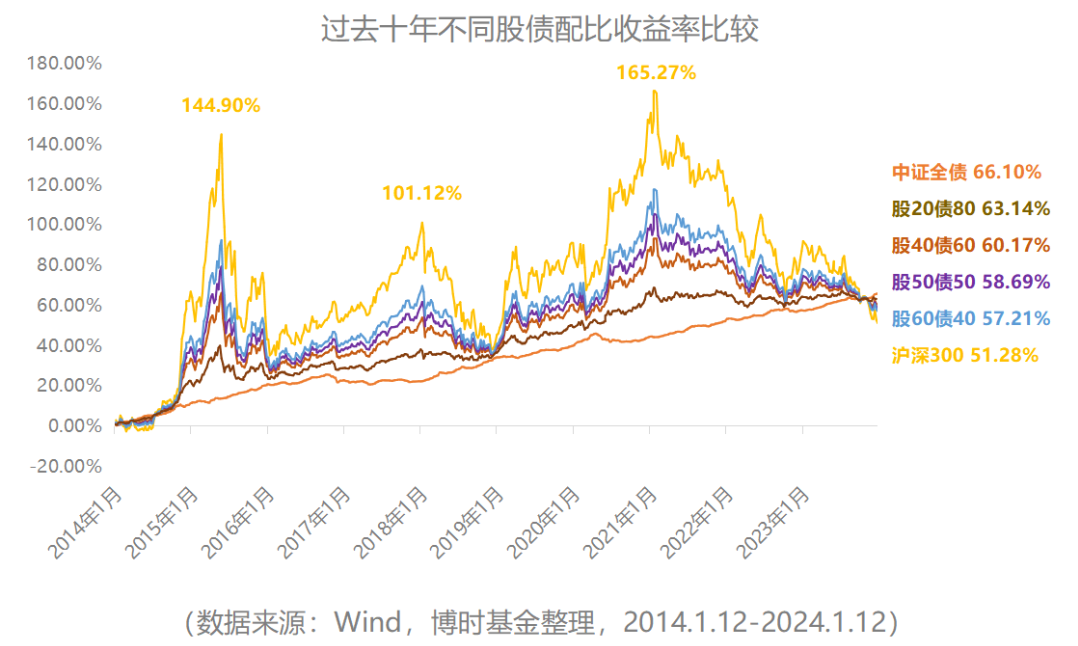

从过去十年维度看

权益资产虽然波动更大,但短期上攻动力也更足。对于具备一定风险承受能力的投资者而言,如果能按照前期制定的止盈目标严格落实投资纪律,还是有机会博取更高收益。

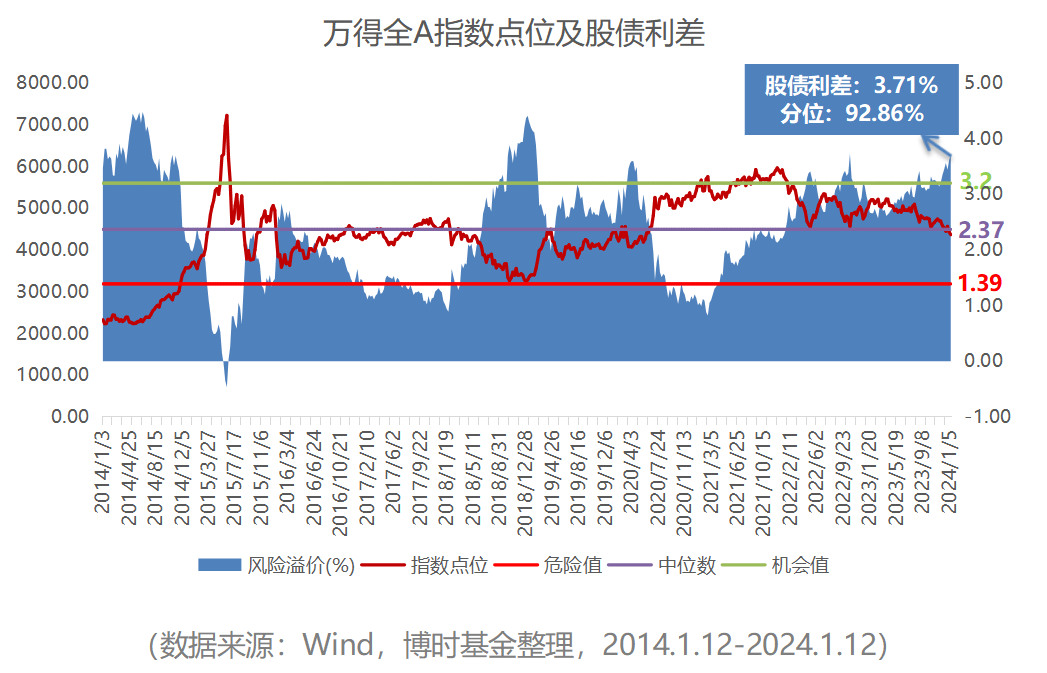

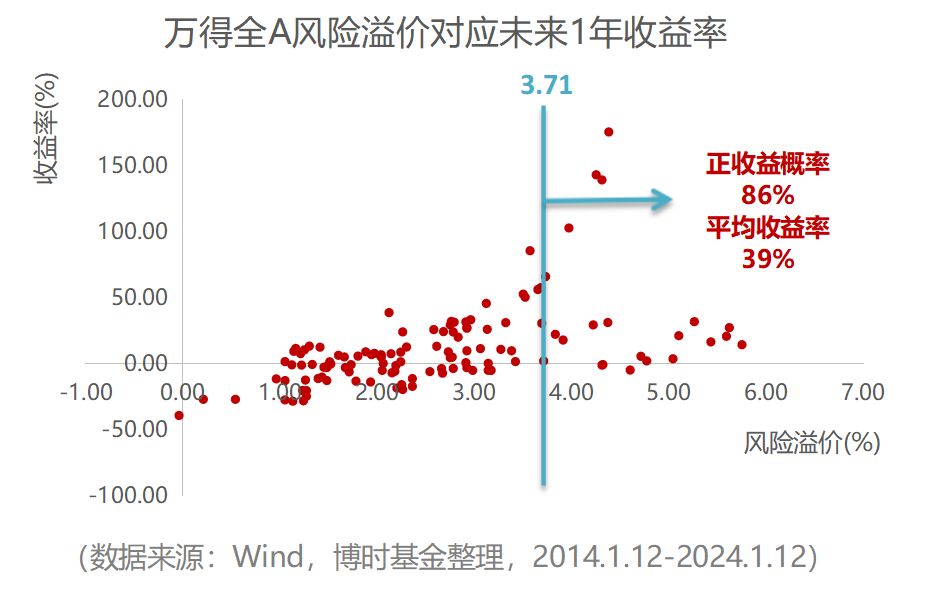

而A股经过前期调整,已经具备一定的性价比。目前万得全A指数的股债利差为3.71%,处于历史十年92.86%的高分位,逼近22年10月底时的3.73%。

而参考历史经验,过去十年在当前股债利差水平及以上位置入场,未来一年投资胜率达到86%以上。

总的来看,短期债市交易拥挤,需要保持谨慎。但有票息收益作为打底,债券资产始终具备长期向上的趋势,波动也远小于股票市场,在资产配置组合中仍然具备长期价值。在权益市场具备一定性价比的基础上,可以根据自身的风险承受能力,灵活调整两类资产仓位。

#胡锡进:股市早晚肯定会起来的#

$博时富瑞纯债债券C(OTCFUND|008106)$$博时四月享120天持有期债券A(OTCFUND|015746)$$博时信用债纯债债券A(OTCFUND|050027)$

风险提示:投资有风险,投资需谨慎。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。【基金管理人/基金销售机构】提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

本文作者可以追加内容哦 !