摘要:

1、中证2000出现小幅收跌,表现弱于大盘指数。短期来看,集中于小微盘的拥挤交易或已消化大半,或进入后段;长期来看,在经济复苏+AI、专精特新等新产业趋势形成+宽松流动性环境+政策面利好的多重因素共振下,小盘风格未来有望继续占优。底部区域可以关注 $2000ETF(SH561370)$ 等聚焦小盘的高弹性宽基ETF的投资机会。

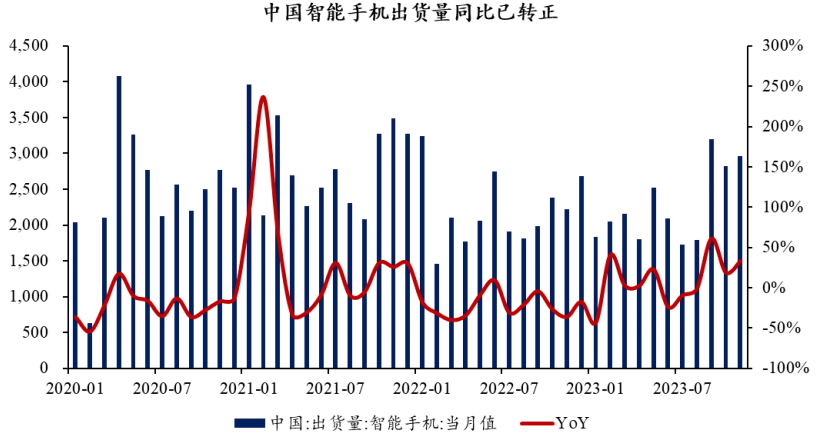

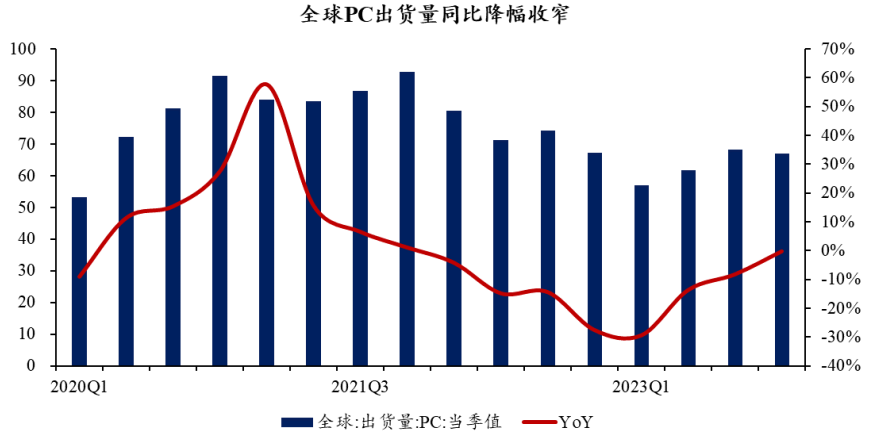

2、消电ETF(561310)1月17日收跌1.55%,展望后市,行业24年或温和复苏,叠加AI落地带来的投资机会。就细分产品来看,智能手机方面,中国市场自去年9月以来出货量同比转正。截至11月,23年已累计出货近2.5亿台,同比增长5%;PC方面,23年内全球出货量同比降幅不断收窄,至Q4单季已基本与22年持平。AI方面,上周的CES大会上发布了一系列生成式AI的应用产品,据Canalys预测,兼容AI的PC有望在2025年渗透率达到37%,2027年AIPC约占所有PC出货量的60%。

3、1月17日 $机械ETF(SH516960)$ 收涨1.79%,24年行业或有结构性机会,叠加指数当前低估值,具有较高安全边际。宏观方面,12月制造业PMI环比降0.4ppt,为连续第三个月下降,其中新订单PMI环比降0.7ppt,反映周期需求疲软。库存方面,中金公司认为当前已进入被动去库存阶段,预计今年或逐步进入库存周期拐点。在宏观弱复苏下,机械行业可能迎来结构性行情。

正文:

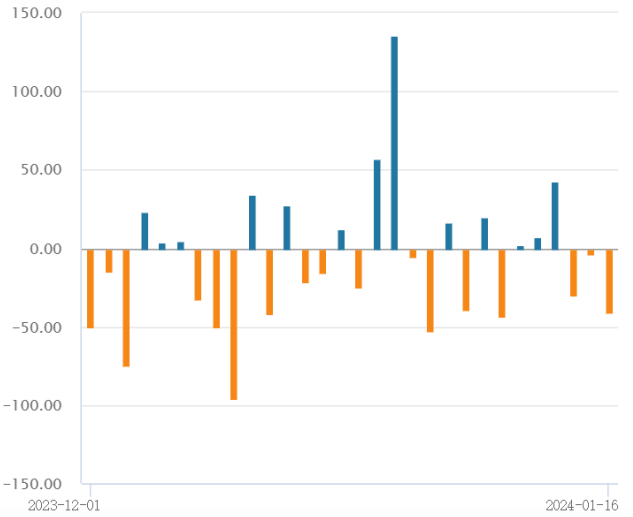

1月17日,大盘早间震荡后下午盘波动加大,多空双方厮杀激烈,北证50全线爆发。盘面上,三大指数午后开盘后一度跳水齐创新低,沪指创2020年5月以来低点后市场自发反弹,证券、光伏带头冲锋,指数层面短暂震荡后集体收红,权重股相对表现更优。全天个股仍涨少跌多,沪指在底部区域连续拉扯收红K后酝酿更高级别反弹。截至收盘,上证指数涨0.27%报2893.99点,深证成指涨0.31%,创业板指涨0.38%,北证50大涨5.3%,万得微盘股指数跌0.7%,万得全A、万得双创涨跌不一。A股全天成交6975.6亿元,环比略增;北向资金净卖出41亿元。

来源:wind

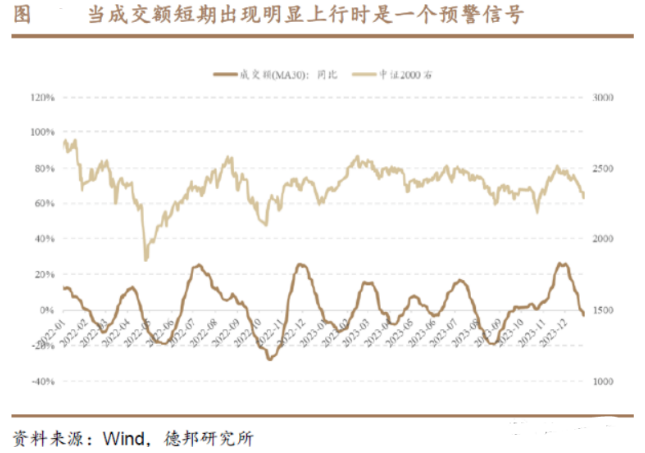

1月17日中证2000出现小幅收跌0.54%,表现弱于大盘指数,短期来看,小微盘交易拥挤还在消化中,或进入后段;长期来看在经济复苏+AI、专精特新等新产业趋势形成+宽松流动性环境+政策面利好的多重因素共振下,小盘风格未来有望继续占优。中证2000的成交额在2019-2021年大幅上行,2022年以后成交额逐渐稳定,上行有所放缓。当成交额中枢逐渐稳定时,可以观察其短时间内边际上的变化。

德邦证券指出,“中证2000的上涨往往伴随着成交额的上行,计算30日移动平均成交额,并且计算其同比增速,20%以上往往会是该指标的高点,当成交额短时间内出现明显上行时也是一个小盘股的预警信号。”从当前拥挤度来看,中证2000已经从前期的高点回落到较安全的边际。

中证2000的成分股总市值主要集中在100亿元以下,总市值均值不足50亿元。总市值小于50亿的成分股数量占比超六成,对比国证2000指数,其总市值小于50亿的成分股数量占比约3成。中证2000呈现出明显的小微盘特征,对短债利率和市场情绪或更为敏感。当前市场估值低位,虽然短期因经济数据偏弱,市场情绪不高,可能有一段时间的底部震荡。但预计1月经济政策将继续集中加码,各类资金行为的跨年效应将更加明显,海外加息基本见顶、流动性趋松,超跌后也有望触底回暖,底部区域可以关注2000ETF(561370)等聚焦小盘的高弹性宽基ETF的投资机会。

消电ETF(561310)1月17日收跌1.55%,展望后市,行业今年或温和复苏,叠加AI落地带来的投资机会。

来源:wind

就细分产品来看,智能手机方面,中国市场自23年9月以来出货量同比转正。截至23年11月,全国累计出货近2.5亿台,同比增长5%。根据Counterpoint Research统计,去年“双十一”全国智能手机销量同比增长也在5%左右,其中华为同比增66%,小米同比增37%,苹果同比降3%。此外,受到全球需求低迷影响,去年上半年中国生产手机出口量同比持续下降,但Q3手机出口量同比增速回正。

来源:wind

PC方面,23年内全球出货量同比降幅不断收窄,至Q4单季已基本与22年持平。展望2024年,在终端完成库存出清背景下,随着Windows11更新带动PC升级换代及AIPC的陆续发布,Canalys预计2024年全球PC出货量有望同比增长8%至2.67亿台。

来源:wind

AI方面,上周的CES大会上发布了一系列生成式AI的应用产品,包括高通的骁龙XR2+平台、数字底盘概念车,联想的Yoga、ThinkBook、ThinkPad等品牌的AIPC创新成果,三星的Ballie机器人(创意投影仪)等。据Canalys预测,兼容AI的PC有望在2025年渗透率达到37%,2027年AIPC约占所有PC出货量的60%。

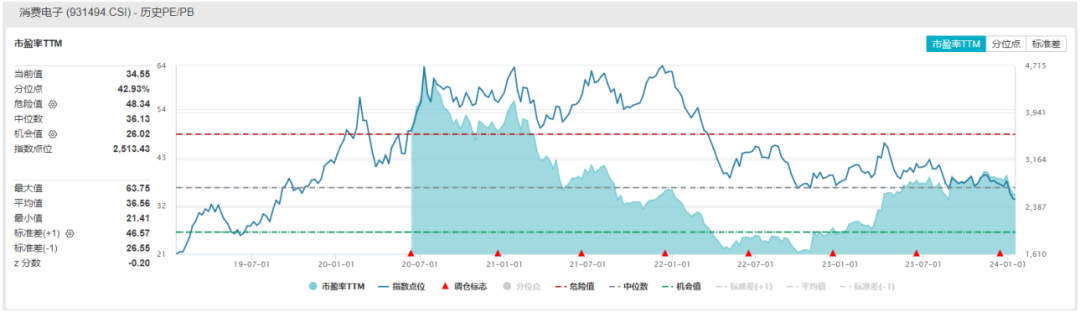

估值方面,中证消费电子主题指数当前的市盈率(TTM)是34.55x,位于上市以来42.93%,具有一定的安全边际。感兴趣的投资者可继续关注消电ETF(561310)未来的投资机会。

来源:wind

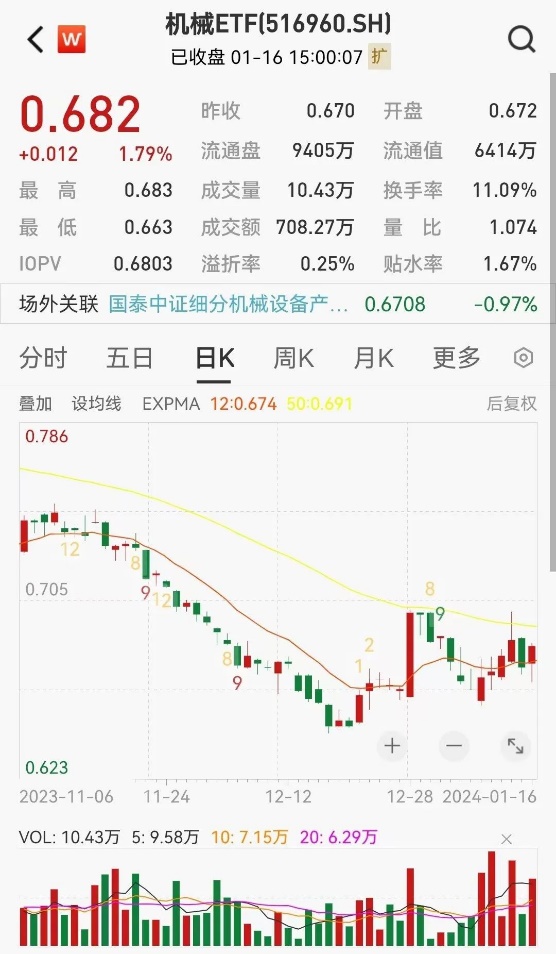

1月17日机械ETF(516960)收涨1.79%,24年行业或有结构性机会,叠加指数当前低估值,具有较高安全边际。

来源:wind

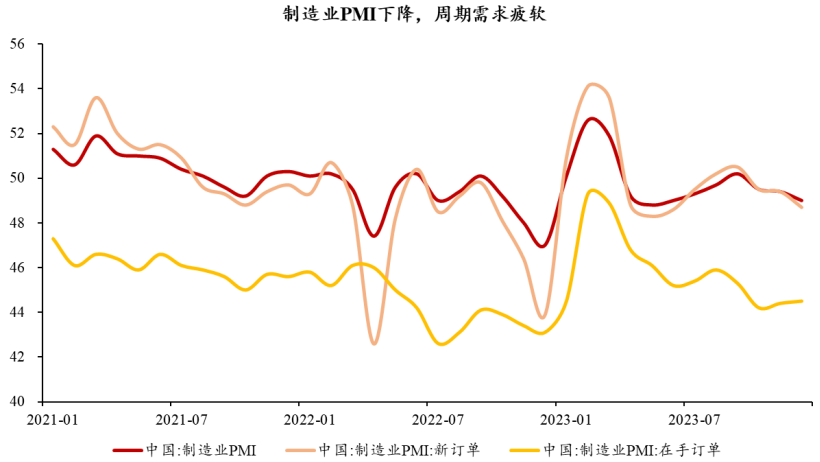

宏观方面,12月制造业PMI环比降0.4ppt,为连续第三个月下降,其中新订单PMI环比降0.7ppt,反映周期需求疲软。据中金公司调研,23Q4以来机床、刀具、机器人等公司订单需求磨底,未出现加工旺季的明显特点。

来源:wind

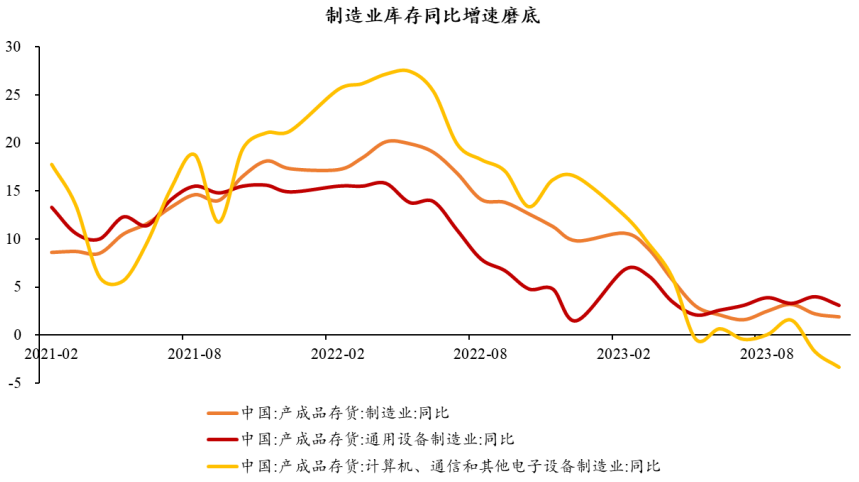

库存方面,中金公司认为当前已进入工业企业营收降速低于库存品降速阶段,即被动去库存阶段,预计今年或逐步进入库存周期拐点,机械通用和自动化板块可适当积极。从数据来看,制造业库存同比增速确实位于21年来的底部区间。

来源:wind

在宏观弱复苏下,行业可能迎来结构性行情和细分板块分化。分品类来看,光伏设备23年新签订单持续超预期,装机需求旺盛;叉车出海增长、内需回暖,叠加锂电化趋势带来竞争力提升;机床板块政策红利频出。

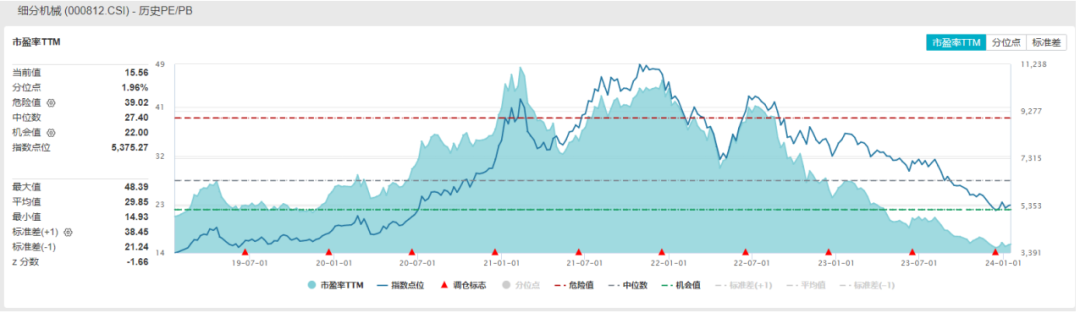

估值方面,中证细分机械设备产业主题指数当前的市盈率(TTM)为15.56%,位于5年来的1.96%分位,具有较高的安全边际。投资者可持续关注机械ETF(516960)的相关机会。

来源:wind

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

本文作者可以追加内容哦 !