(站在山脚不知道怎么办的时候,不妨站在山顶纵览全局)

2024开局,到底能配置点什么?

这是一个令人迷茫的市场。大A还在3000点之下颓废,大盘不知何时确定触底。

站在山脚不知道怎么办的时候,不妨站在山顶纵览全局。无数经济学家验证过经济的运行是有迹可循的,从宏观周期的角度去观察市场,便能够从更高维度来理解市场走向。

宏观周期与股市兴衰

相信很多小伙伴都听过经济周期相关的话题,比如“人生发财靠康波”、“企业将进入被动补库存阶段”等等。但相比行业逻辑、赛道逻辑等常常被仔细讨论的话题,对于周期大多人都是“只闻其名”。

其实是因为在过去经济繁荣扩张的阶段,我们只需要关注“哪个行业增长更快”便可以抓住财富密码,于是形成了惯性思维,淡化了宏观研究。

但在市场难寻方向的当下,摸准了经济周期的脉搏才能在大方向上“站好队”,提前应对市场的变化。

通过把握经济类似四季轮回一样经历繁荣到衰退再到繁荣的周期规律,我们便可以判断每一个阶段最有价值的大类资产,最终提高资产配置的收益率,毕竟“历史不会重演,但会惊人的相似”。

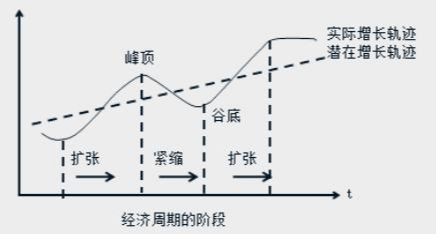

宏观周期有很多种,周期时间维度各不相同。比如时间长达50-60年与革命性技术相关的康波周期,受房地产和建筑驱动大约15-20年一轮回的库兹涅茨周期,受设备更替和资本开支的驱动的10年左右的朱格拉周期,通过判断库存变化来预期未来企业发展的基钦周期则每3-4年就要更替一次。

其中,跟中国的A股市场关联度最高的周期是基钦周期。基钦是从微观的角度去看企业生产和库存的变化,当厂商生产货品过多时,就会形成存货,从而减少生产。

如此往复,会形成2-4年的短期调整,并在这40个月中有规律的上下波动,所以基钦周期又称为库存周期。

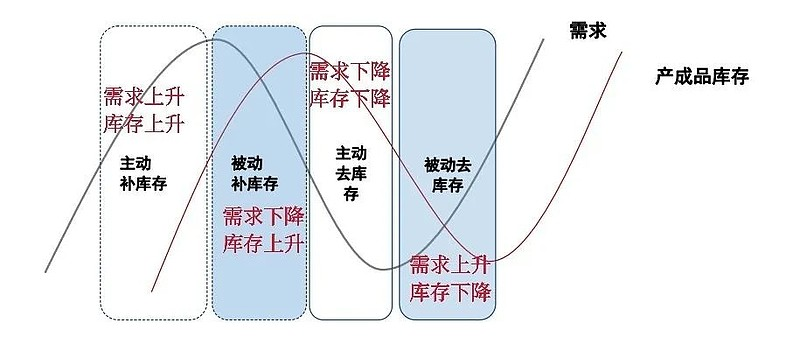

市场经济条件下库存周期的演化机制是:商品市场终端需求扩张-供不应求价格上升利润增加-企业扩大生产并增加库存-供过于求价格下跌利润缩水甚至亏损-企业压缩生产并削减库存-供不应求。

而由于库存变动一般滞后于价格和盈利预期的变化,这个时间差便可能为投资者提供提前埋伏的赚钱机会。

回顾过去的中国股市,牛熊波动基本上是可以和基钦周期的波动对应。由此来看,我们或许可以根据基钦周期来把握牛市顶部区域和熊市底部区域,追求一个模糊的正确来进行战略性的进攻和防守的切换。

那我们现在在周期的什么位置?根据招商证券在2023年11月4日发布的《洞察周期:中美库存周期到什么位置了?》中的判断来说,从时间维度来看,本轮库存周期已经走完了大半程。

从2020年8月进入主动补库存阶段开始,本轮库存周期已经持续了37个月,而从过去6轮库存周期的历史经验来看,每一轮周期的平均持续时长约为40个月。

但是库存周期运动进入到补库阶段的前提是企业同时具备补库的意愿和能力。价格的回升提振企业补库意愿,根据wind数据,本轮PPI增速在2023年6月筑底后已开始回升但仍在负数区间。

而企业盈利的改善决定了“补库”的能力,根据wind数据,工业企业利润同比在2023年3月开始筑底回升,到2023年11月录得29.5%的增速,盈利改善已在途中。

可以说,企业补库存的动力虽仍在酝酿中,但是前途是光明的,曙光就在眼前!

风格周期与周期行业

经济周期解决的是市场牛熊的基调,想要知道买什么,还得看风格周期。

我们常说的风格周期分为大盘和小盘风格、成长和价值风格,风格的轮动规律在市场的沉浮之中颇为有迹可循。

万家趋势领先拟任基金经理叶勇对从蛛丝马迹中蕴藏的投资机会有着敏锐的察觉力,他进一步发现,核心只有两种风格:一种是成长风格,另一种是资源风格。而这两种风格周期是和大宗商品的周期同频共振的,所以时间跨度往往长达十年以上!

对于风格周期的把握可以让我们在大的周期切换的时候避免踩错了大风格。在大风格中踩错一个小的行业轮动,拉长来看只是涨幅大小的区别,哪怕牛熊不择时,只要个股组合不出大问题,熬过熊市依然能够赚回来。但是大风格踩错的话,可能要面临难以挽回的损失。

在商品上行的周期,资源股在持续占优。在商品下行周期,成长股会持续占优。一种大风格会在自己所属的风格大周期中对另一种大风格构成长期压制。

举例来说,在2001-2011年就是大宗商品上行期,这十年当中,大部分时间占优的都是能源、金融、地产之类的资源股风格。

在2012年到2021年就是典型的一个商品周期下行时期。这十年当中,成长股在大部分时间是占优的。期间的两轮大牛市,前一轮是TMT,后一轮是半导体新能源,都是以成长股风格为主导的,在内在上涨逻辑上是一致的。

站在当下,资源行业经过2011年周期见顶之后,进入到了十年的下行期,到2020年基本上大部分上游的资源行业都出清了。

自2020年开始,大宗商品牛市大周期已经启动,2021年一月份煤价出现了十年以来头一次破千就是一个信号。叶勇预测,在2020-2030年间大宗商品价格可能持续运行在上行通道中。

那么掌握了市场的大风格,如何把握细分行业投资机会呢?那就不得不提周期行业了。

周期行业指的是随着经济周期盛衰大起大落的行业,如果能进行合理的资产配置,跟随趋势可以赚到很大收益。

周期性行业包括大宗原材料(如石油、有色、钢铁,煤炭等)、工程机械、交通运输、采掘、建筑材料、化工、电气设备、银行、证券、地产等。

小伙伴们可能发现了,这些周期行业几乎都是资源型行业,在2021年之前A股中都很少见到它们有持续行情,但在2022年以来石油、黄金、有色金属、等都开始市场上崭露头角。在未来十年里,这些周期行业可能会成为市场的主线。

顺应周期与行业红利

对于我们大多数投资者而言,周期是一个相对模糊的概括性的理论,指明了方向,也了解了趋势。但具体到配置上,面对此时风平浪静的市场,还是多少有点无从下手。

那么,不妨将专业的事情交给专业的人做。万家基金的叶勇便是值得的基金经理,擅长顺应宏观周期与产业周期,自上而下布局景气行业,在业界有“周期旗手”的称号。

在他的投资框架中,把握周期是第一要义。

首先是自上而下基于宏观经济周期(特别是库存周期)判断市场牛熊,然后基于大宗商品周期判断市场风格,再顺应大周期、大风格、大趋势,自上而下研判各产业所处周期阶段,最后才是综合基本面好和性价比高两个标准优选个股。

作为一位长期专注进行周期投资的经理,叶勇如今已有11年投研经验、9年投资管理经验,擅长宏观周期和大宗商品周期研究,拥有丰富的周期行业(煤炭、电力、有色、钢铁、交运、化工等)投研经验。

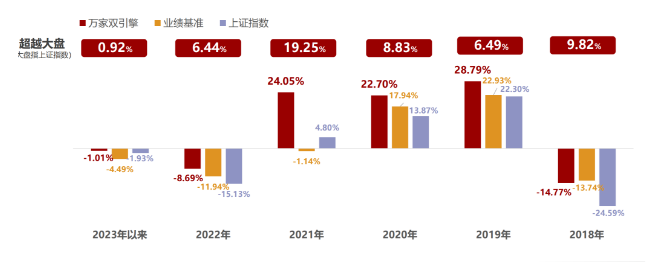

得益于对于周期的精准把握,叶勇的投资一直在向着正确的方向前进。在管产品连续已经六年创造超额收益!

万家双引擎年度业绩

数据来源:wind数据,截至2023年11月30日

根据wind数据,截至2023年11月30日,万家双引擎自2018年8月24日叶勇任职以来,每年均跑赢大盘(2018-2023),任职回报达63.70%,超额收益达48.82%!

稳定的超额收益自然在长期业绩上遥遥领先。万家双引擎近三年排名同类前10%,超越偏股混合型基金指数达36.34%!

这样的好业绩离不开叶勇对于周期的研判。2022年底,叶勇曾判断2023年大宗商品价格震荡上行概率较大,这将对股票市场风格产生较大影响,总体风格上价值股和资源股或占优。

后来市场也证实了叶勇的判断——他最为重仓的黄金板块在2023年持续上涨,迎来了高光时刻;重仓的石油板块迎来了底部反转,业绩弹性较大!

站在2024伊始,叶勇表示,周期决定方向,政策决定斜率,全年看大盘指数或总体向好,上半年或出现蓝筹价值股回追经济基本面的过程。“预期较弱,现实不坏”或构成2024年A股市场超额收益的的重要来源。

正在发行的万家趋势领先也拟由叶勇挂帅,全力以赴打造一个真正的穿越周期的产品——顺应宏观、风格和产业周期,寻找市场主线,捕捉行业拐点,结合自下而上精选个股构建投资组合,力争实现基金资产的长期稳健增值。

据了解,万家趋势领先在行业上将重点关注资源品与大盘价值,包括油气、煤炭、铁矿石、黄金、铜、铝、等能源和金属资源品细分行业,聚焦央国企标的与周期行业的共振,同时兼顾少部分优质成长股投资机会。

(市场有风险,投资需谨慎!本文不作为投资参考指导,读者需要对自己的投资负责!)

本文作者可以追加内容哦 !