A股三大指数今日(1月17日)集体重挫,截至收盘,沪指跌2.09%,创3年半新低,深成指跌2.58%,创业板指跌3%,沪深两市成交额6495亿元。两市超5000只个股下跌,北向资金全天单边净卖出130.57亿元,单日净卖出额创2022年10月以来新高。权重股走低,贵州茅台跌破1600元关口,收跌3.81%。

消费板块大幅回调,中证主要消费指数收跌2.66%,指数成份股悉数下跌。其中今世缘、重庆啤酒跌近5%,贵州茅台、山西汾酒跌近4%,大北农、泸州老窖、贝泰妮等跌幅居前。

热门ETF方面,A股规模最大的消费ETF(159928)震荡下行,收跌2.61%,创近4年新低,成交额达1.05亿元!

资金面上,消费ETF(159928)连续3天实现资金净流入,资金越跌越买,最近5日资金净流入总额超1600万元!

【监管层:2024年消费仍然会保持较好的增长】

2023年国民经济运行情况新闻发布会在京举办。数据显示,2023年社会消费品零售总额超过47万亿元,总量创历史新高;消费重新成为经济增长的主动力,2023年,最终消费支出拉动经济增长4.3个百分点,比上年提高3.1个百分点,对经济增长的贡献率是82.5%,提高了43.1个百分点,消费的基础性作用更加显著。

服务消费较快回暖也是2023年消费恢复的一大亮点,服务零售额比上年增长了20%,快于商品零售额14.2个百分点;居民人均服务性消费支出增长14.4%,占居民人均消费支出的比重达到45.2%,比上年提升2个百分点。此外,居民消费的结构升级态势持续。

对于2024年消费市场的预判,国家统计局局长表示,“支撑消费持续回升的有利条件比较多,消费仍然会保持较好的增长。”支撑2024年消费市场的因素主要有四方面,即消费潜力仍然巨大、消费基础不断巩固、消费亮点不断涌现、促消费政策持续发力等。

【中银证券:白酒进入换挡期,关注大众品需求】

从白酒的报表端来看,2023年白酒上市公司报表端实现较快增长,盈利能力继续提升。为了应对行业环境及消费趋势的变化,上市酒企纷纷加大渠道和消费者返利的力度,提升主销产品性价比,但主力产品终端价普遍承压。

从白酒的需求端来看,现阶段终端需求处于弱复苏态势,随着地产及相关行业增速放缓,经济增长驱动因素发生变化,赚快钱时代进入赚慢钱时代,同时龙头市占率达到较高水平,行业增速与上市公司增速将逐步趋同,中银证券判断白酒行业正进入换挡期。白酒消费者需求将从面子消费转向高性价比,酒企的战略及增长模式也将随着行业的变化进行调整。但是长远来看,中银证券认为大众消费将延续升级趋势,次高端的需求有望持续增加。

此外,中银证券还表示,大众品需求有望持续复苏,看好啤酒、速冻食品、低温白奶的成长空间。(1)啤酒结构升级趋势确定,随着95后、00后成为核心消费人群,个性化和高端化产品占比提升,价格中枢将持续上升。(2)中国食品的速冻化率仍然偏低,速冻食品还有较大的成长空间。(来源:中银证券《食品饮料行业2024年度策略:白酒进入换挡期,关注黄酒变革,大众品结构性亮点多》)

消费ETF(159928)跟踪中证主要消费指数(000932.SH),投资刚需、内需型消费行业上市公司,覆盖人们日常生活必须的消费品。前十大囊括白酒、乳制品、畜牧养殖、调味品行业龙头,前十大成分股权重占比近70%。

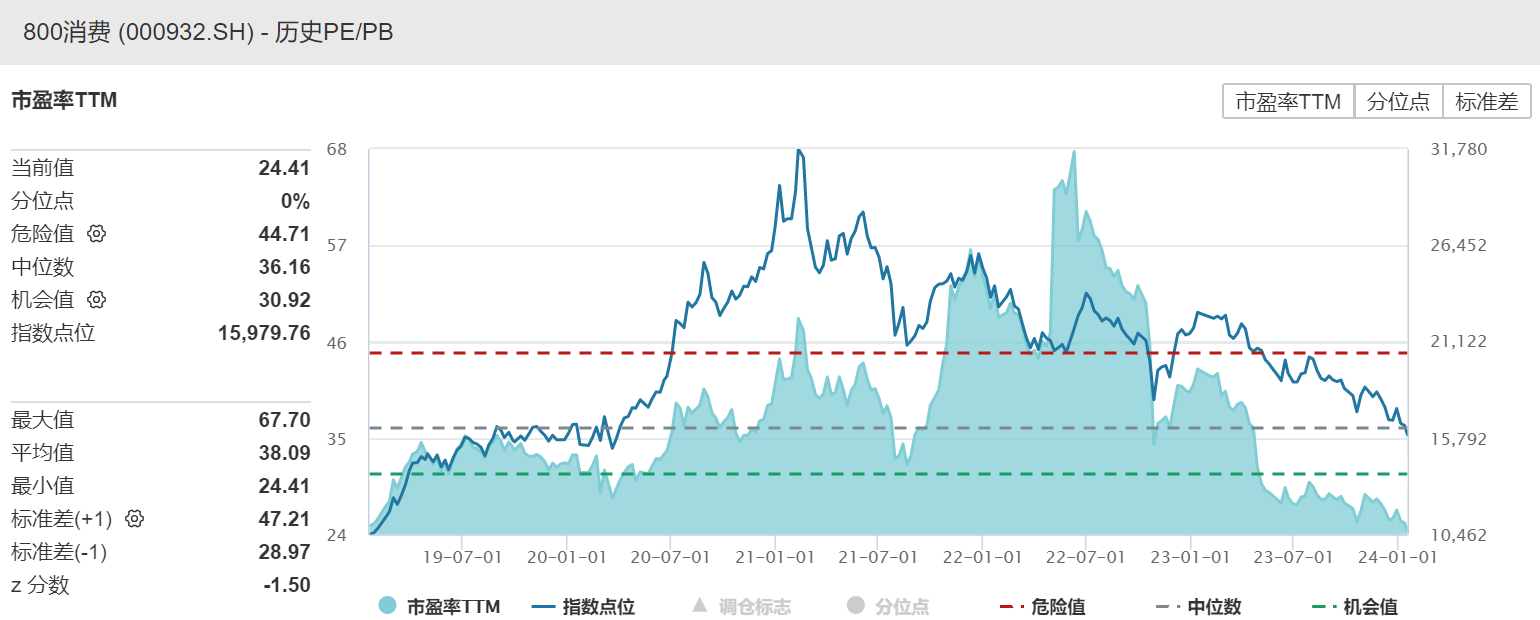

从估值角度看,当前中证主要消费指数(000932)的指数点位已调整至2020年初的水平,风险消化充分。估值方面,标的指数中最新PE-TTM值24.41倍,位于近5年0%分位数,估值已经跌至近五年最低值。

主要消费作为消费大板块中的刚需、内需属性板块,具有明显的穿越经济周期的盈利韧性,加之前期已经历了较大幅度的回调,负面预期表达较为充分。长期来看,随着收入预期加强、失业率趋于稳定的情况下,居民储蓄有望释放,居民部门杠杆率或将提升,消费增长潜力有望增强,板块2024年的投资机遇值得关注!

$消费ETF(SZ159928)$是投资主要消费板块的优质选择,是全市场规模最大、流动性最佳的消费ETF,最新规模近90亿元。(数据来源:Wind,截至2024.1.17)

$汇添富中证主要消费ETF联接A(OTCFUND|000248)$

$汇添富中证主要消费ETF联接C(OTCFUND|012857)$

风险提示:基金有风险,投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。消费ETF(159928)属于较高风险等级(R4)产品,适合经客户风险等级测评后结果为进取型(C4)及以上的投资者。请投资者关注指数化投资的风险以及集中投资于中证主要消费指数成分股的持有风险,请关注部分指数成分股权重较大、集中度较高的风险,请关注指数化投资的风险、ETF运作风险、投资特定品种的特有风险、参与转融通证券出借业务的风险等。文中提及个股仅为指数成份股客观展示列举,本文出现信息只作为参考,投资人须对任何自主决定的投资行为负责。本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议

#银发经济政策出炉,如何掘金银发经济?##A股缘何大跌?尾盘为何加速跳水?##中国人口减少208万,人口减少“祸福”并存 ##各地文旅花式揽客,旅游板块机会凸显#

本文作者可以追加内容哦 !