正值年报披露窗口期,结果上市公司出圈居然是董秘怒怼公募的戏码。昨天某新能源企业披露了年报业绩预告,结果电话会议里机构沉默震耳欲聋,然后董秘就说,去年买了三大公募的基金亏了15-20个点,去年业绩增长了15%,却像欠了他们一辈子钱一样?

有网友调侃,上市公司业绩“暴雷”公募净值大跌,公司董秘买公募基金亏损惨重,成“回旋镖”了。看了一下这公司的历史业绩,其实单从估值来看,若是一年15%的增速,肯定是维持不了高估值的,后面股价下杀也是大概率事件。

而回到基金的话题上,这位董秘其实代表了广大基民的心声,那就是这几年尤其是21年2月以来买主动权益的投资者,真的是损失惨重。

数据显示,偏股混合型基金指数21-24年里面,只有21年完整年份是正收益的(+7.68%),22年和23年分别下跌了21%和13%,今年开年更是回撤了7%。而被称为固收+基金的二级债基,虽然在去年勉强实现了正收益,但在股市较弱的22年和今年,同样逃不过亏钱的命运。

但如果买不投股市的纯债基金,无论是短债还是中长债,这几年都是妥妥的正收益,去年平均收益率在3个点以上,在今年也实现了开门红,尤其在存款利息进入2时代以后,债基不仅是资产配置的避险底仓,同时也是银行理财的较好替代。

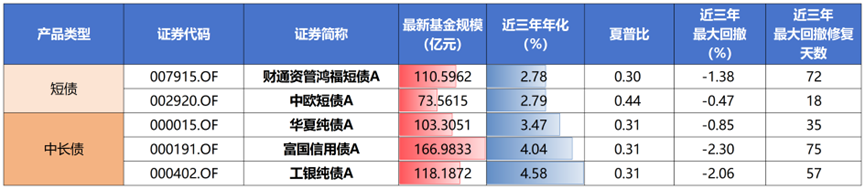

那么,债基该如何选择呢?给大家挑选了几个固收大厂的拳头产品,短债包括财通资管鸿福短债A、中欧短债A;中长债包括华夏纯债A、富国信用债A和工银纯债A。

从近三年的风险收益来看,久期偏长的工银纯债A近三年年化最高,达到了4.58%,优先推荐;其次富国信用债A年化也超过了4个点,但是最大回撤略高,达到了-2.30%,适合长期持有、拿得住的朋友;二两个短债产品年化收益率不分伯仲,但是中欧短债A的回撤控制更好,最大回撤只有-0.47%,最大回撤修复天数只有18天,短债更推荐中欧的这只。

总得来说,短债选中欧短债A,中长债选工银纯债A,当然其他家还有很多优秀的债基,欢迎大家补充。

$上证指数(SH000001)$$中欧短债债券A(OTCFUND|002920)$$工银纯债债券A(OTCFUND|000402)$#A股大逆转!“国家队”资金加快入市?#

本文作者可以追加内容哦 !