2024年开年以来,中证2000指数已跌超17%,打了投资者一个措手不及。去年10月份明明涨势还一片大好,券商也纷纷为此站台,表示在宽松流动性环境和存量资金博弈情况下,小微盘将持续体现韧性。可为何没能兑现预期?(数据来源:Wind,截至2024/1/22)

其实,市场整体情绪不佳,并非中证2000指数独自回调。1月18日,沪指破位下行盘中跌破2800点,刷新2020年4月以来新低。复盘来看,自今年开年以来到1月18日,上证50跌3.77%,沪深300跌4.56%,中证2000跌8.1%,创业板指跌8.41%,科创50跌9.83%。确实,如果从风格来看表现,大盘价值>小微盘成长>大盘成长。

大盘价值为何阶段性占优?

外围市场,近期美债收益率再次上扬,一定程度上打压了风险偏好。过去的一个月,交易员们因为各种经济数据多次笃定3月份会降息,高盛和巴克莱也纷纷将预期降息时间调整到3月份,市场已经提前演绎降息情绪,但12月份美国零售数据高于预期,交易员们下调了对美联储3月降息的押注,美联储降息前景再次修正。

大盘风格能否迎来反转?

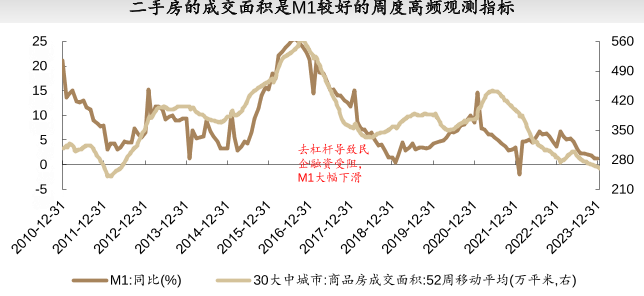

二手房成交面积作为M1的高频跟踪指标。二手房成交面积上升,意味着居民部门的资产负债表开始扩张,这通常也能作为宏观经济景气程度的表征,故其与M1变化相辅相成。通过德邦证券在1月大类资产配置报告中的回测可以看到,二手房成交面积依旧处于阶段性低点。

(图表来源:德邦证券)

2023年GDP增速虽然基本符合预期,但价格拖累2023年出口下行,消费寒潮影响下社零低于预期,M1和二手房成交面积无明显上行,种种指标显示基本面对强宏观的大盘风格没有明显助力。此外,从M1来看,只要其未能趋势性掉头,小盘风格则仍处于占优阶段。

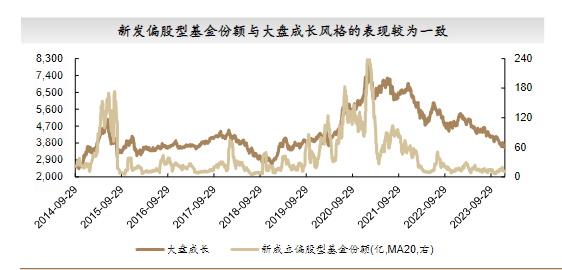

此外,资金面依旧利于小盘成长风格的活跃。站在当下,新发基金尚未能扭转颓势,北上资金的买入也不似之前坚定。

(图表来源:德邦证券)

所以,在库存周期偏弱,增量资金不足,主题轮动频繁的当下,此时难言小盘行情一定会结束,市场风格会发生反转。反而,中证2000指数的拥挤度已经从前期的高点回落到较安全的边际。

据平安证券统计,2010-2023年期间,A股春季躁动行情兑现率较高,且行情多在1月启动但2月平均收益更好,平均持续时长约65天。从风格特征来说,整体上小盘优于大盘;2014年以前,周期/金融为主的传统板块占优,2014年以后,成长和消费的机会逐渐增加。

更适合中证2000指数的投资方式

中证2000指数具有高波动高成长的特性,投资者可以考虑通过网格交易的形式进行布局。网格交易法把价格的变化和仓位的控制很好的结合到了一起,简单又实用,在震荡行情中尤为突出,能很好的做到高抛低吸,赚取价差。

相关产品:

场内ETF:中证2000ETF华夏(562660)

场外联接基金:华夏中证2000ETF联接基金(A:019891;C:019892)

$华夏中证2000ETF发起式联接A(OTCFUND|019891)$

$华夏中证2000ETF发起式联接C(OTCFUND|019892)$

$中证2000ETF华夏(SH562660)$

#距2700点仅一步之遥,A股底部在哪?#

#“国家队”出手了?神秘资金再度抄底#

本文作者可以追加内容哦 !