$国富招瑞优选股票A(OTCFUND|019079)$$国富招瑞优选股票C(OTCFUND|019080)$

开年以来大A的表现确实有点麻,去各大基金评论区看看,可以发现多头已经快要无了。

不过,所谓“否极泰来”,往往就是在多头被锤到快发不出声的时候,就真的触到底了。

其实大A不至于这么糟,不仅国内公募等机构投资者明确看多,前几天几家外资巨头也发声了。

比如说高盛就发了篇研报,预计A股上市公司今年净利润整体增长10%,并估算MSCI中国指数今年涨幅为17%,沪深300指数为19%。

瑞银则公开表示,MSCI中国指数PE目前只有8倍左右,太低了,预计今年会有15%的上涨空间。

对于目前市场处于相对低位,大家基本上是有共识的。但是,关键问题在于:有的人认为很快就会反弹,有的人认为还要经过一段时间的磨底,甚至最悲观的一些人认为可能要跌到2500点。

看着前些年抄中概、新能源的下场,很多朋友就心里打鼓了:万一市场继续不好,抄在半山腰上了,咋办?

没有人能完全准确预判市场。但在很明显的底部区域,我们不妨更大胆一点加子弹,选择一些不仅仅是牛市里面比大盘涨的多,更要紧的是在熊市里不能回撤太厉害的基金,也就是选“超额收益始终稳定”的基金。

在这样的背景下,我觉得,国海富兰克林基金的王晓宁,就比较符合这个标准。

涨得多,调整少,超额稳定

王晓宁,现任国海富兰克林基金研究分析部总经理,具有20年证券从业年限,10年公募基金管理经验。

这10年公募基金管理经验,主要管理的是国富策略回报。这只产品最近5年的表现如下:

2019-2023年,王晓宁的代表作国富策略回报收益率95.09%,同期沪深300指数涨跌幅为13.97%,业绩比较基准涨跌幅为13.06%,国富策略回报跑赢指数和基准都超过80%,长期业绩可谓优秀。

分季度来看,截至2023Q4的18个季度中,国富策略回报有16个季度跑赢沪深300指数,胜率高达88.89%,916只同类基金中只有3只可以达到这一胜率水平(晨星大盘成长型基金)。

而如果对照业绩比较基准的表现,如下图所示,在2022年之后大盘表现偏弱时,王晓宁的业绩回撤也并不大。整体来看,上涨阶段明显比基准强得多,调整阶段回撤也并不高。

风格:研究精选、行业均衡

王晓宁的投资体系是比较稳健的。

由于长期担任研究部负责人的职责,深度参与一线研究工作,王晓宁的投资能力圈比较大,除传统的消费、医药、新能源、电子外,他也有能力挖掘油气、化工、电力、有色金属等冷门行业的优质个股。

从持仓来看,前10大重仓股经常出现一些冷门品种,为基金净值作出了较好的正向贡献。

总体而言,由于王晓宁作为研究总监长期在一线与各行业研究员密切交流,在研究团队支持下他的能力圈会更广一些,且没有对行业的主观好恶,不超配少数几个特定行业,注重组合中的行业相对宽基指数的均衡,适当规避研究能力弱势的行业,因而在抱团风格回撤阶段,能够有效规避风险,业绩稳定性会更强。

在选股方面,他以估值作为风控指标,关注个股安全边际,着重研究企业的商业模式和竞争力,充分考察行业景气度变化,力争获取行业内。

经历过近年来的快速轮动行情后,市场发现,大部分投资者甚至机构投资者都不具备稳定的轮动能力。板块轮动越快,轮动型基金经理越容易犯错,反而是王晓宁这样的均衡、稳健型基金,适应能力较强,超额收益比较突出。

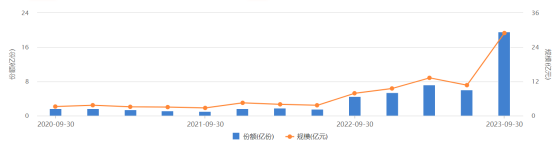

这只基金也被越来越多机构“聪明钱”看到,总规模得以迅速增长。从定期报告披露的数据看,到2023年三季度末规模已近29亿,2023年中报披露的机构客户占比超过90%。

王晓宁目前正在发行一只新基金——国富招瑞优选股票型证券投资基金(A类 019079,C类019080),王晓宁在这只基金上的投资思路与国富策略回报近似,是我们认为目前正在新发的基金中非常具有竞争力的一只。

现在是好时机吗?

2023年的行情之所以低迷,主要原因还是在于复苏不强加上美国加息冲击。上半年市场对复苏的预期放得有些太高了,涨幅比较大,下半年很多数据都未能证实这种预期,因而调整就比较剧烈。

现在市场只是被去年的情况打击了信心,情绪特别消极,但其实基本面并没有这么差。

经济市场展望我们不如基金经理专业,在此贴上王晓宁对于2024年市场和投资主线的观点,供大家参考:

如何看待2024年市场行情?

王晓宁:展望2024年,第一个核心关键词是:修复。首先是海外库存周期回升对中国出口的修复作用,特别是在利率环境重回下降通道后;另一方面,海外供应链重构的大背景下,大量资金进入到海外产能的建设中,最终仍需要中国制造业去满足由此带来的基建、设备等需求。其次是国内地产市场因城施策、城中村改造、保障房建设等多重力量作用下,对经济的影响或将减小,特别是保障房建设对经济的影响需要进一步观察。最后是财政政策呈现出更积极的特征,预计将通过新一轮化债和增发万亿国债来适度扩张财政空间。总体来看,出口恢复和地产触底,将成为推动中国经济增长正常化的主要动力。随着这些驱动力的恢复,消费市场作为宏观经济的结果,也有望回暖,2024年中国经济有望迈向更为平稳和持续的增长阶段。

微观方面,企业盈利整体走向修复也是一个大概率趋势。企业盈利增速同步于PPI周期,短期内同步于库存周期。国内外库存周期的共振,是驱动PPI上行的主要原因。叠加基数偏低,同比效应更加显著。客观数据来看,自2023年下半年以来,多数行业已经出现弱补库特征,2024年这种趋势有望继续。

在出口修复和地产触底的背景下,宏观经济指向了复苏周期。流动性方面,2024年随着美联储降息有望开启,欧元区可能会在年中启动降息,全球流动性将由紧转松,而国内流动性预计将保持合理充裕。整体流动有望性继续保持宽松,风险比较去年或将明显降低。从上市公司盈利和无风险利率角度分析,两者的趋势均指向了A股大概率将出现触底和修复。

2024年的投资主线会是什么?

王晓宁:我们刚刚提到修复,那么修复的线索,宏观来看集中在海外制造业活动恢复,为中国需求恢复创造了空间;产业来看,集中在AI带来的产业革命,将会创造众多的软硬件需求。整体来看,2024年的市场将是休养生息后逐步勃发生机的一年,出口、红利、AI将是主要的投资关键词。

国富招瑞会如何挖掘投资机会?

王晓宁:国富招瑞作为一只股票型基金,股票仓位为80%-95%。具体投资方向上,新产品并非押注某一两个行业,而是全行业广覆盖,在基于深度研究的基础上,规避弱势行业,并多元捕捉各行业高质地高成长标的,力求稳中进取增厚收益。

细分来看:在深度价值方向,更多关注公用事业和高分红的资源股;周期方向,关注全球定价的资源品价格(铜、油、煤、金);消费方向,以困境反转为主,没有明确景气;医药方向,关注创新药和器械、减肥和血制品;制造方向,关注油气、造船、军工、风电和逆变器;TMT方向,关注泛AI硬件、算力、国产替代半导体。

本文作者可以追加内容哦 !