隔夜,美股三大指数收盘涨跌不一,道指跌0.26%,纳指涨0.36%,标普500指数涨0.08%再创新高。美股创新药板块,纳斯达克生物科技指数(NBI)三连阳后迎来回调,收跌1.06%。

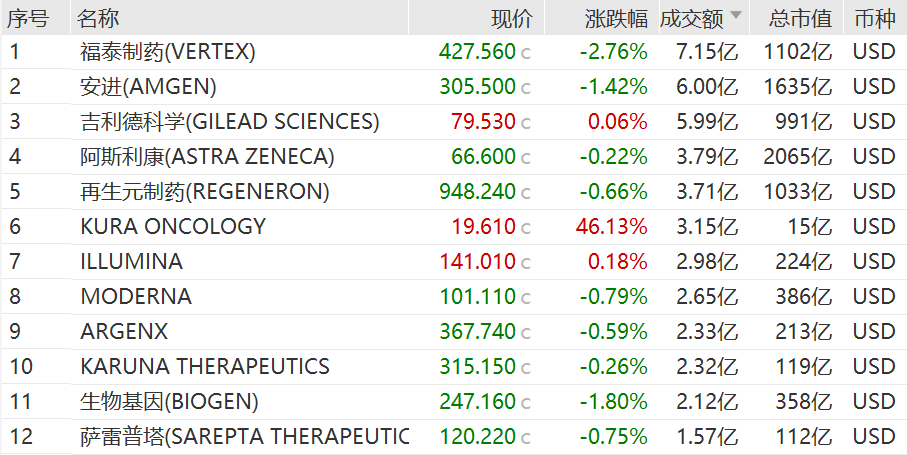

纳斯达克生物科技指数(NBI)成分股方面,肿瘤药公司Kura Oncology宣布增发1.5亿美金的股票,隔夜股价大涨46%,吉利德科学、因美纳(illumina)微涨;跌幅方面,福泰制药跌超2%,安进(Amgen)、生物基因跌超1%,阿斯利康、再生元制药、莫德纳(Moderna)、Argenx、Karuna Therapeutics、萨雷普塔微跌。

【纳指生物科技指数成分股1.24行情】

1月25日,全市场唯一跟踪NBI的纳指生物科技ETF(513290)开盘不到一小时成交额突破1亿元,资金异常活跃!截至发稿,纳指生物科技ETF(513290)跌1.72%。

资金面上,纳指生物科技ETF(513290)近来持续受投资者青睐,昨日再获资金净流入3663万元,已连续7日吸金,合计超3亿元!实际上,纳指生物科技ETF(513290)近60日内,共有51日资金呈净流入,合计净流入金额超10.8亿元,净流入率高达590%!

受资金持续涌入、净值连续攀升的提振,纳指生物科技ETF(513290)基金最新规模达13.3亿元。

【海外ETF场内溢价走高,纳指生物科技ETF大受关注】

近期,不少QDII ETF溢价盘中走高,投资者热情高涨。高溢价的机制可能是当QDII额度受限,ETF折溢价套利机制受影响时,可能导致ETF场内溢价走高,即二级市场交易价格高于基金份额参考净值(IOPV)。近期不少相关ETF收到市场关注,比如表征美股创新药板块的纳指生物科技ETF(513290)就因其规模相对较大、流动性较高,近期单日成交额屡创新高。

【GDP、PCE数据即将公布,CME认为3月降息概率为41.5%】

今晚,美国市场将迎来一项重要数据,第四季度GDP成长初值将会公布;此外,明晚还将发布商务部备受关注的12月PCE物价指数。市场目前正试图判断美联储何时将开始降息,这将是今年经济和市场走势的一个关键决定因素。经济学家预计,2023年最后三个月美国经济将增长1.7%,这是自2022年第二季度下降0.6%以来的最低增速。核心PCE的普遍预测是本月增长0.2%,全年增长3%。美国银行美国经济学家Michael Gapen表示,美联储对通货膨胀率重返2%的信心应该会增加。

阿波罗首席经济学家最新观点认为,美联储3月开始降息的可能性还是存在的,尽管市场推迟了美联储开始放松政策的时间表。他的论断建立在“泰勒规则”上,泰勒规则意味着联邦基金利率目前应该将至4.5%,然而,利率却一直保持在5.25%-5.5%的高位区间。

亚特兰大联邦储备银行总裁博斯蒂克则阐述了美联储在7-9月季度之前不会降息的理由。博斯蒂克表示,当前的经济环境是“不可预测的”,而锁定利率政策的“强硬手段”将是不明智的。他警告称:“过早降息可能会引发需求激增,从而引发价格上涨压力。”

据CME“美联储观察”最新消息,美联储2月维持利率在5.25%-5.5%区间不变的概率为97.4%,降息25个基点的概率为2.6%,到3月维持利率不变的概率为58.4%,累计降息25个基点的概率为40.5%,累计降息50个基点的概率为1%。

【隔夜标普500再创新高,海外机构纷纷看好科技行业前景!】

隔夜(1.24),标普500指数再创历史新高,科技股再次成为了反弹“发动机”。

此前,瑞银集团调高了标准普尔500指数的年终目标,认为美股大盘或迎来又一个强劲的年份。策略师乔纳森•戈卢布在周二的一份报告中写道:“鉴于美联储最近的政策转向、随后利率预期的下降,以及对2024年每股收益的修正高于趋势,我们现在将这种上行情景作为我们的基本假设。今年更为温和的美联储政策支持更高的估值,并将其对标准普尔500指数2024年每股收益的预期上调10美元至235美元。他还将明年的每股收益预期上调了4美元,至250美元。”

而伴随着科技股强势反弹,机构也纷纷继续看好科技行业前景。

美银1月基金经理调查显示,超过三分之二(68%)的基金表示,他们相信美联储将是未来一年全球债券收益率的最重要驱动力。科技和生物技术公司将是利率下降的主要受益者,廉价的资本获取可能会推动大量投资于研发的创新驱动型增长型公司。

西北互惠财富管理公司首席投资组合经理斯塔基则表示,股市投资者仍在为美国经济的软着陆“定价”,“更有信心的消费者将继续进行消费,并保持经济的弹性。”

【美股创新医药迎来并购浪潮,投融资情绪高涨】

2023年末,生物医药龙头阿斯利康与国内明星CAR-T公司亘喜生物达成协议,拟以约12亿美元的总价格收购后者。早前,百时美施贵宝也宣布将以每股330.00美元现金收购Karuna Therapeutics,总股本价值为140亿美元。据国盛证券统计,2023年全球医药领域发生30亿美元以上的并购事件已有至少11起,其中4起发生在近一个月内。肿瘤ADC、神经科学、自免为交易热点领域。因此,去年也被业内认为是医药领域“并购大年”;而从目前来看,对于并购的热情已延续至2024年。

CIC灼识咨询执行董事刘立鹤对记者表示,这与经济环境的变化密切相关。“2023年底,美联储议息会议的召开对利率指引做出重大改变,宣告美国加息周期结束,未来将进入降息周期,这十分利好创新药行业发展和融资;同时,各创新药企估值都经历了一番调整,普遍有所下降,趋近合理水平,是收购的较好时机。并购是跨国药企常用的市场竞争战略,可以扩大产品线、增强研发实力和市场竞争力。” 全球市场的创新药投融资情绪得到明显改善。

【纳斯达克生物科技指数(NBI)——主流的美股创新药指数】

纳斯达克生物科技指数 (NBI)之所以成为美国主流的创新药板块代表性风向指标,主要有以下三大比较优势:

1、全球优选。纳指生物科技(NBI)不仅包含了美国的创新药生物科技公司,也基本垄断了全球的生物科技龙头,而标普生科指数选股范畴仅局限于在美国注册的上市公司,故纳指生物科技指数选股范畴更广。

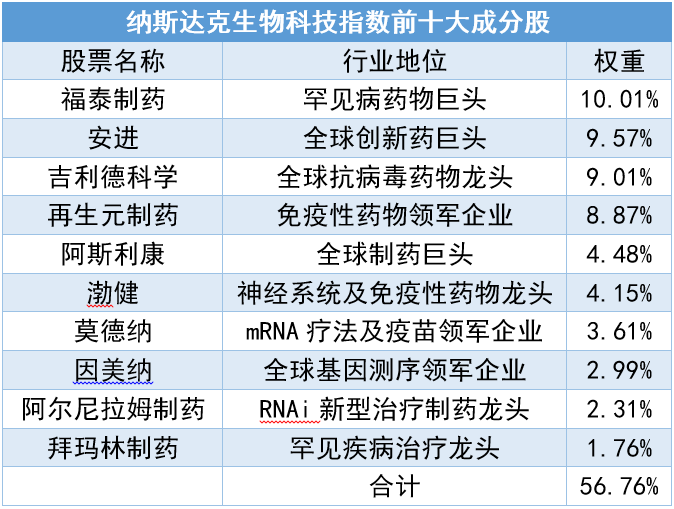

2、“大小”兼顾。纳指生物科技指数采用市值加权,前十大权重股合计占比达56.76%,均为大家耳熟能详的行业“领头羊”,享受大市值生科龙头“强者恒强”优势,同时,指数成份股多达225只,因此也兼顾中小市值“黑马”弹性。(来源NASDAQ,截至2023.12.29)

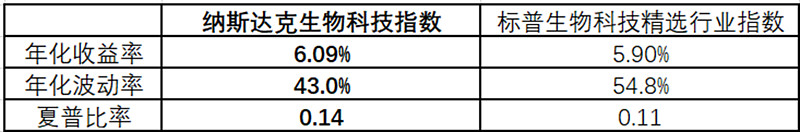

3、风险收益特征更优。纳指生物科技指数夏普比率高达0.14,是标普生科指数的1.3倍,这意味着在承担相同单位风险的情况下,纳指生物科技指数的收益特征明显更优。

EarlETF也从“五年之锚”的维度来对比了纳指生物科技和标普生物科技,相比而言,纳指生物科技走势规整,中长期向上曲度斜率更高。

公开资料显示,$纳指生物科技ETF(SH513290)$是国内唯一布局全球创新药龙头的ETF,也是创新药的行情风向标。纳指生物科技ETF(513290)跟踪复制纳斯达克生物科技指数 (NBI),是布局全球前沿创新药的高效工具。

医药是人类永恒刚需,全球医药创新不断,而创新药皇冠上的明珠,更是汇集了全球创新药龙头的纳指生物科技。习惯场外申赎或没有证券账户的投资者,可关注$汇添富纳斯达克生物科技ETF发起式联接(QDII)人民币A(OTCFUND|017894)$$汇添富纳斯达克生物科技ETF发起式联接(QDII)人民币C(OTCFUND|017895)$。此外,如果资金体量大、在一级市场有申赎需求,纳指生物科技ETF(513290)一级市场最小申赎单位已经从100万份降低到了50万份,门槛大大降低。

风险提示:基金有风险,投资需谨慎。文中个股仅作为指数成份股客观展示,不代表任何投资建议。投资人应当阅读《基金合同》等法律文件,了解基金的风险收益特征。纳指生物科技ETF(513290)属于中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。以上产品投资于境外证券市场,基金净值会因为所投资证券市场波动等因素产生波动。境外投资产品风险包括市场风险、汇率风险等。本文出现信息只作为参考,投资人须对任何自主决定的投资行为负责。本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议。

#2700点撑得住吗?A股底部在哪?##大资金逆势“抄底”宽基ETF再现#

本文作者可以追加内容哦 !