随着“真金白银的托举+清晰积极的政策表态”双管齐下,市场今日继续凝聚人心。可以想见,如果连续的赚钱效应验证市场步入强势市场,那么逆转趋势很可能会正式确立,尤其在消息面利好层出不迭的情况下。

昨天我们整合解读了“市值管理纳入中央企业负责人业绩考核”和“建设以投资者为本的资本市场”,认为新旧动能转换期的低利率环境或许正是A股市场从融资市走向投资市的根本动力,而在这个过程中重盈利定价的价值投资有望逐步回归,当前折价程度较深的部分高分红央国企或成为较为优质的投资标的,而它们估值修复的需求也进一步突出,因此无论是早前的“一利五率”、“中特估”,还是当下的市值管理考核,都是强化上市央国企可投资性、改善投资者投资体验的重要举措。(相关阅读:《央企的市值管理考核会重燃“中特估”吗?》)

某种程度上来说,大市值“中特估”板块关注度的再起,也给缺乏主线和人气的市场带来了新的护盘力量,对于制止负反馈、促进市场平稳运行有着非同小可的意义。

更加重要的是,作为本轮国企改革的重要组成部分,这意味着央国企股权回报提升有望成为补充土地财政退坡的财政新动能。而国家“钱袋子”的充裕对于经济发展的重要性不言而喻,这将直接决定“新质生产力”落地的进展甚至成效。

比如在昨天央行超预期降准释放万亿流动性之外,潘行长还提到:我国政府尤其是中央政府整体债务规模不高,货币政策在支持政府债券大规模集中发行,支持项目集中建设方面有充足空间。言下之意,一是宽财政空间大,二是宽财政能够得到宽货币的配合,而这套组合拳对信心的提振其实更甚于单一的降准降息,足见财政的重要性。

我们不妨就此展开。

政府获得收入的方式主要包括税收、产权等,其中产权收入又主要来源于土地、国有资产、国有资源等。

在过去,土地财政是地方政府筹资的重要渠道,但随着近年来城镇化进程的放缓和人口老龄化、少子化现象的出现,房地产市场供需关系发生根本性转变,致使土地财政收入持续缩减。

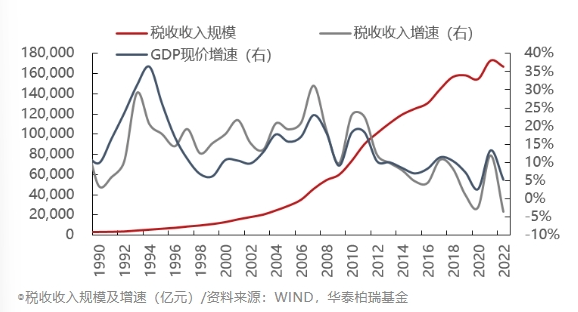

与此同时,伴随着宏观经济的周期性运行,政府主动作为减税降费退税,税收收入有所承压,地方政府尤其是部分基层政府重回“吃饭财政”。

在此背景下,亟需寻找新的财政收入增长点以填补财政资金的缺口,各界因此对产权收入中的国有资产和国有资源寄予厚望,这也就是“股权财政”近年来越来越多被提到的根本原因。

客观来说,无论是收入体量,还是对经济的拉动作用,股权财政在短期内可能都是无法完全取代土地财政的;但如果考虑发挥国有资本的引领和放大功能、吸引更多社会资金进入高新产业,从而更新税基,那么股权财政的意义就不仅限于央国企的利润上缴。

栽下梧桐树,引得凤凰来。从这个角度而言,国资委“下一步将以央企产业焕新和未来产业启航为抓手,加快在战略性新兴产业收入和增加值占比上取得关键进展”的表态未尝不是在强调国有企业的示范性作用。

也因此,在央国企估值重构的过程中推动央国企提升现金分红比例,或也将帮助改善A股上市公司长期以来“重融资轻回报”的问题,让权益市场这个“蓄水池”真正实现动态的收支平衡,真正“以投资者为本”。

如果一切成立,那么A股红利策略的有效性有望进一步增强,选股池的扩大(供给端的改善)甚至有可能增强现行红利策略的成长性,赋予红利指数们更强的进攻能力。

回到吹响央国企集结号的当下,则仍然强调,国企改革方兴未艾,央国企价值重塑持续进行,而股息率或是央国企择优一个简单有效的因子,红利型央国企有望成为一条重要且清晰的投资思路。

$央企红利ETF(SH561580)$

$华泰柏瑞中证中央企业红利ETF发起式联接C(OTCFUND|020467)$

$华泰柏瑞上证红利ETF联接C(OTCFUND|012762)$

#牛市旗手大涨,这次不一样?#

本文作者可以追加内容哦 !