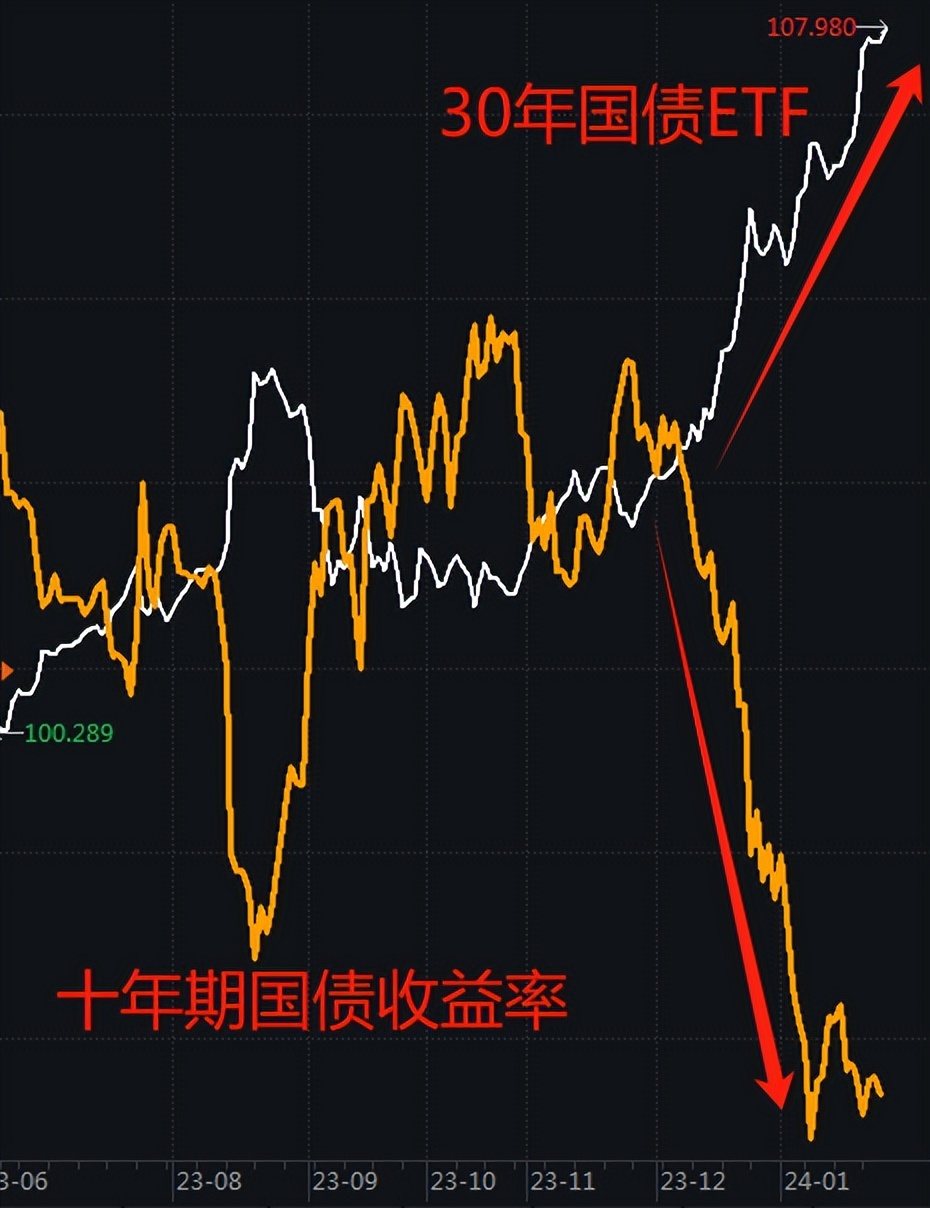

今天放这张图特别应景,

要说的是“30年期国债ETF”。

太能打了,去年11月以来,不到3个月就涨了5.67%,年化收益超过20%。

再和其他债基(除去那些异常收益的)比较下,算是见识到了什么叫遥遥领先~

01

30年期国债ETF为什么这么彪呢?

两个原因,

1)债券牛市

这个之前说过,十年期国债收益率从2.7%跌到了2.49%,这是时隔3年多再次跌破2.5%。

而市场预期也很乐观,认为在经济尚未恢复的情况下,资金面有望继续宽松,甚至不排除降息降准的可能。

国债价格和利率成反比,所以我们看到,在收益率持续下行的背景下,30年期国债ETF走出了一轮小牛市。

2)久期越长的债券(债基),牛市中涨幅越大

“久期”是一个专业名词,官方解释是“债权人未来收回全部本金和利息的加权平均时间”。

不一定准确,但我们可以近似的把它理解为债券距离到期时间还有多久。

比如30年期国债,距离到期还有30年,近似的认为久期就是30年。

同理,10年期国债的久期,也可以近似的认为是10年。

我们买的债基,持有一揽子债券,就算这些债券的平均到期时间,也能得到一个久期数值。

关于久期,我们要记住的一点就是:久期越长的债券(债基),牛市中涨幅越大。

这个也很好理解,

债券收益率的高低反映的是背后承担风险的大小。

这个风险,既和发债主体的基本面有关,也和债券到期时间有关。一般来说,长期债券的收益率是要高于短期债券的。

现在发生了一件事,降息了,你说是对短期债券影响大呢?还是对长期债券影响大呢?

短期债券,比如明天到期,对降息这件事基本就忽略了。

长期债券,比如30年后才到期。长达30年啊,这里面就有各种可能性了,比如会不会一直降息下去?担心多了,波动就大了。

比如我们看这次牛市中的表现,

2023年11月以来,

2年期国债期货,涨了0.21%;

5年期国债期货,涨了0.91%;

10年期国债期货,涨了1.54%;

30年期国债期货,涨了5.44%。

久期越长的债券,牛市中涨幅越大。

所以,理解30年期国债ETF为啥这么彪了吧?

债券牛市+长久期,底层资产就涨了5.44%,那30年期国债ETF可不要飚一把嘛~

02

然后,自然而然的会引出另一个问题:

“30年期国债ETF值得托付吗?”

这里的“托付”,我理解是“值不值得长期持有,是不是比主动债基表现更好?”

答案是不值得。

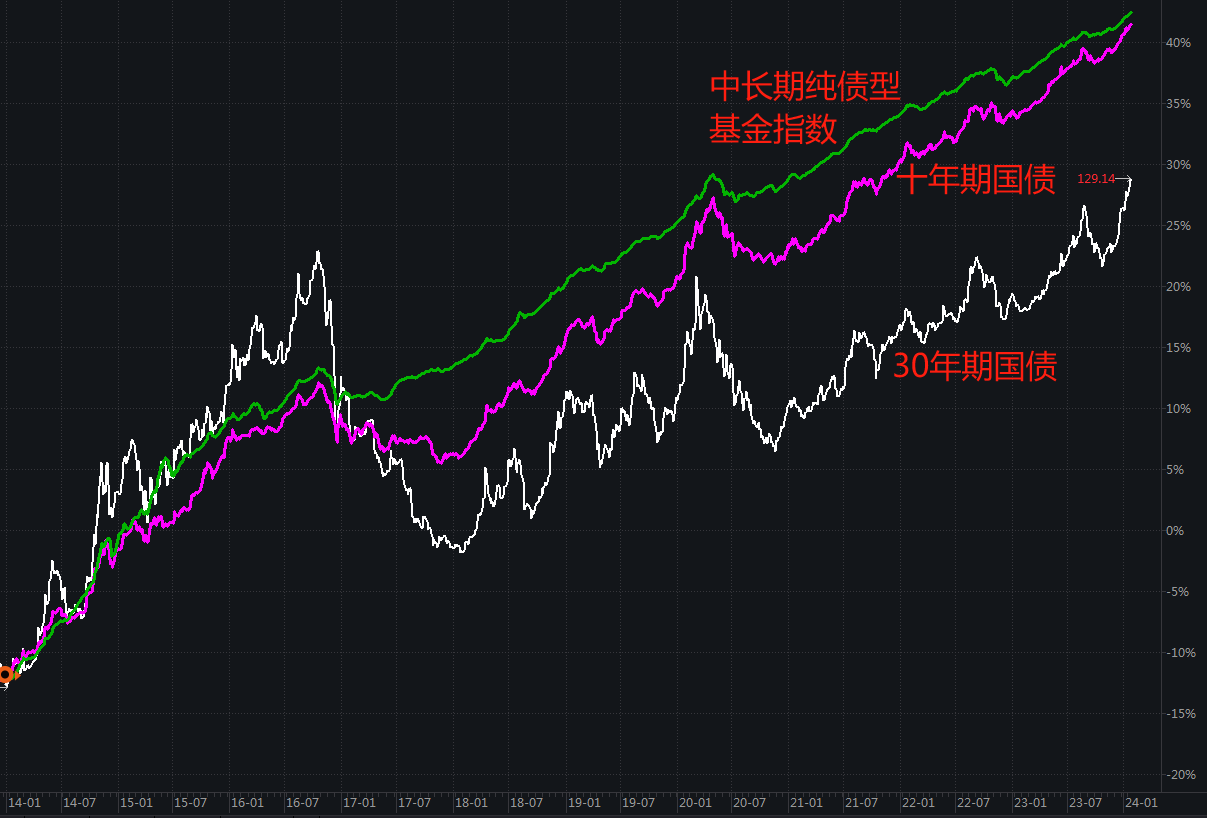

看一组数据就知道了,

2014年以来,经历过多轮债市牛熊了。

30年期国债指数,年化收益率是3.83%、最大回撤是20.31%,年化波动率是6.35%;

10年期国债指数,年化收益率是4.93%,最大回撤是6.02%,年化波动率是2.68%;

代表主动债基的中长期纯债型基金指数,年化收益率是5.02%,最大回撤是2.71%,年化波动率是1.5%。

看长期收益的话,其实是主动债基收益更高,看波动和回撤的话,主动债基更是吊打国债ETF。

不管从哪方面来看,都是主动债基更胜一筹。

画成曲线,是这样:

30年期国债ETF上蹿下跳,主动债基稳步向上。虽然30年期国债ETF在牛市中冲劲更大,但拉长时间,还是主动债基更香。

为什么会这样呢?

和债基收益来源有关。

债基收益 = 票息收益 + 资本利得(价差收益)+ 杠杆收益

资本利得,就是基金经理通过低买高卖债券,赚取的价差收益。

对国债ETF来说,它的目标是紧密跟踪指数涨跌,复制国债的涨跌,不存在通过频繁的低买高卖赚取价差收益的行为,更不可能加杠杆,那就变成2倍做多国债ETF了。

比如30年期国债ETF,就拿了3只30年期的国债,这3只国债的仓位合计是98%,剩下那2%主要是现金。

主动债基则不同,

通过基金经理的操作(做的好的情况下),既赚取了票息收益,也赚取了价差收益,有些基金经理还会加杠杆增强收益。

所以,拉长时间,国债ETF只赚到了票息收益,中间的涨涨跌跌对它没影响。

主动债基,票息之外,还有价差收益,以及加杠杆带来的增强收益,长期收益自然比国债ETF要高一些。

而通过基金经理的低买高卖,也能在一定程度上降低基金组合的波动和回撤。时间越长,主动债基相对国债ETF的优势越大。

总结下就是:

1)长期持有的话,是主动债基更有性价比一些,收益可能更高,波动、回撤也可能更小。

2)短期搏一把的话,长久期的30年期国债ETF是个不错的选择。

免责声明:文章内容仅供参考,不构成投资建议

$30年国债ETF(SH511090)$ $招商产业债券C(OTCFUND|001868)$ $中金纯债A(OTCFUND|000801)$

本文作者可以追加内容哦 !

![献花 [献花]](http://gbfek.dfcfw.com/face/emot_default_28x28/emot49.png)