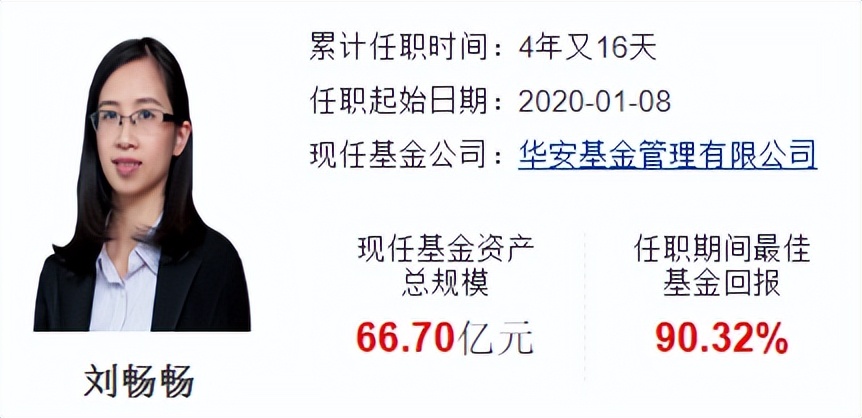

一、刘畅畅

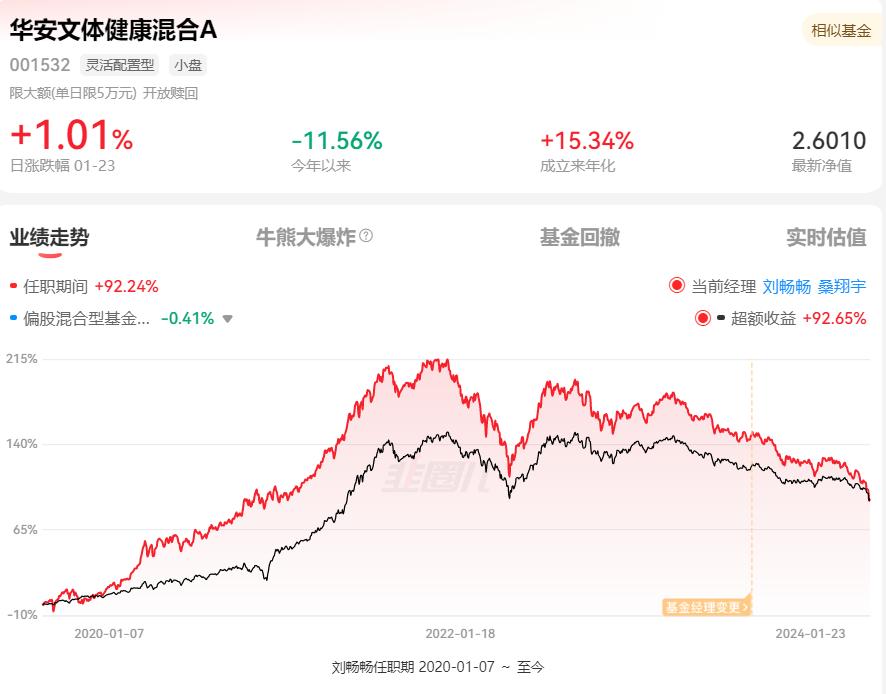

收益:任职收益92.24%,2022年之前回撤控制好。

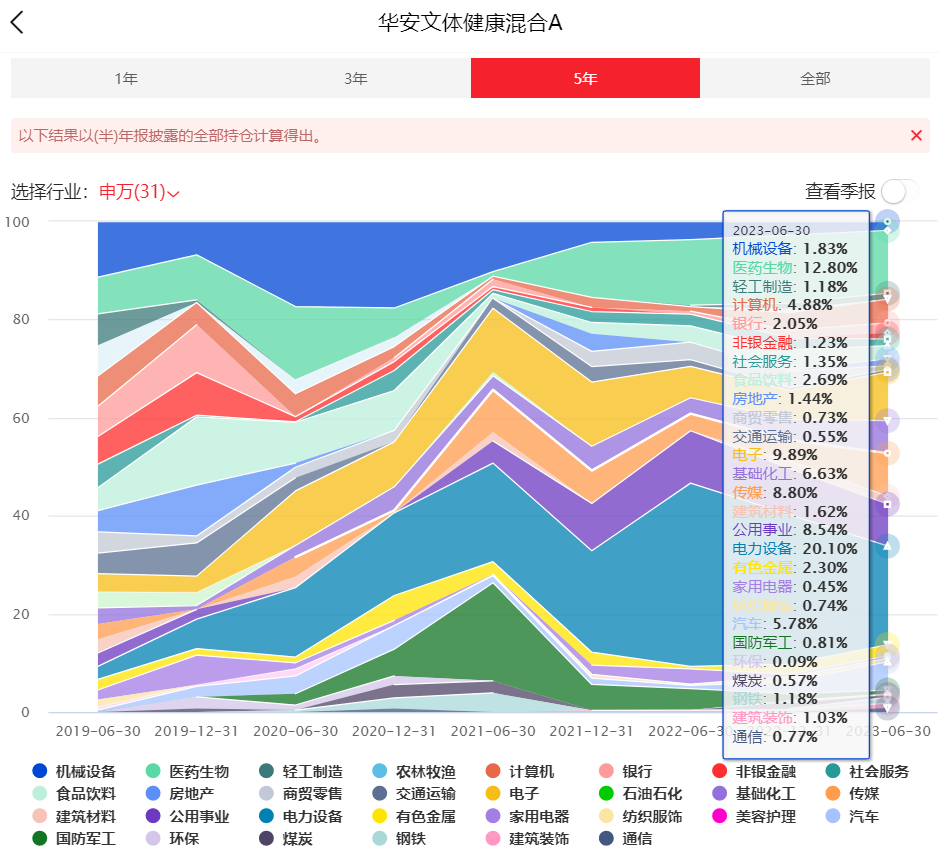

持仓:分散,新能源、医药仓位重

背景:2010年7月,中国人民银行研究生部硕士毕业的刘畅畅,以应届生的身份加入华安基金,一直工作至今,未曾跳槽。在担任研究员期间,刘畅畅深入跟踪的是机械和钢铁行业,除这两个行业外,还覆盖过纺织服装、券商、轻工行业,后来逐步拓展自己的能力圈,快速积累覆盖到偏消费、科技的行业。

2020年1月上任基金经理,管理规模67亿。

投资方法:自上而下与自下而上的结合,以周期为指导,然后去做自下而上的选股。当周期不利于所属行业的发展时,这些个股就会被排除出组合,在选股的时候,会回避估值过高的公司。

《十年磨一剑,厚积薄发!华安新锐基金经理刘畅畅》

投资特征:不择时,坚持较高仓位运作、持仓分散,近乎无重仓股、以制造业为行业配置核心、偏好中小市值、细分龙头。

华安文体健康2022年后拉胯的原因:高位接盘新能源、医药,刘畅畅管理规模变大。

机构大量赎回华安文体健康。

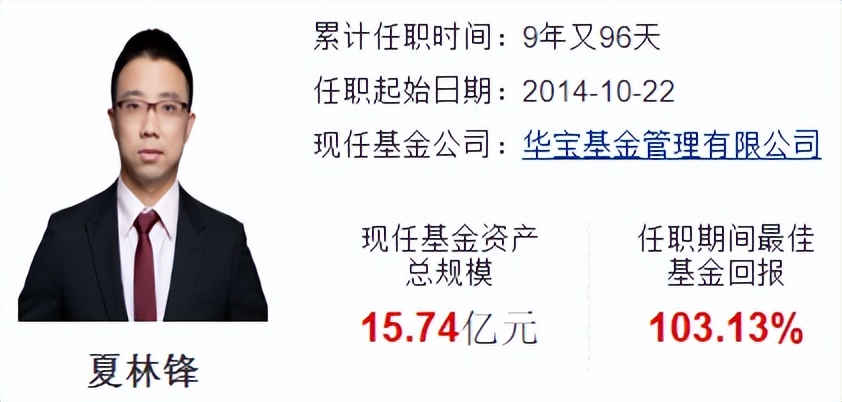

二、夏林锋

收益:任职收益105.29%,不擅长控制回撤。

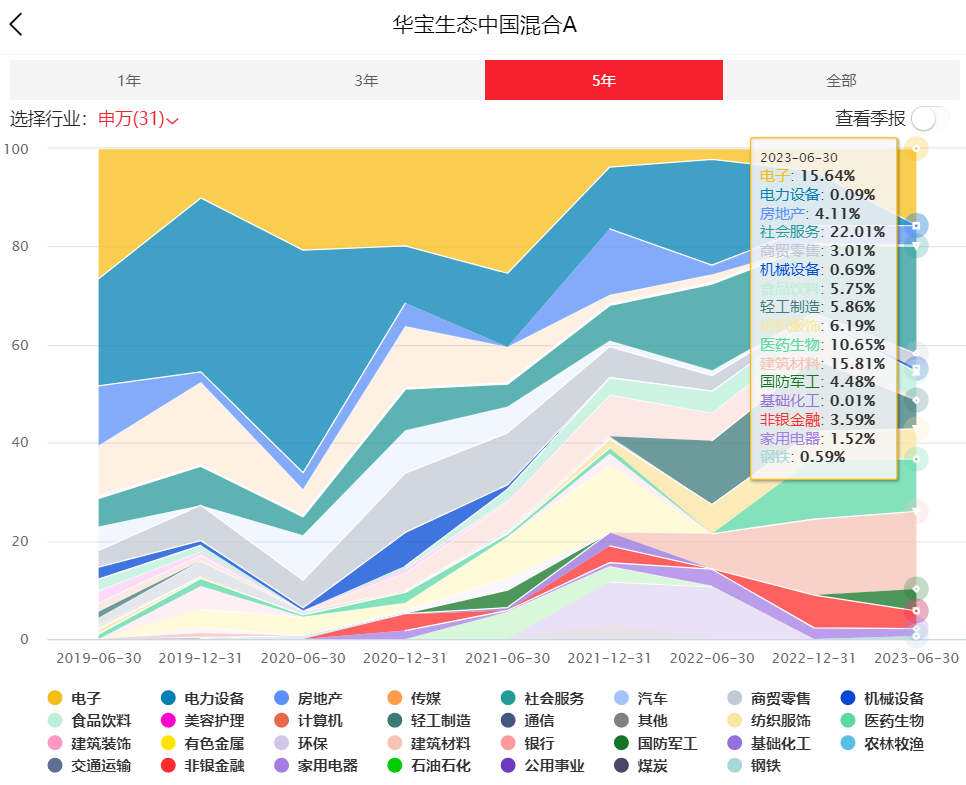

持仓:均衡,重仓电子、电力设备、社会服务、医药生物、建筑材料。

背景:复旦大学经济学硕士,曾在上海高压电器研究所从事研究工作。2010年7月加入华宝基金,研究方向涉及食品饮料、地产、银行、TMT、新能源、连锁消费、电商新消费等多个板块。

2014年12月22日上任基金经理,管理规模16亿。

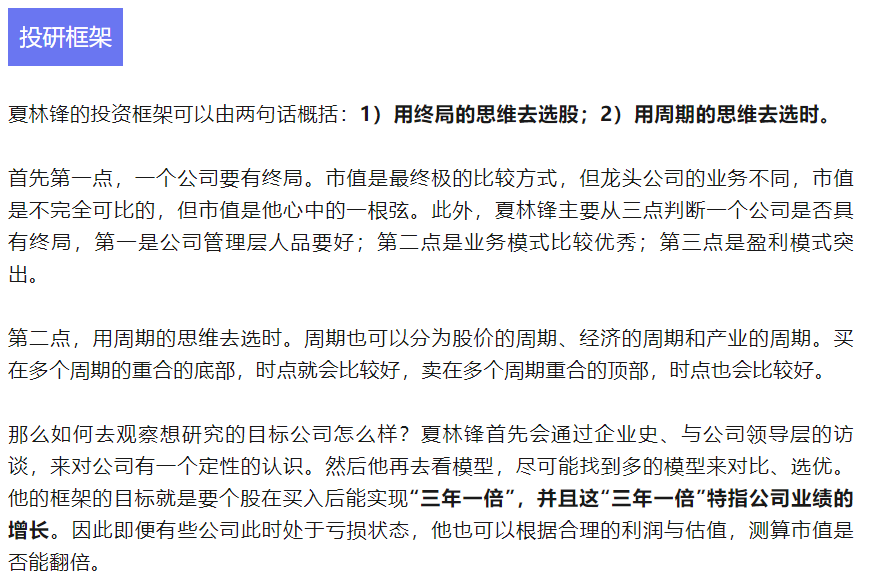

投资方法:

《华宝基金 · 夏林锋:终局思维选股,周期思维选时,寻找落难英雄》

终局思维选股,就是着眼于“三年一倍”精挑细选,选出那些可以一直陪伴自己投资生涯的公司。

周期思维选时,是理解三个周期:公司估值周期、经济及产业的景气周期、渗透率周期。买在多个周期的重合的底部,卖在多个周期重合的顶部。

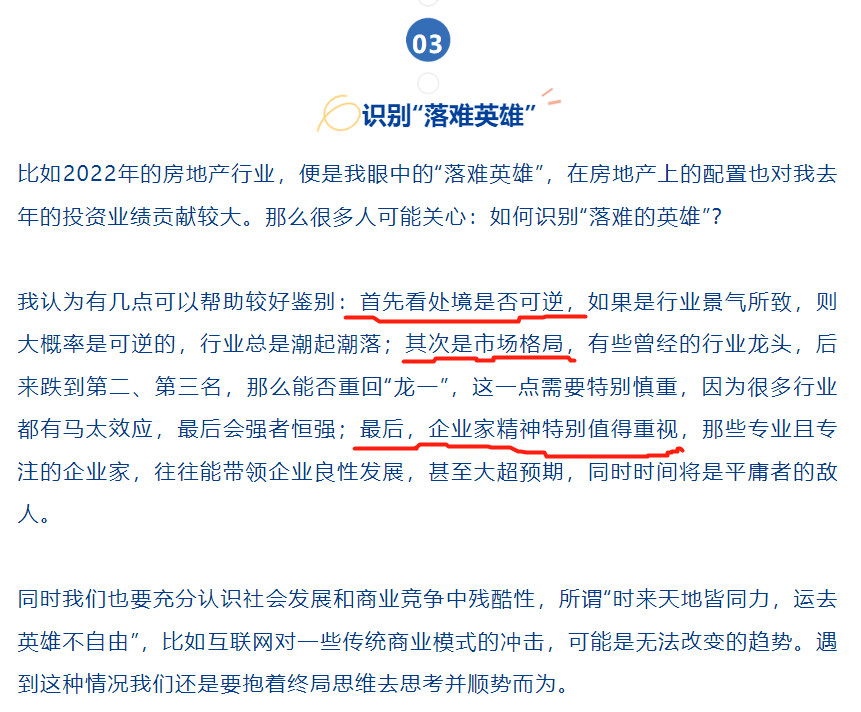

寻找落难英雄是逆向投资,首先看行业处境是否可逆,其次看市场竞争格局,最后看公司管理层。

风险提示:

股票和基金都有风险,投资需谨慎。本号主要是梳理一些知识点,以及自己投基之路上的感悟,看做个人笔记就好,公开主要是方便自己查询,也希望对他人产生那么一些帮助,不构成任何投资建议,所提的基金、股票也不作任何推荐。

另外,文章观点也只代表写文时的想法,可能对,也可能错,未来还可能改变,防失联,欢迎关注()共同探讨~~

$华安文体健康混合A(OTCFUND|001532)$$华安安华灵活配置混合A(OTCFUND|002350)$$华宝生态中国混合A(OTCFUND|000612)$

本文作者可以追加内容哦 !