贝莱德目标配置ETF模型投资组合的首席投资组合经理Michael Gates在上周五的一份投资展望报告中表示:“我们正在将成长股转为价值股,以反映对经济和软着陆的乐观看法。”“我们保持乐观,并增持股票。这意味着我们将在投资组合中保持对美国市场的偏重,但同时整合了一些押注,因为我们预计今年上半年市场将出现波动。”

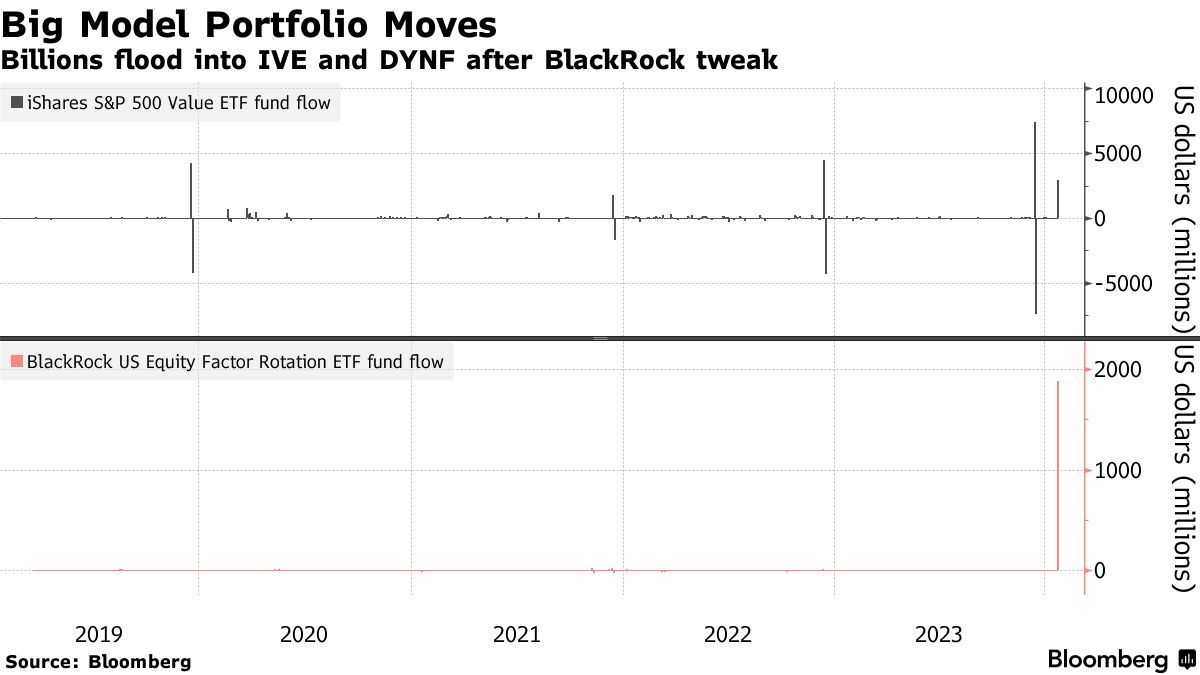

模型投资组合将发行人的基金捆绑在一起,形成现成的策略,使投资变得快速和容易。近年来,这种投资组合越来越受欢迎,仅贝莱德一家公司就拥有约1000亿美元的模型投资组合资产。这意味着,即使对投资策略进行很小的调整,也能带来巨大的资金流动。

数据显示,iShares标准普尔500价值指数ETF(IVE)和贝莱德美国股票因素轮换ETF(DYNF)在上周四分别获得了29亿美元和19亿美元的资金流入,而在同一天,iShares MSCI美国质量因子ETF(QUAL)和iShares标普100指数ETF(OEF)分别遭遇了22亿美元和15亿美元的资金流出。根据Michael Gates的说法,该团队正在抛售其因子类风险敞口,转而购买DYNF。

市场对美联储在不损害经济增长的情况下抑制通胀的乐观情绪推动标普500指数在上周涨至历史新高。上周五公布的经济数据支持了这些预期,美联储青睐的通胀指标在去年12月放缓至近三年来低点。

不过,即使转向价值股,但贝莱德的模型团队仍在增持科技股。Michael Gates表示,美国市场,尤其是科技行业的未来盈利前景仍然光明。

除了股票之外,主动管理的贝莱德灵活收益ETF(BINC)也在上周四获得了创纪录的4.55亿美元资金流入。Michael Gates表示:“我们正在出售债券和信贷的基准敞口,为购买BINC提供资金。这种再平衡反映了一种对增加风险的坚定偏好,在固定收益领域,通过多元化的利差回报来源来增加信贷风险。”

本文作者可以追加内容哦 !