Wind数据显示,截至2023年1月23日,今年以来,股票型ETF区间净申购额排名前四的均属沪深300ETF,4只ETF净申购额均超200亿元,合计超920亿元。持续放量的沪深300ETF,给近期震荡的股票市场带来了“惊喜”,为市场注入了积极信号和乐观情绪。

沪深300指数作为反映沪深两市整体行情的标志性宽基指数,扮演着市场风向标的重要角色。它不仅被众多投资者和机构视为布局A股市场的核心工具之一,也是观察市场人气的指标之一。

近日沪深300指数探底回升强势反弹,那么,沪深300指数到底有没有投资机会?今天就让我来为大家好好分析分析~

一、从回撤幅度来看,目前沪深300指数接近历史极值

从2010年至今,沪深300指数所经历的最大的一次回撤发生在2015年6月至2016年3月期间,当时该指数的最大回撤幅度高达47.6%。而在本轮的市场调整中,沪深300指数已经下滑了46.5%,这非常接近历史上的最大回撤水平,表明当前沪深300指数可能处于较为明显的超跌状态,往往会有潜在的反弹机会。

数据来源:Wind,2014/1/24-2024/1/25

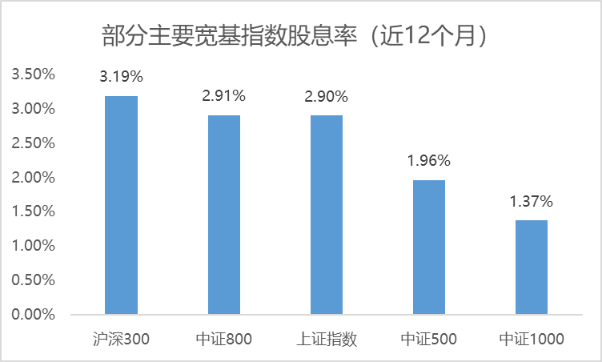

二、从分红回报角度来看,相较部分主流宽基指数股息率,沪深300的股息率优势明显

现在A股的整体股息率已经接近历史高位,其中沪深300的股息率高达3.19%,处于近20年相对高点。纵向比较来看,相较部分主流宽基指数股息率,沪深300的股息率优势明显。

数据来源:Wind,截至2024/1/25

三、沪深300与美元指数出现第二次长期同向变动,市场情绪的反转正蓄势待发

从历史走势观察,沪深300指数与美元指数确实存在显著的负相关性。通常情况下,当美元指数走弱时,由于国际资本可能会寻求更高收益的投资机会而流入包括中国在内的新兴市场国家股市,这会提振沪深300指数的表现;反之,美元走强则可能引发资金回流美国,对沪深300指数形成压力。

然而,在2023年下半年的实际情况中,尽管美元指数下滑,沪深300指数并未如预期般上涨,这种情况类似2015-2016年期间,显示当前市场对沪深300指数的悲观情绪已经非常强烈,市场信心的重建已刻不容缓,市场情绪的反转正蓄势待发。

资料来源:Wind,2004/1/29-2024/1/24

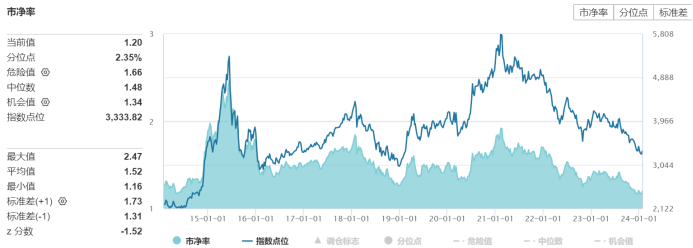

四、估值指标:市净率近十年的2.35%分位

从估值指标来看,沪深300指数市盈率(TTM)与市净率分别为10.81、1.20倍,分别位于近十年来12.33%、2.35%分位,处于相对较低的估值区间,已经来到了“便宜”的时刻,具备较好的投资性价比。

沪深300指数(000300.SH)市净率趋势图

数据来源:Wind,截至2024/1/26

沪深300指数是国内第一条集中反映沪深两市的全市场指数,由沪深市场中规模大、流动性好的最具代表性的300只证券组成,行业分布相对均衡,几乎覆盖了全部申万一级行业,包括银行、食品饮料、非银金融、电子、电力设备等各行业领域的大市值龙头,可以说是打包了A股核心资产,被视为A股市场最有代表性的宽基指数之一。

总结:

沪深300ETF近日被大幅净申购,彰显市场对沪深300指数投资价值的关注。当前沪深300指数回撤幅度接近历史极值,处于潜在超跌反弹区间;同时,其股息率高达3.19%,在主流宽基指数中具有显著优势。尽管美元指数走弱并未立即提振沪深300,但市场情绪反转动能正在积聚。此外,沪深300指数估值处于近十年来较低分位,市净率仅位于2.35%分位,凸显出较高的投资性价比。作为反映沪深两市全貌的代表性宽基指数,沪深300涵盖了各行业龙头,是布局A股核心资产的理想工具,值得投资者重点关注与把握其中的投资机会。因此,在当前时点,投资者可以考虑借助跟踪沪深300指数的基金产品,低位布局把握长期投资机遇。

本文作者可以追加内容哦 !

![加油 [加油]](http://gbfek.dfcfw.com/face/emot_default_28x28/emot12.png)