近几年,指数化投资越来越火,股票指数基金大家都比较熟悉,那么,债券指数基金又是个啥呢?今天,我们就来简单聊一聊吧~

什么是债券指数基金?

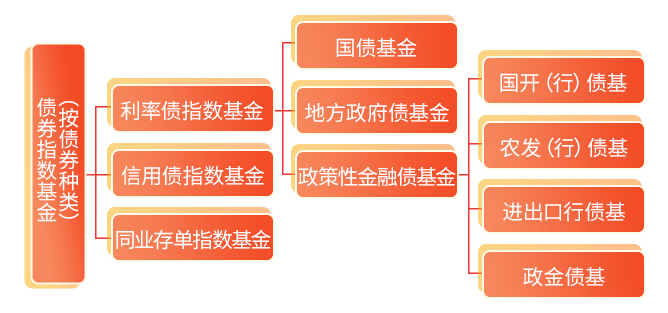

“债券指数基金”,顾名思义,就是拥有“债券基金”和“指数基金”双重属性的基金,其以债券资产相关指数为跟踪标的,和股票指数基金相似,也可以分为被动指数型和增强指数型两类,其中以被动指数型债基为主。

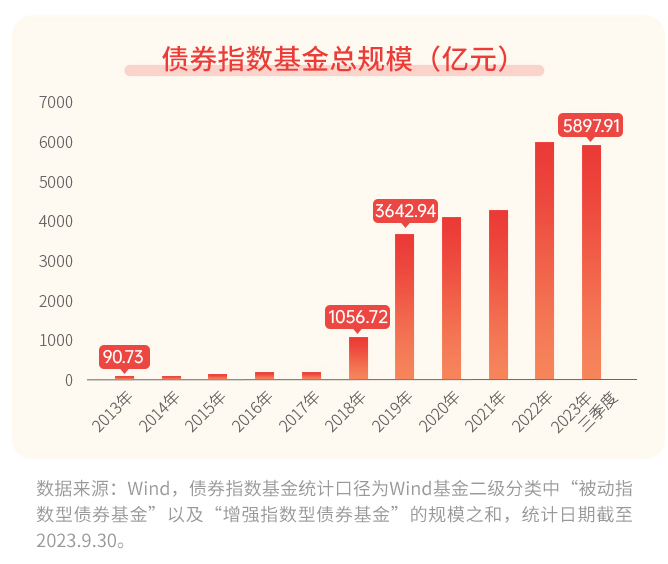

从债券指数基金的整体规模来看,从2013年至2023年三季度末,近十一年时间里,其总规模由90.73亿元增长至5897.91亿元,暴涨64倍,同期整体债基规模扩张仅为24倍,可见大家对这一投资标的的喜爱和认可。

从细分类别来看,当前存量债券指数基金以利率债指数基金和同业存单指数基金两大类为主,仅有少量跟踪信用债指数的基金。那么,这两类主要债券指数基金有何不同呢?

利率债指数基金

在之前的专栏中,我们曾介绍过“利率债”,其主要是由中央政府、各地方政府、政策性银行和央行等机构发行的债券,背靠政府信用,违约风险极低。利率债指数就是打包了“一篮子”利率债券的指数。

利率债指数基金正是跟踪这类债券指数的基金,主要包括各种不同期限的国债指数基金和政策性金融债指数基金。

同业存单指数基金

同业存单指数基金也是这两年比较火热的投资品种。我们可以将同业存单简单看成银行和金融机构之间的“存款证明”,金融机构可以凭此获取利息收入和价差收入。

指数债基VS主动债基

那么,主动债基和指数债基谁更值得“托付”呢?我们不妨从基民最关心的几个维度出发,去做个比较~

ROUND1:持仓透明度

★ 主动债基:绝大部分情况下,会在其定期报告中披露前五大债券持仓,是一年四次的频率。

★ 指数债基:除了能在定期报告中查看之外,大家也可随时去指数编制机构官网上查询其跟踪债券指数的构成,来推断基金主要的券种结构。

ROUND2:管理灵活性

★ 主动债基:基金经理可以根据行情变化、对个券的研究等因素灵活调整仓位。

★ 指数债基:主打一个“所见即所得”,除非指数编制调整,不会中途换仓。

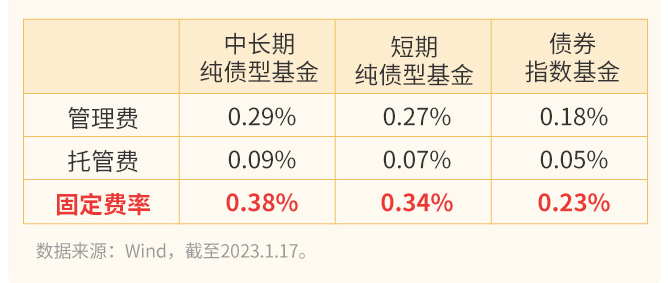

ROUND3:费率

相比主动管理债券型基金,债券指数基金的固定费率会略低一些。

ROUND4:持有体验

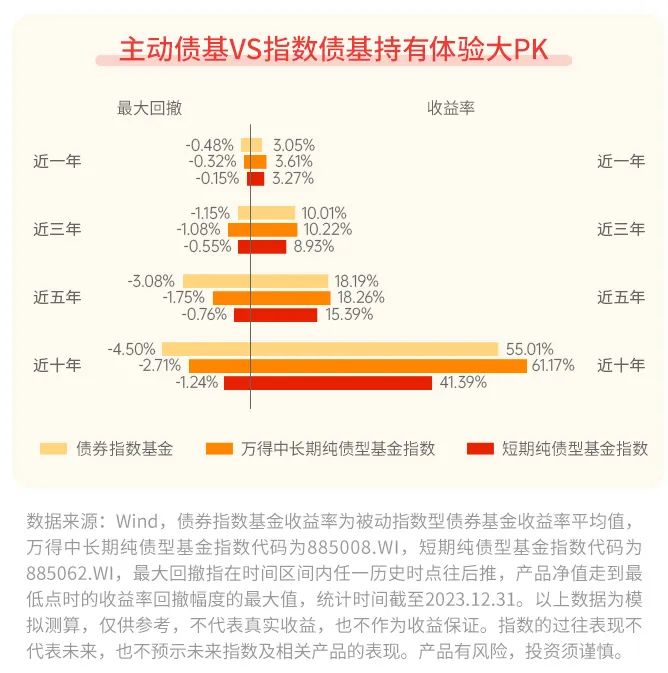

我们不妨以2023年年末为时间节点,各自测算主动债基和指数债基的收益率与最大回撤,可以发现:

★ 从收益率角度来看,债券指数基金与中长期纯债型基金指数的收益率整体“旗鼓相当”。

★ 从最大回撤角度来看,主动管理型债基全面胜出,说明基金经理的主动管理能力至关重要。

综合来看,指数债基费率低、持仓透明,中短期的收益水平与主动管理型债基相差不大;不过从长期配置的角度,考虑到最终收益与回撤体验,主动债基或许更佳。

$富国中证同业存单AAA指数7天持有(OTCFUND|014427)$

$富国稳健增强债券A/B(OTCFUND|000107)$

$富国稳健增强债券C(OTCFUND|000109)$

风险提示:基金有风险,投资需谨慎。

本文作者可以追加内容哦 !