说“中煤能源”逆天改命,并不夸张。

同样是煤炭企业,也同样是央国企,中国神华和陕西煤业就要舒服多了。

前些年中煤的负债问题、分红问题、减值计提问题等等,一直都备受人们的质疑。

当然这些问题也确确实实存在,因为中煤的前期命运,相对来说要艰难很多很多。

作为我国第二大煤炭企业,母公司2020年才进入世界500强,可见这一路走来有多么不容易。

一、公司

中煤能源的前身是1982年成立的“中国煤炭进出口总公司”,不算早。

但是40多年的发展,既是一部跌宕起伏的创业史,也为我们整个能源改革做出了巨大贡献。

我有一套中国煤炭发展史的书籍,没事的时候就会翻一翻,参与能源改革的央国企非常多,而中煤在里面起到了关键的纽带作用。

以前拥有煤矿的企业非常多,不管是央国企,还是民企,但是大型优质煤矿其实不多,别看我们的煤炭储量好像很大,其实很多煤矿的品位并不高。

把本就没有优势的煤矿,分散在多家企业手里,显然不可能有竞争力。

所以后来在“供给侧改革”的时候,把多家非煤炭主业公司旗下的煤矿,都转给了中煤,比如国投、保利、中国铁工等等。

其实中煤最开始的时候,煤炭资源很少,从公司名字也能看出来,既然是取名进出口公司,主营业务就是做贸易煤。

即便是到现在,贸易煤的销量也要高于自产煤,不过已经越来越接近,差不多各占一半。

今天这个产量,还是经过几次大规模重组才有的。

首先是1997年把“平朔煤炭”并入进来,从此成为公司的绝对主力军。

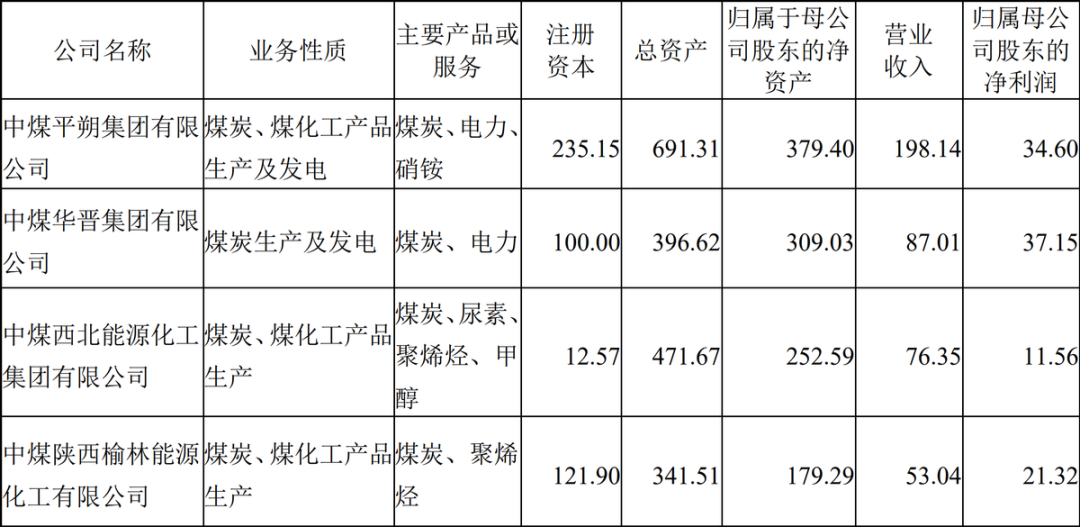

上图就是中煤的四大金刚,2023年上半年公司营收1094亿,平朔集团就贡献了近200亿。

然后1999年的时候又重组了一次,不过这次收获最大的不是煤矿资源,而是机械装备和化工技术,这也为后来公司发展煤化工打下了基础。

再到2003年的时候又重组了一次,而且这一次名字都改了,变成“中煤能源集团”,可能是觉得旗下已经有不少煤矿了,再叫进出口公司不太好。

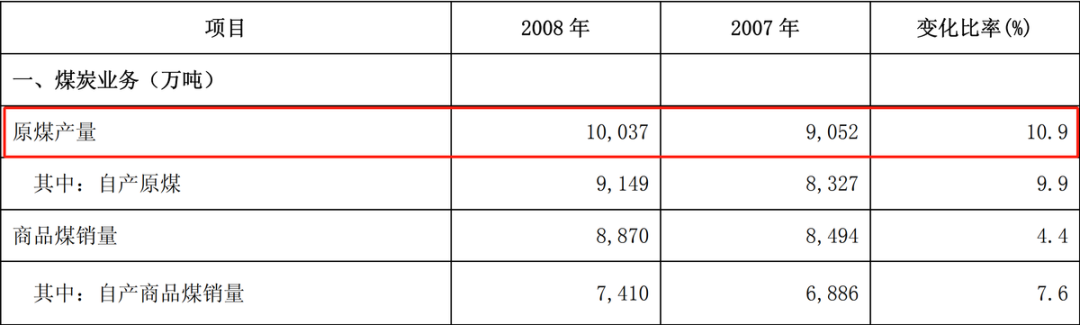

后来2006年在香港上市,2008年又在上交所上市,这个时候煤炭产量刚好突破1亿吨/年。

这个数据很重要,因为2023年公司的商品煤产量也才1.3亿吨。

意味着15年的时间才增长了3千万吨,这还是去年大增了一千多万吨的结果。

当然商品煤产量和原煤产量是有一点区别的。

然后到2015年电力系统改革后,煤炭也跟着进行了大重组,也就是这一年后把十多家央企的煤炭资源,都并入了中煤,比如保利能源就是2017年并入的。

从常规角度来理解,中煤能源应该借势扶摇直上才对,但是事实上并没有,煤炭储量是大增,但是产量直到2023年才呈现大幅度增长的势头。

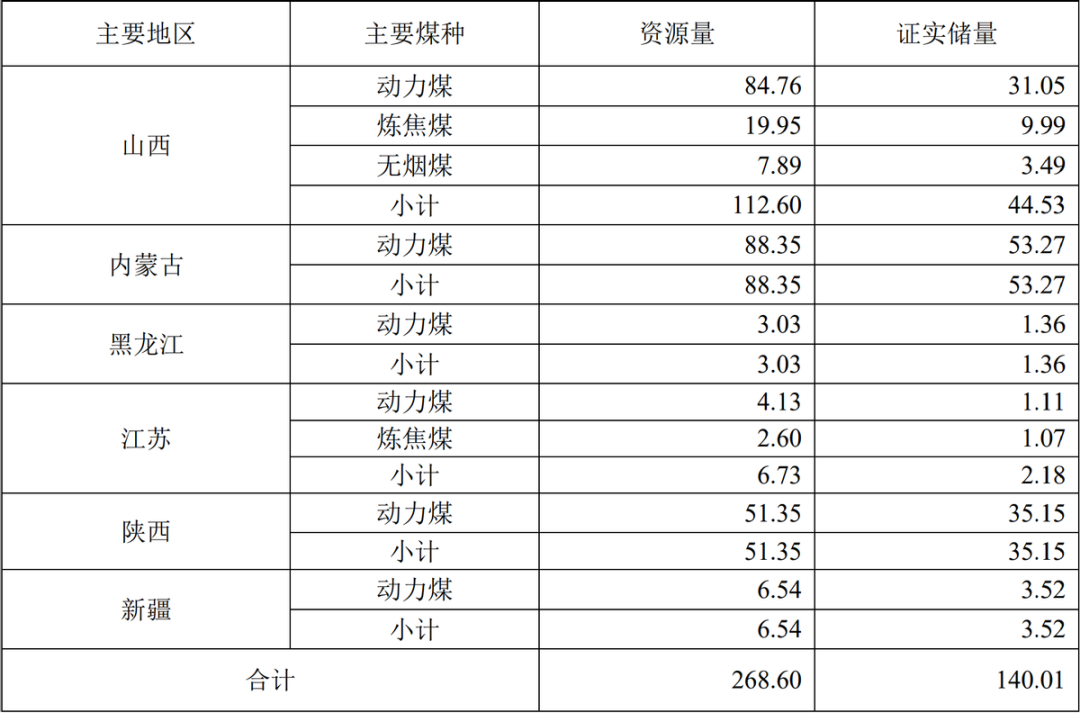

到2022年末,公司拥有矿业权的煤炭资源量268.6亿吨,证实储量140亿吨。

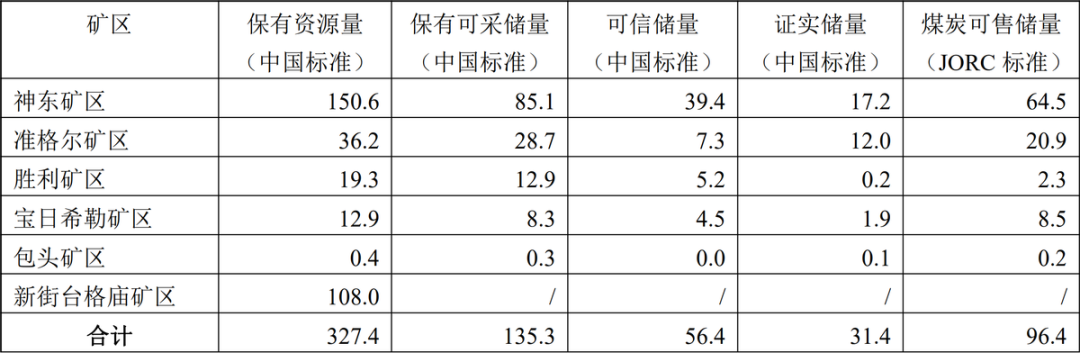

中国神华的资源量也才327.4亿吨,可开采储量135.3亿吨,证实储量31.4亿吨。

大家要注意煤炭储量的分类,一般会有资源量、可开采储量、证实储量和可信储量。

资源量很简单,就是不管能不能挖出来,或者不管有没有挖的价值,只要探明了大概有多少储量,那都属于资源量。

可开采储量就是字面意思,有经济价值可以开采的部分,但这只是评估数据,会有很大的不确定,因为它包括了证实储量和可信储量。

其中证实储量是没任何问题,已经通过工程技术证明了的,比如已经挖了坑道,或者通过三面钻孔圈定等等方法,不管是储量还是质量,都已经看得见摸得着。

而可开采储量的不确定就在“可信储量”上面,这个很复杂,虽然也已经初步探明了大概情况,但是由于每个煤矿的特点、采矿技术、基础设施、地理位置等等因素都不同,所以最后不一定会开采。

很多人对矿业公司都有一种误解,下面这几句话希望所有关注矿业公司的朋友认真思考。

不管是资源量还是可开采储量,还是证实储量,都没有太大实际意义,因为这是动态变化的。

千万不要拿公司的这三个指标去估值,一定会踩坑里。

很多人简单的认为公司旗下有多少储量,每年能产多少,然后算出可以挖多少年,然后根据这个年限给公司估值,甚至还有把储量折算成现金流来估值的,这是没意义的。

要记得矿业公司的业绩与储量没关系。

不只是煤炭企业,任何资源型企业都是如此。

逻辑很简单,任何矿都是挖不完的,如果说挖完了,那只有两种情况,第一种是成本太高,第二种是挖得不够深。

换句白话来说,你从你家的下面一直往下挖,任何资源都有可能被你挖出来,包括金子。

但事实上不可能,因为前面那些年产生不了经济效应,所以你会没饭吃,即便不考虑经济效应,很可能挖一辈子依然深度不够。

要知道地球半径平均约6370千米,我们人类目前能挖出最深的洞,也就12千米多一点。

所以储量唯一的意义就是决定了公司的规模,至于业绩,主要还是要看成本和价格。

而成本主要由开采成本和运输成本决定。

开采成本取决于煤矿本身,比如新疆煤炭之所以有优势,就是因为露天煤矿开采成本低,开着大型采矿设备直接挖就行。

运输成本当然是取决于距离,比如淮北矿业因为在安徽,东南沿海又是火电站的聚集地,所以尽管开采成本没有优势,但是运输距离短。

我们今天的主角“中煤能源”,吃亏就吃亏在煤矿资源质量不怎么样,导致开采成本比较高。

因为虽然吸收了很多兄弟公司的煤矿,但是这些矿在他们手里本来就是因为品位不好没能发挥出经济价值。

不过煤矿工程建设基本上还是都有一定底子的,所以证实储量达到140亿吨,比中国神华的31.4亿吨足足高出一大截。

上图就是中国神华2023年半年报公布的信息,也不要觉得才31.4亿吨就是不行,实际上肯定不止,只是神华不着急去证实,反正慢慢挖就是。

所以对比这个数据没意义,用这个估值更是毫无根据。

中煤能源不缺煤炭资源,缺的是开采技术和工程建设,很多煤矿拿回来后必须要重新建设基础工程,或者大幅度技改,这是前些年公司压力非常大的根本原因。

不过这一情况已经得到了很大改善,经过近几年的努力,从先开始,似乎已经开始进入收获期了,这个问题下面还会细讲。

二、业务

中煤能源和中国神华的业务几乎重叠,只是双方的侧重点不一样。

神华不但有大量煤矿,还有非常多的火电站,同时也有少量化工产品,当然运输就更不用说了。

中煤规模要小很多,但是由于以前重组了煤化工企业,所以这一块比神华大。

目前公司的业务主要是煤炭和化工。

1、煤炭

这两年是中煤能源煤炭业务的快速发展期,就像前面说的,经过前些年的辛苦经营,似乎已经步入收获期。

2023年商品煤产量1.34亿吨,同比增长12.6%,基本上产多少卖多少。

商品煤销量2.85亿吨,同比增长8.4%。

但是产量虽然增长了不少,收入却降低了。

2023年前三季度,煤炭业务销售收入1323.7亿,相比2022年的1512亿,同比下降了12.4%,少收了188亿。

这主要是煤炭价格下跌造成的。

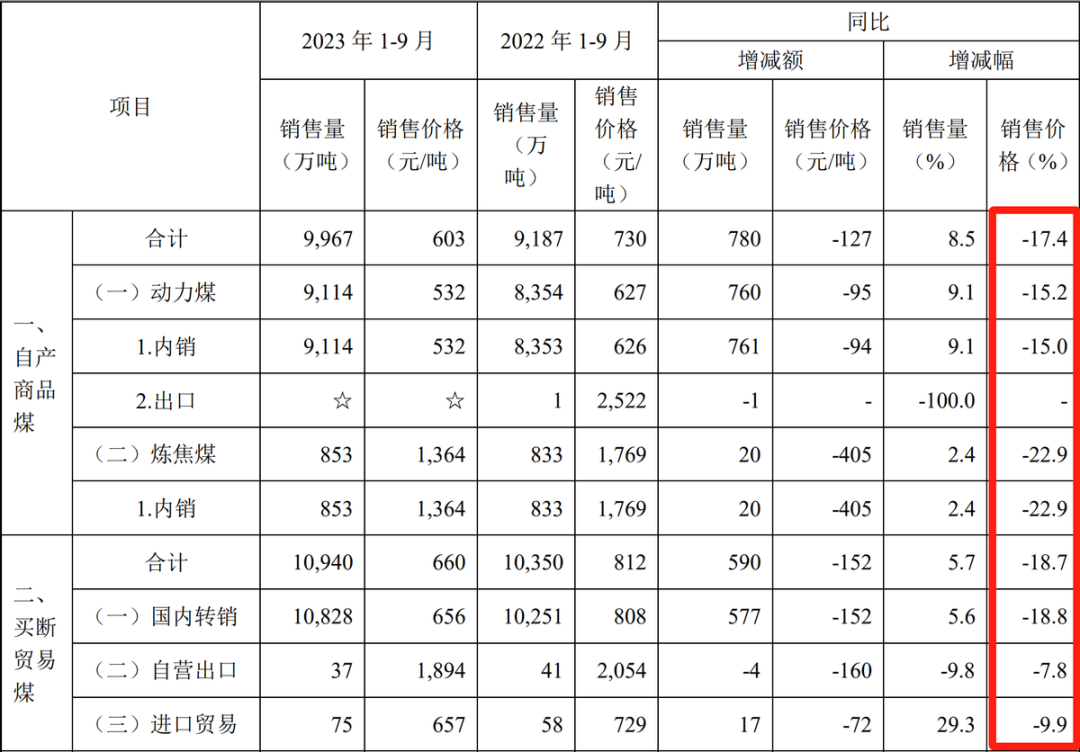

如上图所示,销售价全系列下跌。

这里有朋友或许会有一个疑问,为什么煤炭价格下跌,中国神华和陕西煤业影响却不大?

尤其是2022年,神华营收3445亿,同比增长2.78%,陕煤营收1668.5亿,同比增长9.6%,而中煤营收2205.8亿,同比下降了4.6%。

再比如2023年的中报,神华营收1694亿,同比增长2.3%,陕煤营收906.6亿,同比增长8.3%,而中煤营收1093.6亿,依然还是同比下降了7.4%。

为什么只有中煤是下降的?难道煤炭价格不是影响所有煤炭企业吗?

原因有两个,第一个就在下面这张图里面。

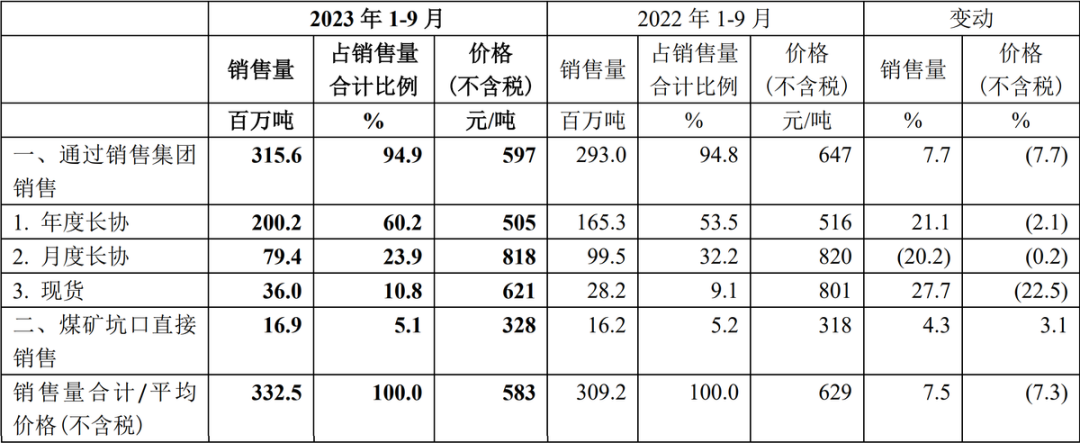

这是中国神华的三季报煤炭业绩数据。

我们可以看到现货价格2023年前三季度是621元/吨,相比2022年的801元/吨,确实下降了不少,但是销量占比只有10.8%。

最大头是年度长协,销量占比达到60.2%,而价格是505元/吨,相比2022年的516元/吨,只下降了11块钱。

另一个大头月度长协,销量占比23.9%,价格是818元/吨,相比2022年更是只下降了2元/吨,可以忽略不计。

所以实际上中国神华的煤炭价格波动并不大。

但是中煤不一样,由于销售区域不同,他的长协煤没那么稳定,所以受煤炭市场价影响会更大。

比如2023年的动力煤内销,中煤卖了9114万吨,但是价格只有532元/吨,相比2022年的626元/吨,下降了94元/吨。

而且炼焦煤的下降幅度更大,导致自产商品煤价格只有603元/吨,相比2022年的730元/吨,下降了127元/吨,下降幅度达到17.4%。

所以这是导致中煤能源营收波动比较大的第一个原因。

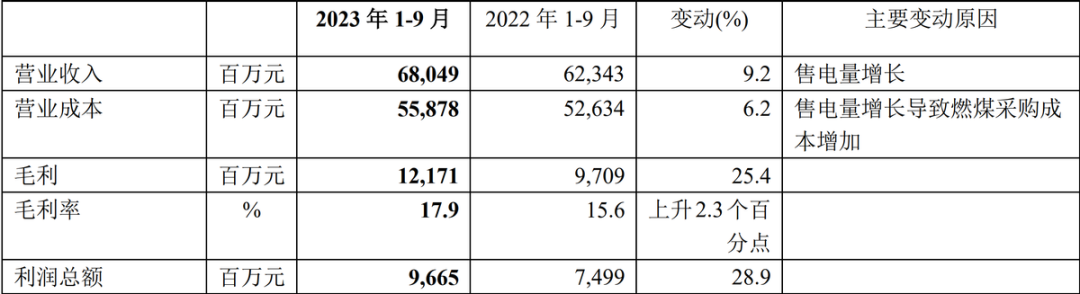

还有第二个原因,那就是神华的其他业务增长,补上了煤炭业务的下滑。

神华的煤炭毛利率也是下滑的,2023年的自产煤毛利率只有44.1%,相比2022年的50.5%,要下降了6.4%。

但是神华的发电收入却增加了不少,弥补了煤炭的损失。

2023年前三季度发电营收680.5亿,同比增长了9.2%,而且毛利率还上升了2.3个百分点。

这就是中国神华最大的好处,完美实现了“煤电联动”,反正不可能再出现2015年之前那种煤电双亏的情况。

不过中煤能源在电力和煤化工领域的布局,也在逐渐加快,可能未来也会有更好的联动效应。

2、煤化工

中煤能源的煤化工业务其实相对来说体量也不是很大。

主要煤化工产品有四类,分别是聚烯烃、尿素、甲醇和硝铵。

除了硝铵之外,其他三种我在之前讲化工行业的时候,都很详细的讲过,这里就不重复了,感兴趣的朋友可以去翻往期内容。

比如《一篇文章看懂化工产业》这篇,懒得添加链接了,自己去搜。

中煤能源的煤化工业务比较稳定,2023年的销量基本上变化不大,但是销售价格却下降了不少。

我们可以看到销售价格同比变化这一栏,与煤炭一样,也都是全系列下降。

2023年的化工行业价格确实不理想,连万华化学都有一定影响。

中煤的甲醛主要是给自己用的,对外销售的是烯烃和尿素,这两样都是绝对的刚需。

烯烃的价格6914元/吨,相比2022年的7514元/吨,跌了整整600元,下降幅度8%。

尿素的价格2408元/吨,相比2022年的2645元/吨,跌了237元,下降幅度9%。

煤炭和化工两大业务的价格都下跌,就有了中煤能源2023年三季报的1562亿营收,同比下降了10.9%。

中煤能源的煤化工不得不说之前的竞争力确实不行,可能很多人不知道,公司的煤化工之前一直依赖采购煤炭,因为自己的煤矿建设没能跟得上,所以成本比较高。

不过大海则煤矿2023年投产后,成本就会缓解,现在自供比例就已经超过80%,真是有点迫不及待的感觉。

那么当化工产品行情不好的时候,基本上也能保证不亏本,可是一旦化工行情好转,煤化工就会带来一个惊喜。

3、发电

其实在中煤的财报里面,并没有把发电业务单独作为一个业务板块,甚至只有寥寥数语。

可能是因为目前体量还太小了,但是我觉得未来不一定会小。

中煤切入电力领域的时间也比较早,正式发力是2019年的事情。

这一年收购了新疆生产建设兵团的1座电厂,紧接着又收购了国投集团的5座电厂,让全年新增装机达到600万千瓦。

然后2020年之后,开始进一步加速,还特意成立了“中煤电力”公司,专门新建电站。

根据中煤官网的信息,到2023年年中,公司在建和待开工煤电项目近2000万千瓦,这可是过去四年的新增装机规模。

如果这些项目建成,意味着中煤将有6000万千瓦的火电站,这已经不算小了。

其实火电站已经不算一个好生意,因为现在还有一半的煤电企业是亏损的。

很显然未来赚钱的火电站,就是类似神华这种可以实现“煤电联动”的企业,中煤能源应该就是这样布局的。

三、业绩

对于中煤能源这样特殊经历的公司,不能直接看常规财务数据,而是应该抓重点,验证公司的成长性。

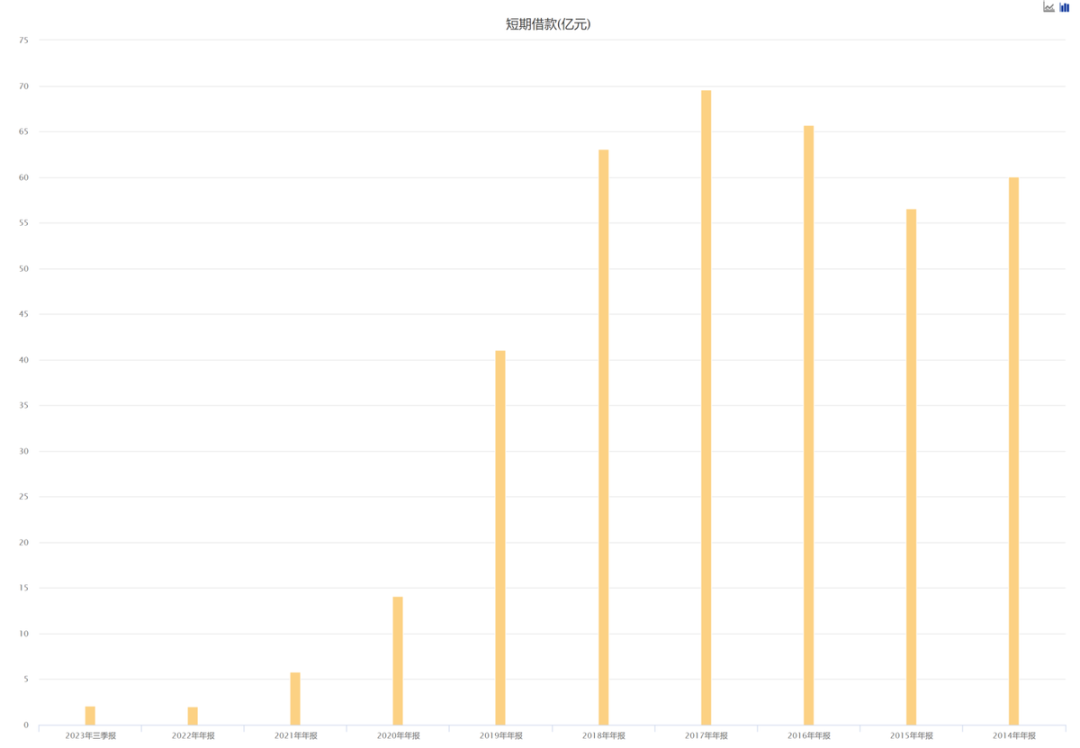

首先我们来看负债。

这是公司的短期借款,区别非常明显。

在2019年之前,一直都有好几十个亿的短期借款,但是2023年三季报,只有区区2个亿。

应付款是流动负债里面的大头,基本上变化不大。

合同负债这几年都有五六十个亿,主要是销售规模加大了,结算周期问题。

流动负债里面还有一个大头“其他流动负债”,以前规模也不到,就几十个亿,现在高达279.7亿。

这主要是公司吸收子公司存款导致的,每年都要给利息。

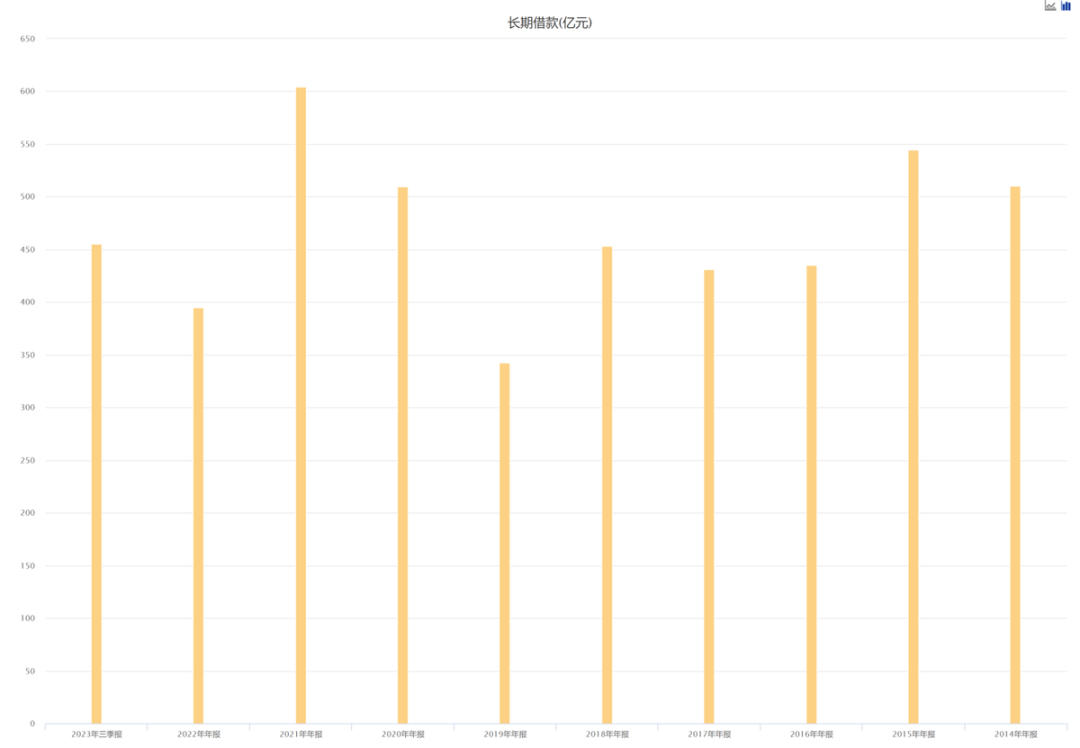

然后另一个要付利息的大头就是长期借款。

2023年三季报长期借款依然有455.5亿,中间有过下降,但是2020年和2021年又拉上来了,所以整体变化不大。

现在每年都有200亿以上的长期借款,转变为一年内到期的非流动负债,如果负债规模不再继续扩大,中煤能源的负债率会快速降低。

如果算上账上900亿左右的货币资金,很显然中煤到了大幅度降负债的时期。

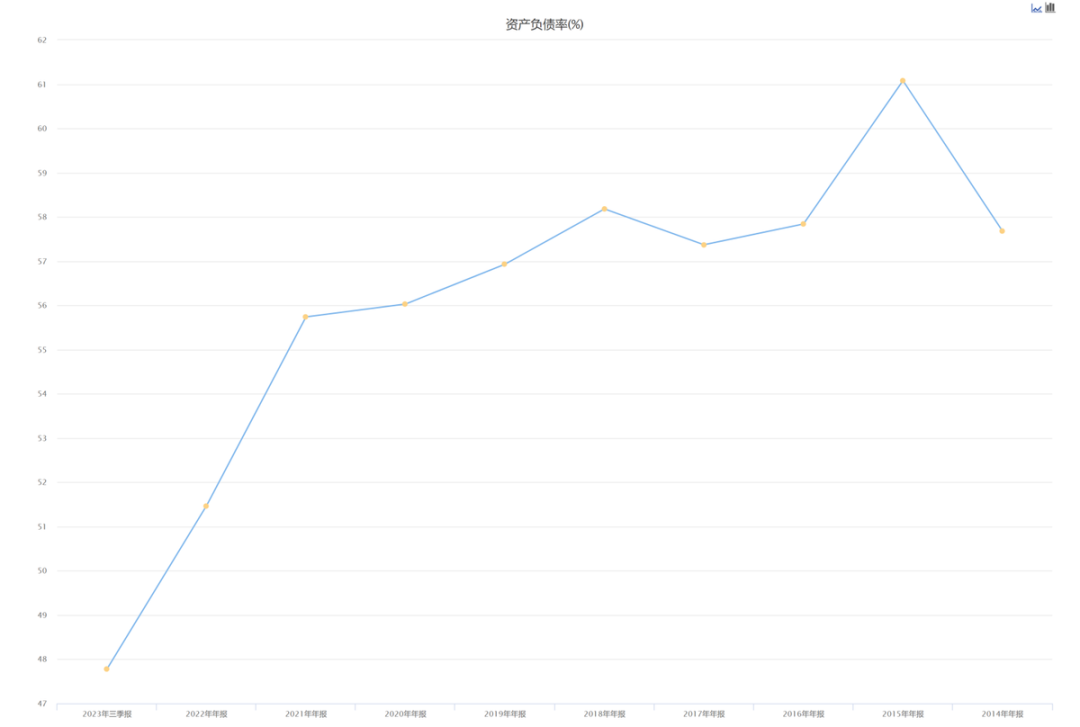

这一点从资产负债率能更明显的看出趋势。

如上图所示,自从2015年负债率达到61%的顶峰后,就一直在下降,如今只有47.8%的负债率。

虽然与中国神华和陕煤没法比,但是只要继续改善,是肯定会进一步下降的。

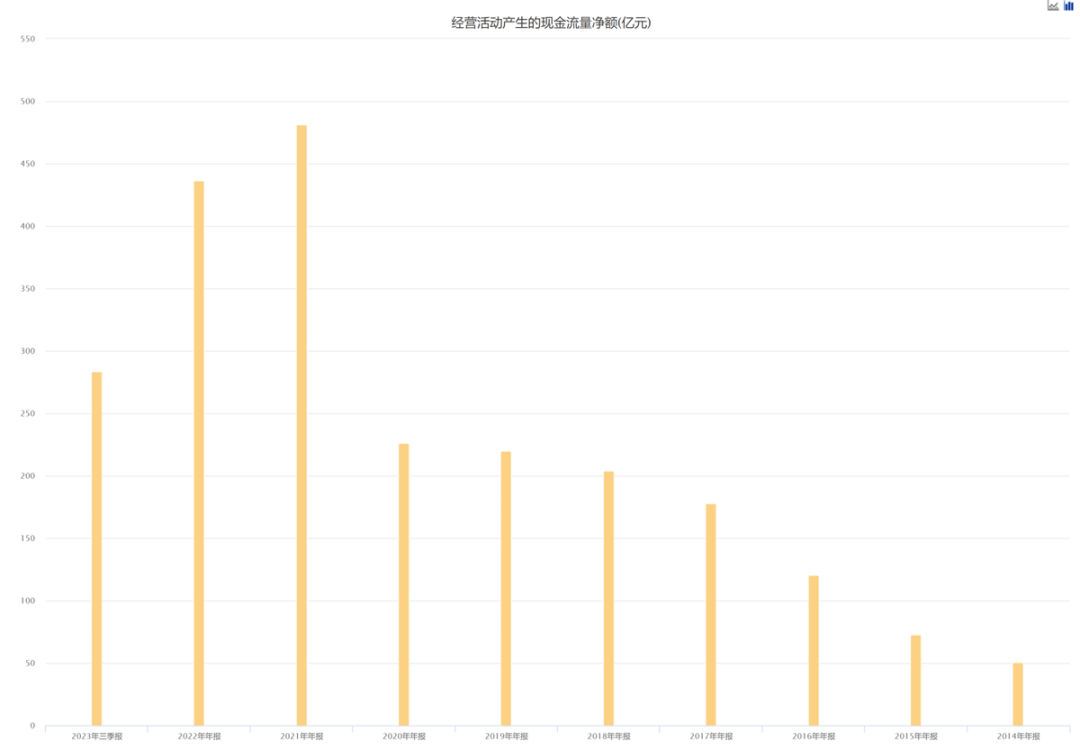

毕竟现在的现金流比之前好很多了。

前两年煤炭价格好的时候,带来四百多亿的现金流净额,这是降负债的主力军。

不过近两年的煤炭价格有所下降,现金流出现了回落,不过依然是远远高于净利润的。

煤炭企业其实降负债很容易,只要不买新煤矿,已有煤矿的基础工程建设完毕,就没有太大的资本开支,也就不需要多少资本开支。

你看中国神华如此大规模,每年的资本开支也就两百多亿,陕煤就更少了,每年就区区几十个亿。

因为他们都很成熟,按部就班挖煤运煤即可。

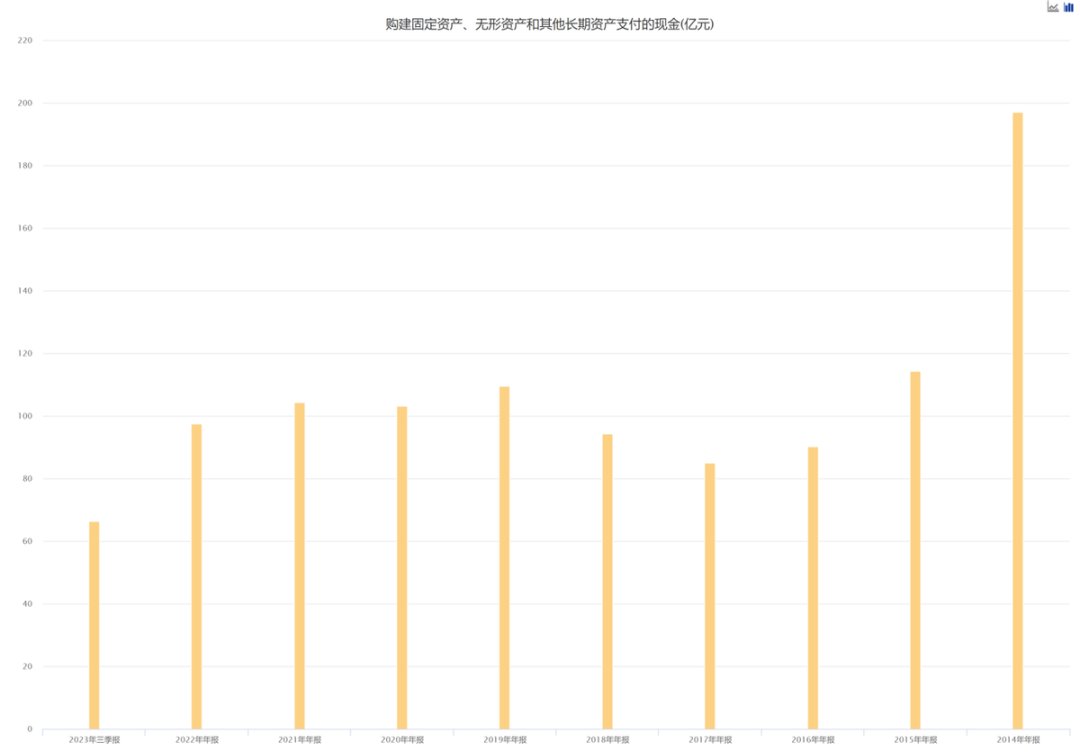

中煤有点不一样,前些年一直在扩产搞建设,所以资本开支相比于自身体量来说,要高很多。

如上图所示,前些年一直都是在100亿左右波动,但是近两年是下降趋势,2023年三季报只有66亿,很显然正在进一步下降。

说明那些质量不高的煤矿,已经整改得差不多了,旗下的平朔煤矿一枝独秀这么多年,我估计后面就是花开数朵了。

比如大海则、王家岭等煤矿的产能都会慢慢起来。

那么一边是产量扩大形成很不错的收入,另一边是开支减少,等于是在为以后的利润打基础。

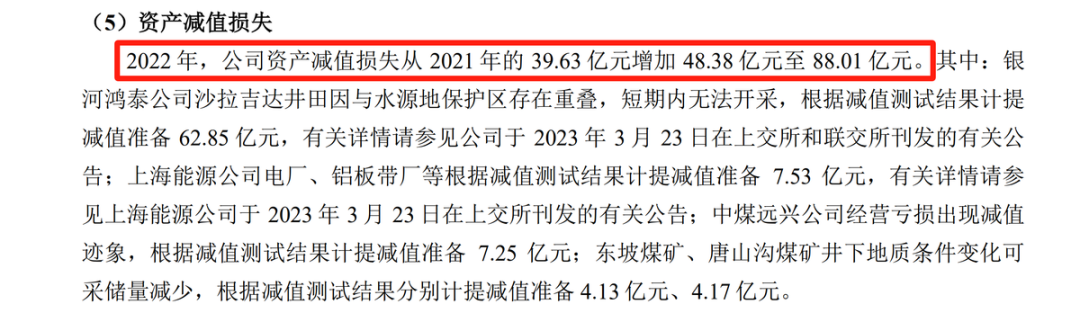

另外影响中煤能源利润的还有一个很大因素,那就是减持计提。

这也是很无奈的一个事情,前面说了公司旗下的煤矿很多都是重组或者收购进来的,必然会有一大堆历史遗留问题。

每一家大量收购过的公司都会多少有这个问题,任何行业都是。

那么处理这些遗留问题,只能不断地计提,比如这些年中煤就一直在计提各种矿资源减值。

所以2022年的计提资产减值准备就高达88亿。

相比于两百多亿的净利润来说,计提88亿可想而知影响有多大。

不过我大概统计了一下历年的计提项目,以及公司的主要资产项目,现在差不多也已经处理完了,未来基本上没有大的资产减值了。

所以2023年的年报,应该就是一道分水岭,让我们拭目以待。

四、总结

中煤能源这一路走过来很不容易,经过这么多年的消化,总算是一点一点的把很多低质资产给扭转过来了。

当然降本增效的任务还没有完成,负债率也还没到优秀水平。

但是换个角度来看,有问题就说明还有成长空间,其实中煤也算是煤炭界的一朵奇葩。

很多人看上煤炭,基本上是奔着分红率和股息去的。

但是中煤能源显然这一点还没法和那几个煤炭巨头相提并论。

近三年中煤的分红力度,都是归母净利润的30%,在公司这么难的情况,已经不小气了。

神华那种分红率60%的,是因为公司没有压力。

我相信中煤进一步降低负债率后,肯定也会提高分红力度。

所以总的来说,中煤能源的苦日子差不多快过完了,未来就是收获期。

我做了下面这张《A股核心资产研究汇总》表,里面精选了上百家优质公司,并附数万字的分析方法。

所有分析过的公司都会在上面这个表里更新数据。

一起探索企业基本面的研究,收获必然巨大。

小拇指,发财手点个赞......

#新一轮煤炭景气周期开启?#$中煤能源(SH601898)$$中国神华(SH601088)$$陕西煤业(SH601225)$

本文作者可以追加内容哦 !