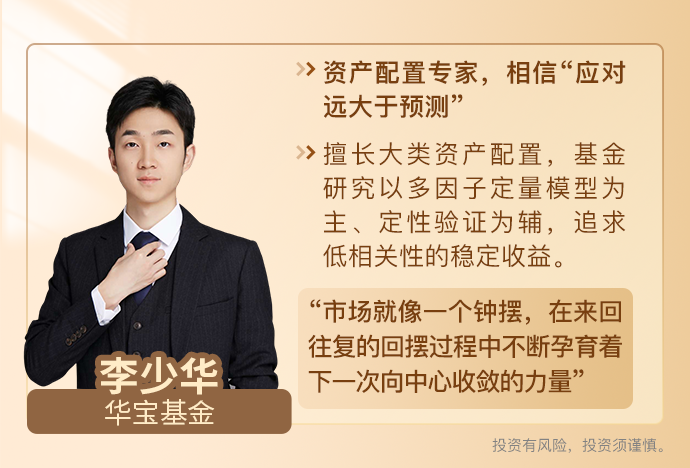

感谢大家点进这篇文章~我是均衡型FOF基金经理李少华。

最近权益市场波动较大,很多小伙伴不知道到底该逢低买权益,还是求稳买债基呢?正值四季报出炉,今天我就来跟大家说说去年四季度我是怎么操作的~

先说说整体股债配置情况。去年四季度权益市场持续回调,偏股基金指数达到年内低点,市场整体情绪也接近冰点。在此背景下,我管理的$华宝稳健目标风险三个月持有(FOF)(OTCFUND|013150)$保持30%权益仓位运作,始终希望通过合理的资产配置及多因子量化选基方法,争取持续为投资人提供在明确目标风险中枢下的超额收益。

具体来看,去年四季度的一个操作亮点是加仓了QDII美债相关基金。去年10月上旬,10年期美债收益率伴随着美国财政部超预期发债及市场情绪共振上冲突破5.0%,创出2007年以来新高。基于对美国通胀数据的判断和市场情绪过分price in的客观条件,市场提供了一个配置美债相对较好的机会。因此我在10月下旬加仓了近12%的QDII美债相关基金,随后美债收益率出现明显回摆,年末回到4.0%附近,为去年四季度产品收益带来较为明显的正贡献。

当然,过往已矣,更重要的是:未来该如何做?

作为均衡型FOF基金经理,我管理的基金$华宝稳健目标风险三个月持有(FOF)(OTCFUND|013150)$持仓主要以有持续超额的主动均衡基金产品为主。未来我会继续丰富大类因子库,挖掘基金因子,不断优化组合,通过定量模型分析组合穿透后在行业上的偏离情况,保持组合在各敞口上相对较小的暴露,持续做高胜率低赔率的事。

从投资方法上来说,我会继续在明确产品风险收益中枢的基础上,通过多因子定量选基及定性分析验证相结合的方式精选出有持续超额的基金产品,通过组合配置,力争提高产品的风险调整后收益。

我始终认为,市场的周期类似于一个钟摆,需要我们在大幅上涨时保持克制,在显著回调时保持理智。对于板块轮动及风险偏好的不确定性,如何应对或许比预测更重要。因此,在持仓上,我仍会以均衡产品为主,在各个赛道内精选超额稳定的基金,以此来面对不确定的市场。

观点更新时间:2024.1.31

相关基金:

【震荡市均衡风格】$华宝稳健目标风险三个月持有(FOF)(OTCFUND|013150)$

数据来源:Wind、基金定期报告。持仓信息来源于最新基金定期报告,定期报告中显示的季度末前十大重仓基金仅为季度末当日持仓,不代表基金在完整季度始终持有,也不代表未来继续持有,以上持仓信息仅做展示,不作为任何投资建议或指导。

注:基金管理人判定的华宝稳健目标风险FOF风险等级为R2-中低风险。本基金每份基金份额的最短持有期限至少为三个月(节假日顺延),不满足最短持有期的份额不可办理赎回及转换转出。即投资者要考虑在最短持有期限届满前资金不能赎回及转换转出的风险。基金经理观点仅代表当时观点,今后可能发生改变,仅供参考,不构成任何投资建议或保证。

#2024年的第一个月,你的收益如何

相关证券/基金:

华宝稳健目标风险三个月持有(FOF)

013150

0.9272-0.62%加自选

本文作者可以追加内容哦 !