在距离前次闯关A股上市铩羽后,历经整整六年时间的休整与筹谋,上海龙创汽车设计股份有限公司(下称"龙创设计")终于又一次迎来了向资本市场进军的关键时机。

追溯起来,龙创设计的A股资本化之路相当早!早在六年多前的2017年6月22日,龙创设计就提交了首次公开发行股票并在创业板上市的申请材料并获受理。

但仅仅过了三个月后,因其调整上市计划,龙创设计的首次上市闯关之旅被永远停止在了2017年10月13日——当日,证监会正式宣布其主动撤回上市申请而终止其IPO审议。

2021年1月29日,应是在首次上市失败阴云笼罩四年之后的龙创设计值得纪念的日子,当日,上海监管局披露了龙创设计拟首次公开发行股票并在境内证券交易所上市的信息。由此,也拉开了龙创设计第二次向A股市场进军的序幕。

在经历了多年的蛰伏与业绩发展的蜕变后,龙创设计这次将上市地依然选择在创业板。

梳理时间线慧炬财经发现,2023年6月16日龙创设计IPO获受理,7月12日接受了问询,六个多月后的2024年1月8日回复了首轮问询,1月30日深交所火速发出了第二轮问询。

在此轮问询中,深交所对龙创设计发出14连灵魂拷问,对于业绩增长可持续性、毛利率变动合理性、大额分红等问题进行了深度问询,深交所更是进一步要求提高招股书信息披露质量。

公开信息显示,创办于2003年的龙创设计主要从事汽车全流程设计业务,主要国内客户包括比亚迪汽车、长城汽车、江铃汽车、吉利汽车和东风汽车等。

再度叫板A股上市,龙创设计显然也更为审慎、准备得也更加充分。

龙创设计最新申报材料显示,此番其选定华林证券作为其IPO二进宫的护航者,而不是早前的广发证券,不仅如此审计机构也由众华会计师事务所变更为立信会计师事务所。

龙创设计给出的理由是前中介机构因自身问题不再适合担任IPO中介机构。

慧炬财经注意到,2020年时任保荐机构广发证券受康美药业事件影响,其保荐业务资格受到影响,2017年时任审计机构众华会计师事务所、签字会计师深陷雅百特财务造假丑闻——伪造巴基斯坦政要信函以虚构公司经营项目,证监会调查结果显示雅百特2015-2016年9月累计虚增营业收入约5.8亿元,虚增利润近2.6亿元。

更值得关注的是,广发证券不仅是龙创设计前次申报时的保荐券商,还是公司的第八大股东,据了解,本次发行前广发证券持有龙创设计133.80万股,占比1.53%。

此次龙创设计再度启动IPO,其上市的首选之地依然为创业板,但与六年前的首次申报相比,因基本面和募投需求皆发生了变化,较之前次有了不小的增幅。

据2017年6月22日龙创设计首次提交的上市申报材料显示,其曾计划通过该次IPO发行不超过2134.20万股以募集2.19亿资金投向"汽车模型制造及设计中心建设项目"、"样车制造中心建设项目"和"智能电动汽车研发中心建设项目"等三大项目及补充流动资金。

此次重启资本之旅的龙创设计则高调了许多。面对业绩暴增,龙创设计此次IPO目标估值高达19亿元,在略微调高发行规模至不超过2841.00万股的同时,其募资金额大增至4.8亿元暴增了119.17%投向"纯电智能汽车平台项目"、"电子电气架构研发项目"、"协同研发平台系统建设项目"等三大项目和补充流动资金1.8亿元。

蛰伏六年后,重启上市计划,显然,彼时困扰龙创设计的收入规模较小,盈利水平较低已顺利得以突破,但业绩增长是否可持续却不免成为其二次IPO之旅路上不可忽略的重要问题。

前次IPO铩羽当年净利暴跌六成多

营收增幅放缓 业绩增长持续性存疑

龙创设计自己也承认,其首次申报时收入规模较小,盈利水平较低。

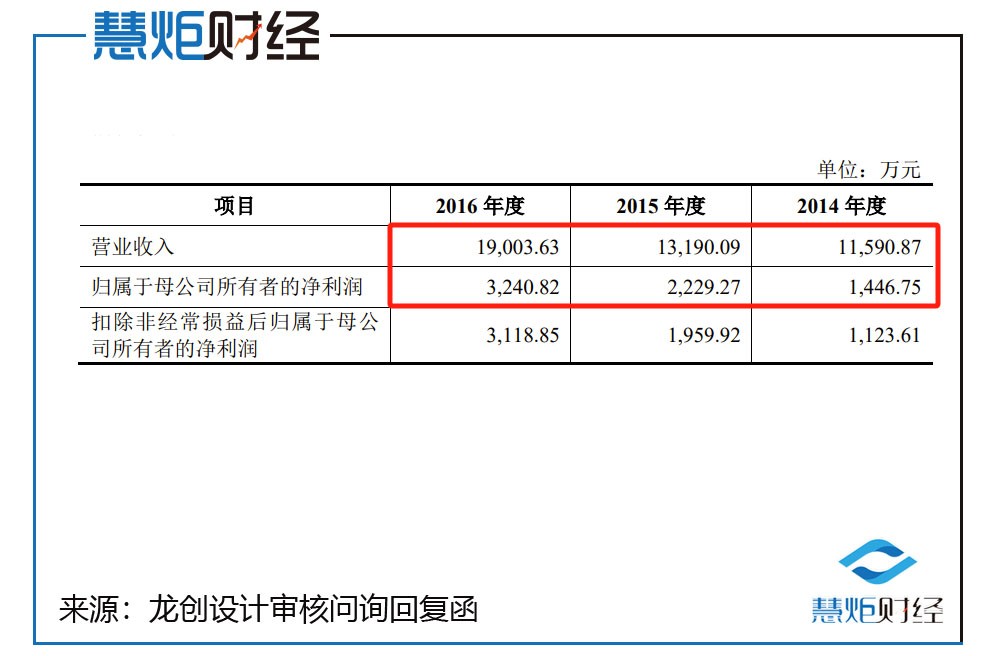

据龙创设计此前IPO申报材料显示,2014年至2016年,龙创设计营收分别为1.16亿、1.32亿、1.9亿,对应的扣非净利润分别为1123.61万、1959.92万、3118.85万,在三年中,营收与利润皆保持了持续增长,就营收和盈利规模而言,基本面也还算合格。

不过,这一切到了2017年,龙创设计净利润出现了跳水式下滑。

据WIND数据显示,2017年,龙创设计当年归母净利润仅为1129.79万元较之2016年暴跌了65%,或许这是龙创设计撤回IPO的真正原因所在。

2022年净利润的暴涨,是龙创设计此次IPO最强的催化剂。

据龙创设计2024年1月22日更新的最新一版招股书披露,其2023年上半年营业收入达到了4.18亿,同比增长16.27%,净利润超过了5421.11万元,同比增幅8.67%。

在2023年之前的三年中,龙创设计营收保持了持续增长的态势。

公开数据显示,2020年至2022年三年中,龙创设计营收分别为3.47亿元、5.38亿元、7.61亿元,扣非净利润分别为2655.12万元、3671.37万元、1.1亿元。

显然,龙创设计2022年的业绩爆发,是此次龙创设计IPO的最大底气。

此番IPO递表于2023年6月,正值龙创设计经营业绩一片大好之时,在2022年时,其营业收入就已经突破了7.61亿增幅高达41.50%,实现扣非净利润1.1亿元增幅达到199.18%。

慧炬财经注意到,在2023年之前的三年中,龙创设计收入呈现快速增长态势,2020年至2022年,营业收入复合增长率为48.16%,迎来业绩最好的高光时光。

不过,据龙创设计2023年中报数据显示,在2023年上半年,其营业收入4.18亿,同比仅增长了16.27%,较之2021年、2022年的55.13%、41.50%的营收增长率增幅明显放缓。

2023年上半年,龙创设计显然已经难以继续维持2021年和2022年的高增长,已经呈现下滑之态。

也正是因营收增幅放缓,龙创设计业绩增长的可持续性在问询中首当其中遭到了监管层的关注。

事实上,龙创设计业绩增长的可持续性,是监管层对其此次IPO问询中最大的质疑。

于是在深交所对其下发的首轮问询中,便要求其说明"业绩增长是否可持续,是否存在业绩大幅下滑风险"。

龙创设计在最新更新的招股书中坦然表示,"未来一段时间内公司收入增长率可能会进一步下降。此外,报告期内公司收入增长主要来源于新能源汽车设计及海外汽车设计业务,未来若汽车市场景气度下降或新能源汽车渗透率停滞或公司海外市场开拓不利,公司将面临营业收入增长下降的风险。"

“业绩高增长带来了龙创设计上市的希望,但同样如何持续增长以证明其具有成长性和创新性,则也成为了龙创设计IPO所面临的必答问题。”,深圳一位资深投行人士告诉慧炬财经。

实控人曾被记入诚信档案

质押18.74%股份未及时披露

25岁,对于王珣而言,是他人生的分水岭。

2000年,时年25岁南京航空航天大学毕业的王珣放弃了上海飞机制造厂的稳定工作,创立了上海龙创汽车设计有限公司,组建了"龙创汽车设计",成为国内最早的一批汽车研发团队,开始走向"中国设计"之路。

与其他成功的企业家一样,龙创设计实控人王珣也是饱含了创业的心酸。2005年,彼时中国汽车市场遭遇了前所未有的低谷期,诸多公司被淘汰出局,龙创设计当时还面临着三个月发不出工资的生死时刻。

历经千帆,从2015年8月在新三板挂牌上市到此次递表创业板,龙创设计距离A股梦究竟还有多远尚未可知。

慧炬财经注意到,王珣直接持有公司30.04%股份,还担任迪灿投资、龙寿投资、龙任投资、创寿投资、上海珑曜的执行事务合伙人,其分别持有公司21.66%、0.99%、0.98%、0.63%和0.58%的股份,王珣合计控制公司54.86%股份的表决权。

而翻阅最新版招股书,慧炬财经注意到,龙创设计在合规上存在的问题,格外惹眼。

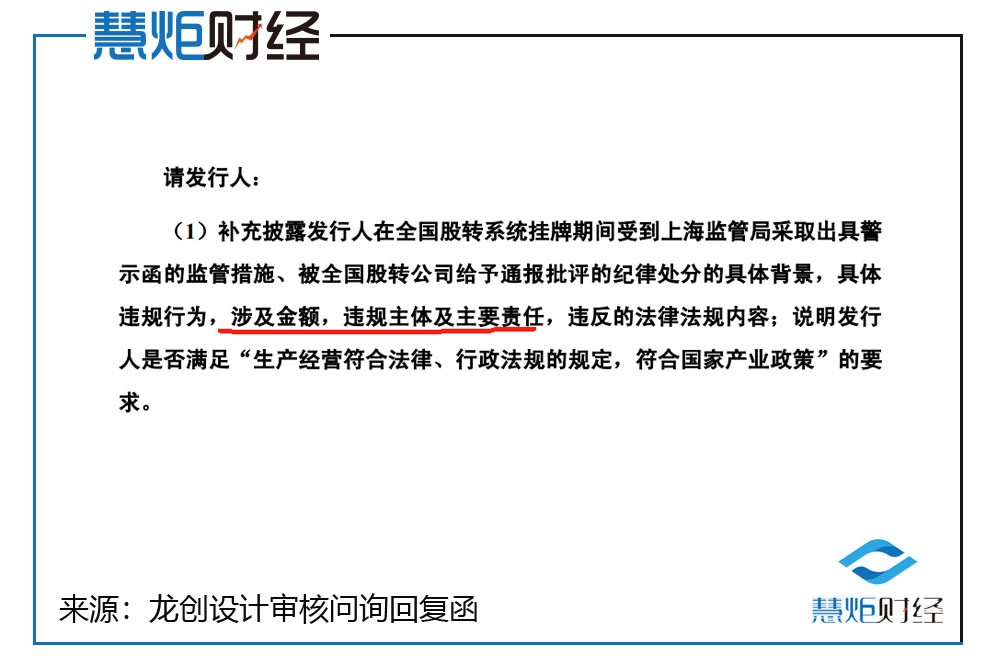

2019年12月,龙创设计因未及时披露对外投资事项、未及时审议和披露关联交易、未及时披露控股股东所持股份被质押事项被中国证监会上海监管局采取出具警示函的监管措施。

2020年4月,因上述事项以及2019年4月公司向参股公司顶创汽车提供担保未事前审议并披露,公司、公司董事长王珣及董事会秘书杨虹被全国股转公司给予通报批评的纪律处分并记入诚信档案。

这中间值得关注的是这些违规行为涉及的金额都十分巨大。

2019年1月和4月,龙创设计向顶创汽车两次投资,认缴出资额合计为2,900万元,占公司2018年度经审计净资产的13.72%。

2019年4月至7月,龙创设计与顶创汽车签署《技术开发合同》及相关补充协议,合同总金额40,414.05万元,占其2018年度经审计净资产的191.20%。

2019年4月,龙创设计与顶层设计作为顶创汽车的保证人与顶创汽车、Vin fast共同签署了总金额为9750万美元的合同,龙创设计承担的保证金额最高为13123.50万元人民币,占公司2018年度经审计净资产的62.09%。

2019年7月,龙创设计实际控制人、董事长王珣将所持公司1200万股股份质押给杭州银行股份有限公司上海分行,质押股份数占公司当时总股本的18.74%,质押用途是为公司向杭州银行上海分行借款提供股权质押担保。

针对于此,深交所要求龙创设计说明是否满足"生产经营符合法律、行政法规的规定,符合国家产业政策"的要求。

在业内人士看来,对于信息披露违规,无论是有意还是操作不当,都无法回避的是其背后管理内控明显缺失,而对于拟上市企业的内控有效性问题,一直是上市合规性审核的要点,而内部控制制度有效性能否获得监管层认可是IPO闯关过程中不可忽视的重要问题,此前因此折戟的IPO案例比比皆是。

低研发费用率遭遇监管诘问

与收入利润增长是否匹配

在业绩问题尚不足以对龙创设计上市形成必然牵绊之前,在创业板上市另一关键指标——“创新性”上,龙创设计就备受监管层关注。

在2020年至2022年中,龙创设计不仅研发投入比低于同行业的阿尔泰和埃维股份,其24项发明专利数量也较可比公司阿尔特的57项差距甚大。

一般来说,研发投入的多少,很大程度将直接决定着公司的创新创造水平。

龙创设计相对较低的研发投入比,要力证自身符合创业板的"三创四新"定位,显然还需要一番令人信服的解释。

龙创设计申报数据显示,2020年至2023年上半年,其研发费用分别为2902.45万元、3415.92万元、4791.43万元、2709.81万元,研发费用中职工薪酬占比分别为82.34%、85.82%、85.98%、88.88%。

不仅如此,在2020年至2022年的IPO报告期内,龙创设计研发费用占当期营收比重分别为8.37%、6.35%、6.29%,呈现逐年下滑趋势。

"研发投入情况与公司收入、利润增长情况是否匹配,研发费用率明显低于同行业可比公司平均水平的原因,是否存在因汽车设计业务研发投入不足而导致业务竞争力、市场份额下滑的风险。",深交所对此发出灵魂拷问。

"创业板目前要求'三创四新'的标准,拟IPO企业需要具备创新、创造、创意特征和科技创新、模式创新、业态创新和新旧产业融合情况,如果说一家企业具备技术创新,但其研发投入比却很低,这不得不让人怀疑其是否具备技术先进性和核心竞争能力,上述投行人士分析指出。

毛利率经历大幅波动

变动合理性遭深交所诘问

此番递表创业板,龙创设计大幅波动的毛利率也是其上市路上不可忽视的问题。

在因新能源汽车销量持续增长带来的高涨营收和净利润背后,龙创设计在其此次IPO报告期内,其毛利率的大幅变动也格外引人注意。

众所周知,毛利率是衡量一家企业盈利能力的关键指标之一。

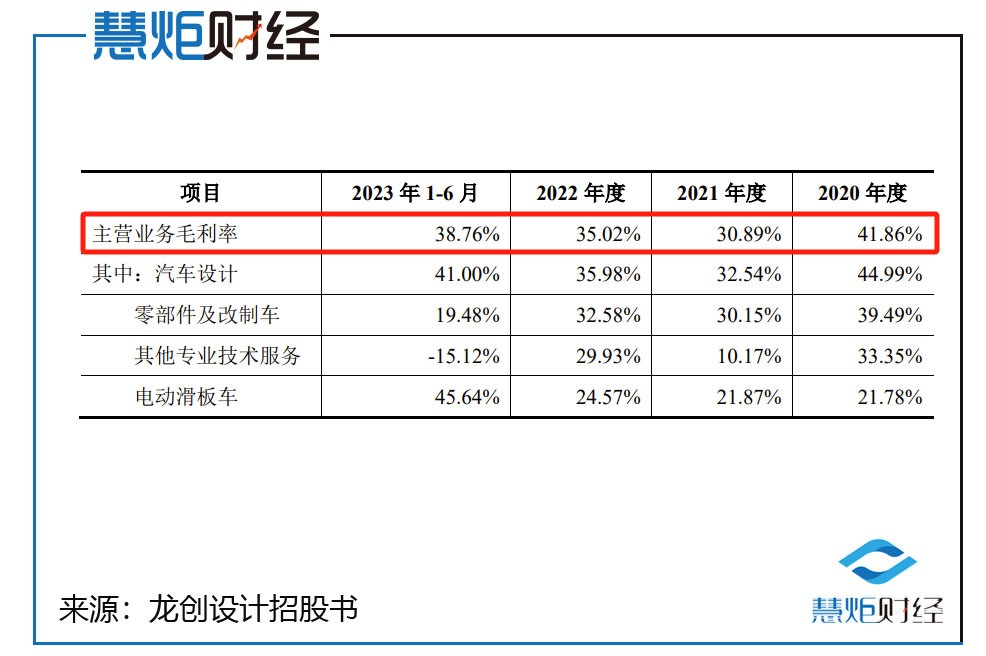

公开数据显示,2020年至2022年,在最初2020年间,龙创设计的主营业务毛利率还能达到41.86%,但这一趋势在2021年急转直下。

2021年,龙创设计主营业务毛利率突然从此前41.86%的高位跌至30.89%,下滑了10.97个百分点。

也正是在这一年中,龙创设计净利润为4041.95万元,与2020年4059.32万元的净利润相比,同比下滑了0.43%。

但毛利率的大幅变动才刚刚开始。

2022年,龙创设计的毛利率回升至35.02%,到了2023年上半年又进一步提升至38.76%。

值得注意的是,龙创设计新能源汽车设计毛利率由2021年的43.96%大幅滑落至2022年的37.11%,降幅明显高于行业内主要竞争对手阿尔特。

针对于此,深交所要求量化分析报告期内主营业务毛利率大幅波动的具体原因,影响各细分业务毛利率的关键因素,相关变动趋势是否符合行业特点、是否与同行业可比公司一致。

"VinFastSCP项目2022年实现收入2,103.66万元,占当期新能源汽车设计业务收入比例为4.75%,该项目2022年毛利率仅为-3.75%,大幅降低了2022年新能源汽车设计业务毛利率",龙创设计如此解释2022年新能源汽车设计毛利率大幅下滑。龙创设计也坦然如果未来汽车市场景气度发生较大变化或公司的业务结构、客户资源、成本控制等方面发生较大不利变动,或者行业竞争加剧导致公司订单价格下降,人才储备竞争加剧,使得人力资源成本上升等不利变化,公司将面临综合毛利率发生较大幅度波动的风险。

"毛利率大幅波动会影响到监管层对业绩稳定性的判断,在如今的创业板审核中,毛利率大幅波动并不是IPO推进的必然障碍,主要还是需要企业解释出现大幅波动的原因,这一原因是否会对企业未来的经营状况形成持续影响。",北京一位资深保荐代表人告诉慧炬财经。

创始股东七五折低价转股退出

三类股东未配合基金核查引关注

从问询函来看,作为龙创设计创始股东的胡峥楠在持股八年后低价转股退出,也引起了监管层的高度关注。

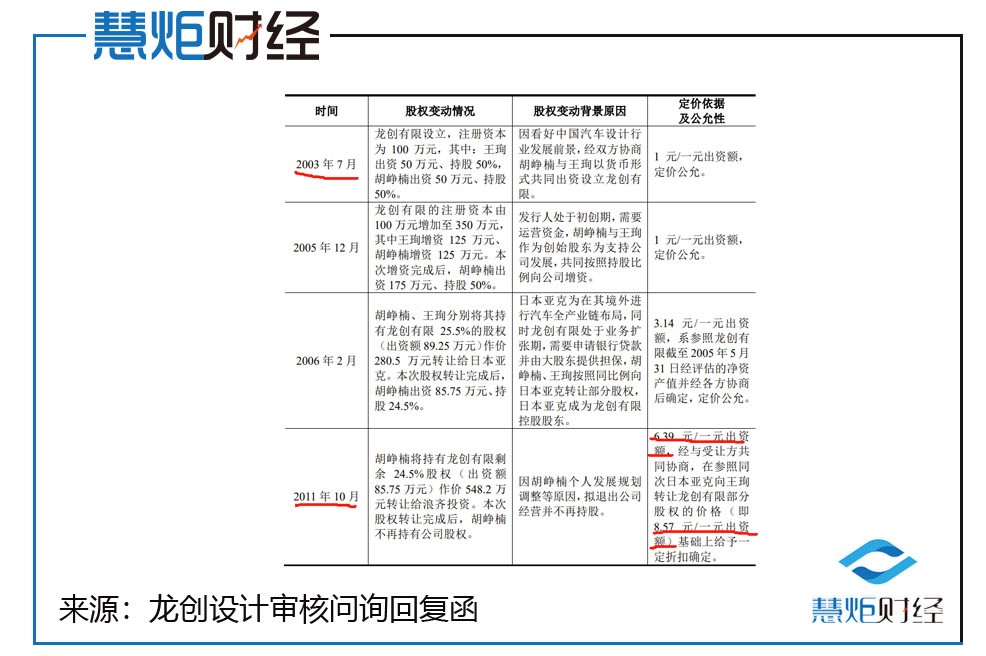

招股书显示,龙创设计前身由王珣、胡峥楠2003年7月共同出资设立,作为创始人之一的胡峥楠却在2011年10月选择了退出。

慧炬财经了解到,龙创设计实际控制人王珣与胡峥楠为南京航空航天大学的校友,双方于2003年7月18日以货币形式共同出资设立龙创有限,其中王珣出资50万元、持股50%,胡峥楠出资50万元持股50%。

2011年10月,胡峥楠将持有龙创有限剩余24.5%股权(出资额85.75万元)作价548.2万元转让给浪齐投资,本次股权转让完成后,胡峥楠不再持有公司股权。

令人不解的是,胡峥楠退出龙创设计时的股权转让价格为6.39元,明显低于同日日本亚克向实控人王珣转让股权的价格8.57元,相当于打了七五折,这是为什么呢?

针对于此,深交所要求胡峥楠参与设立又退出的背景,定价公允性,目前是否持有公司股份。

就退出原因,龙创设计给出的解释是"因胡峥楠个人发展规划调整等原因,拟退出公司经营并不再持股。"

此外,截至2023年6月30日,龙创设计还存在1名契约型私募投资基金股东,即雅儒价值成长二号新三板投资基金(以下简称"雅儒成长二号基金"),属于三类股东。

据了解,雅儒成长二号基金,基金管理人为上海雅儒资产管理合伙企业(有限合伙),于2017年通过全国股转系统购买股票方式入股,截至2023年6月30日,该基金持有龙创设计8,000股股份,持股比例为0.0094%。

令人奇怪的是,据回复函披露,保荐机构通过电话、短信、邮件等方式主动联系雅儒成长二号基金相关经办人员,但截至问询回复签署日,雅儒成长二号基金暂未配合提供关于该基金核查所需相关资料。

突击分红0.78亿还要募资补流

究竟意欲何为?

在IPO前突击分红,往往会被质疑是为了上市刻意圈钱,而龙创设计IPO前也存在突击分红行为。

慧炬财经翻阅招股书发现,龙创设计资金缺口不是很大,2022年底,公司账面上的货币资金为2.55亿元,对应的短期借款为2502.94万元,然而,到了2023年上半年,其货币资金2.29亿元,短期借款却高达1.05亿元,偿债压力陡升。

招股书显示,2020年至2023年上半年,龙创设计短期借款金额分别为2302.99万元、4895.27万元、2502.94万元、1.05亿元。

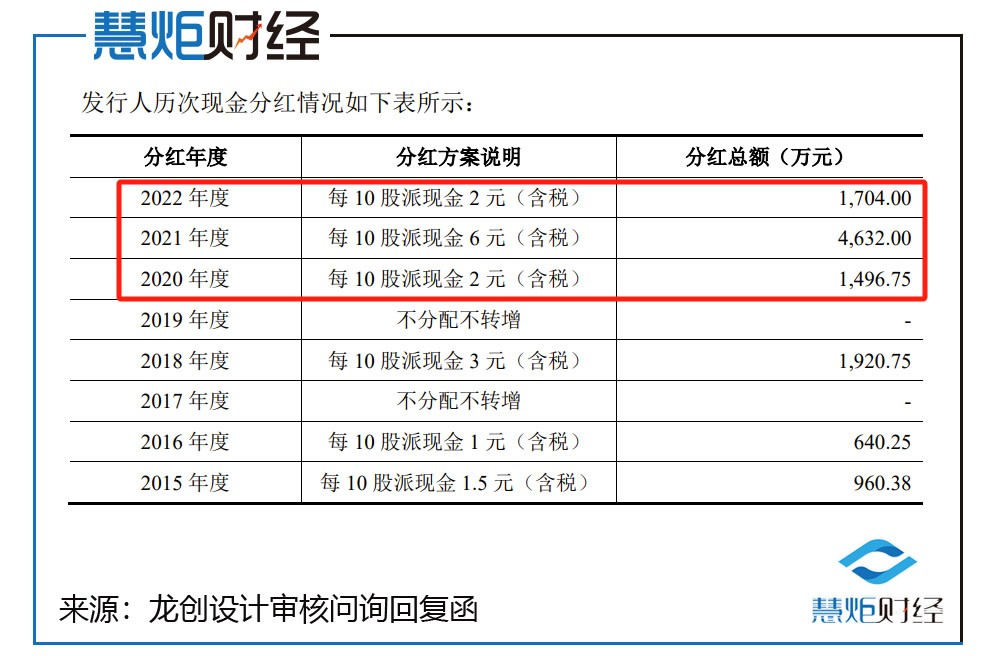

慧炬财经注意到,2020年至2022年,龙创设计的现金分红金额分别为1496.75万元、4632万元和1704万元,三年累计现金分红金额高达7832.75万元,突击分红迹象十分明显。

而在2020年至2022年,龙创设计实现的归母净利润分别为4059.32万元、4041.95万元、1.17亿元,2021年分红4632万元相当于将2021年的全部净利润分走。

而突击分红7832.75万元,这相当于直接分掉了2020年至2022年合计净利润的39.51%。

从龙创设计股权结构看,王珣持有龙创设计30.04%股份,王珣累计分得现金分红2589万元。

一般来说,在IPO前进行突击分红,一定程度意味着企业并不差钱,而一边慷慨分红,一边却向资本市场伸手要钱补流,龙创设计究竟意欲何为?就目前市场境况来讲,大比例分红基本都会遭遇监管问询,如果不能做出合理解释,难免会最终会像福华化学等企业一样折戟。

"一般公司分红都不会超过净利润,如果一家公司分红超过净利润,分红目的就很可疑。在IPO前突击分红,这意味着公司不肯将净利润投入再生产,为了上市圈钱的嫌疑很大,也不利于公司的发展,这样的公司上市后管理层是否会对公司负责,也很让人怀疑",上述保荐代表人告诉慧炬财经。

前次IPO铩羽六年后再次闯关,龙创设计的业绩可持续性又将何以为继?这一问题的答案将直接决定着龙创设计此次IPO的生死,而路蓝缕一路走来的王珣能否迎来其A股实控人身份的转变,慧炬财经后续将持续关注!

本文作者可以追加内容哦 !