超预期的就业,降息开始时间推迟,但无法抵挡美债收益率最终的下行

近期美国的非农就业数据公布一起哗然,最终数据为之前经济学家预期的两倍(非农就业人口增加35.3万),小时工资水平继续上行,同时失业率则继续维持在3.7%低位,简单说就是美国的经济从数据看就是很不错。虽然我在新年交替之际有给大家泼过冷水--“在新年祈愿是习惯,但即使走在正确道路上愿望落地可能比预期花费时间更长”。目前看,美国的债市就是这样一个情况。

就业数据公布前,最近一次美联储也发声对于降息相对鹰派(让一些投资人怀疑美联储高层可能提前掌握了就业的相关数据),即降息可能比更早之前市场预期的时间更晚(尽管预期之后被推迟早已不是一两次)。

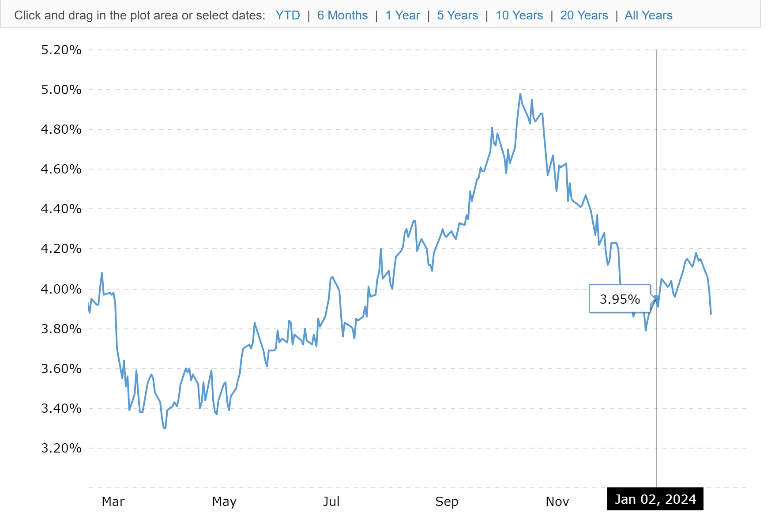

尽管这样的数据短期来看,可能各大类资产投资人就只有债券类经理比较失望,但对于投资美债的投资人,我认为之前看多的逻辑依然没有变。别的不说,咱继续看看上次截屏过的美国十年期国债收益率,这几天收益率又下了。

数据来源,第三方公开网站信息:10 Year Treasury Rate - 54 Year Historical Chart | MacroTrends(十年国债收益率)

尝试“类货基” ,等美联储开启降息

虽然我也不敢保证它就这样一路向下为我们带来快速的高收益,但至少看来不少投资人的看法和我一样。

之前我看到摩根国际债的平替(原配因为限额暂时无法投资)摩根海外稳健,出去每周常规定投外,我预计依然会有钱就加。

一方面是因为其利率或者叫高评级债的底仓符合我个人看多的逻辑。另外一方面则是因为其有FOF结构,其项下还有货基类产品(这类产品就是高评级高流动性底仓),在美国基准利率高且降息时间还有可能推迟背景下,有这就算“吃票息”也不错的概念。拿着这个“类货基”份额过节,或者说等美联储开启降息,是个不错的选择。

风险提示:本文仅代表作者个人观点,不做任何投资建议。未经允许不可转载。#A股小盘股跌幅扩大,缘何大跌?#$摩根海外稳健配置混合(QDII-FOF)人民币A(OTCFUND|017970)$$摩根海外稳健配置混合(QDII-FOF)人民币C(OTCFUND|020512)$$摩根纳斯达克100指数(QDII)人民币C(OTCFUND|019173)$

本文作者可以追加内容哦 !