一、核心观点

权益市场方面,上周权益市场大幅下跌,根本原因是流动性不足。流动性风险产生的原因有以下几点:

1)宏观原因。2023年下半年美元的实际利率上行,对于新兴市场造成了较大的流出压力,部分消耗了A股市场内部的流动性。从6月以来,国内金融维持紧缩条件,推动无风险利率持续下行,造成系统性风险偏好不断下降,对应权益的估值受到压制。

2)行业原因。以沪深300为代表的强宏观资产被减持,内外资均转向哑铃型策略,买入弱宏观资产,但是哑铃策略成立的前提条件未能满足。

3)边际原因。1月初以来市场资金快速卖出过度拥挤的成长行业和小市值,造成冲击,叠加外资因海外金融条件变化的重新流出,形成了市场大小共振下跌。

在经过市场的阶段性出清之后,在管理层的悉心呵护下,在中国经济高质量发展的鼓舞下,我们有理由相信A股很快将迎来向上的时刻。

二、市场回顾

(一)权益市场

权益市场走势

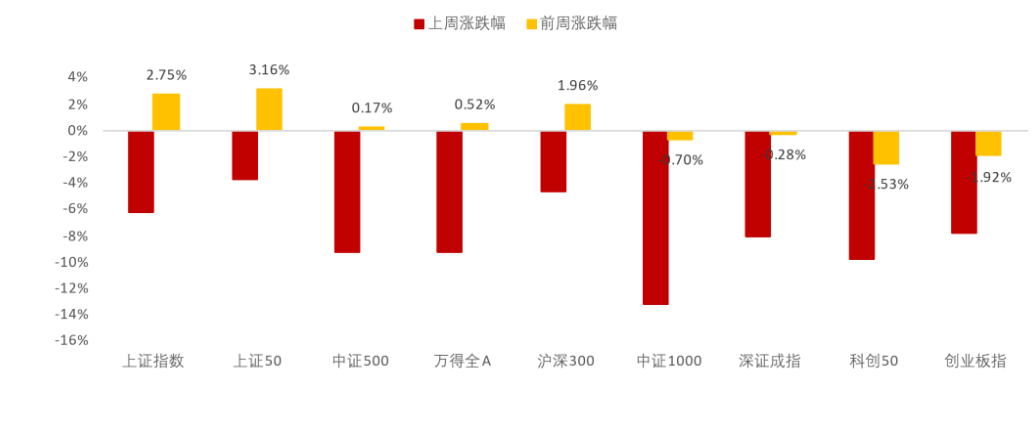

图:上周A股宽基指数涨跌幅

(数据来源:Wind,鑫元基金)

上周A股各宽基指数大幅下跌。截至2月2日,中证1000下跌13.19%,科创50下跌9.74%,万得全A下跌9.27%,跌幅靠前。从行业板块看,上周计算机、轻工制造、综合金融、消费者服务、商贸零售领跌。

权益市场估值

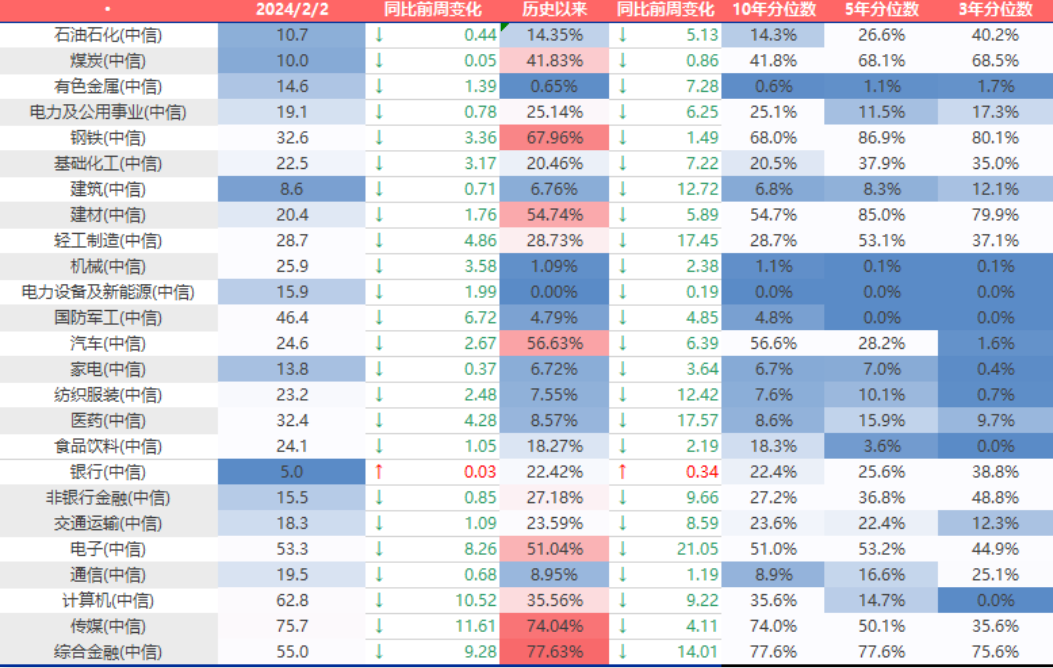

图2:上周A股市场宽基指数PE(TTM)

(数据来源:Wind,鑫元基金)

图3:上周A股市场中信一级行业PE(TTM)

(数据来源:Wind,鑫元基金)

上周各宽基指数估值集体下跌,中证1000跌幅最大。当前各主要宽基指数估值水平全都在历史50%分位数以下,未来仍有一定估值提升空间。从行业板块看,上周没有行业估值上行,农林牧渔、传媒、计算机、综合金融、电子下行最多。当前综合金融、传媒、钢铁、汽车、建材板块估值处于历史较高水平;电新、有色、机械、军工、家电板块估值处于历史较低水平。

权益市场情绪

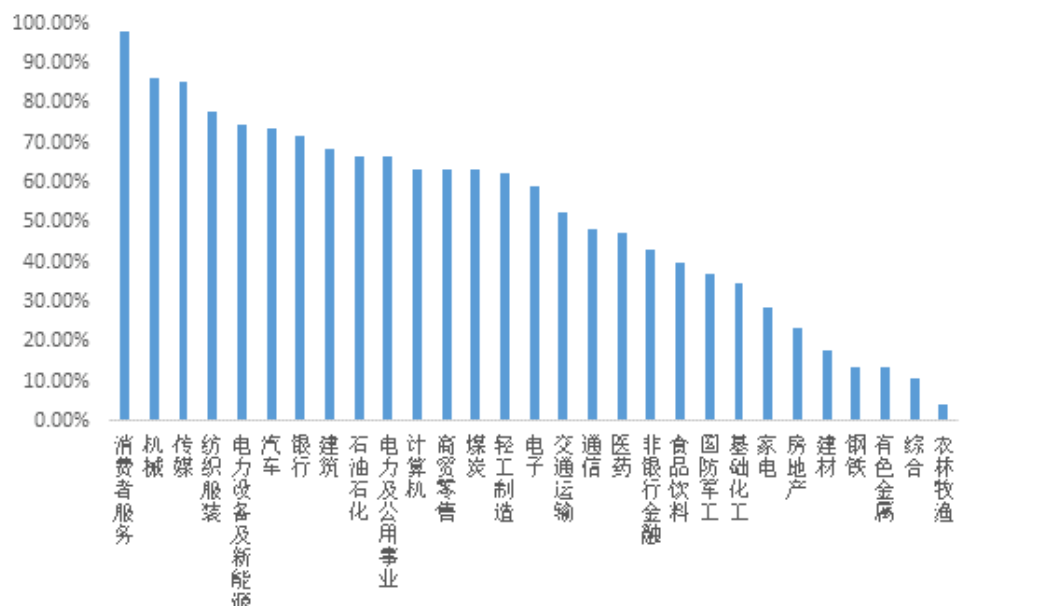

上周量化模型的信号为“中性偏空”。从全A换手率的角度看,上周市场放量下跌。从行业拥挤度的角度,消费者服务,机械,传媒行业的拥挤度较高。

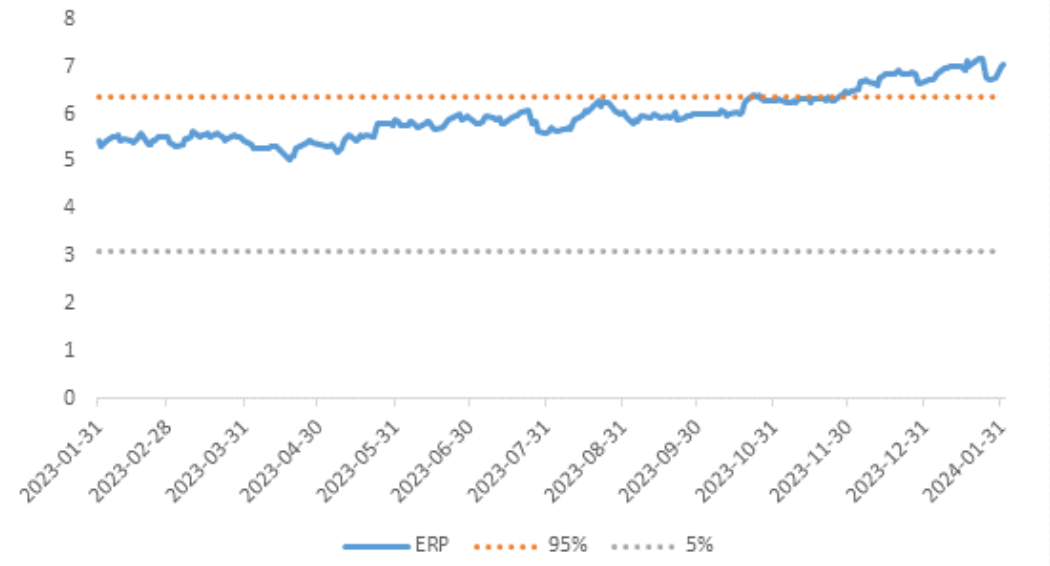

从股债性价比大周期的角度,目前权益相对固收的风险溢价为7.03%,处于历史99.75%的分位数,所以从此时点看,长期持有仍是好选择。

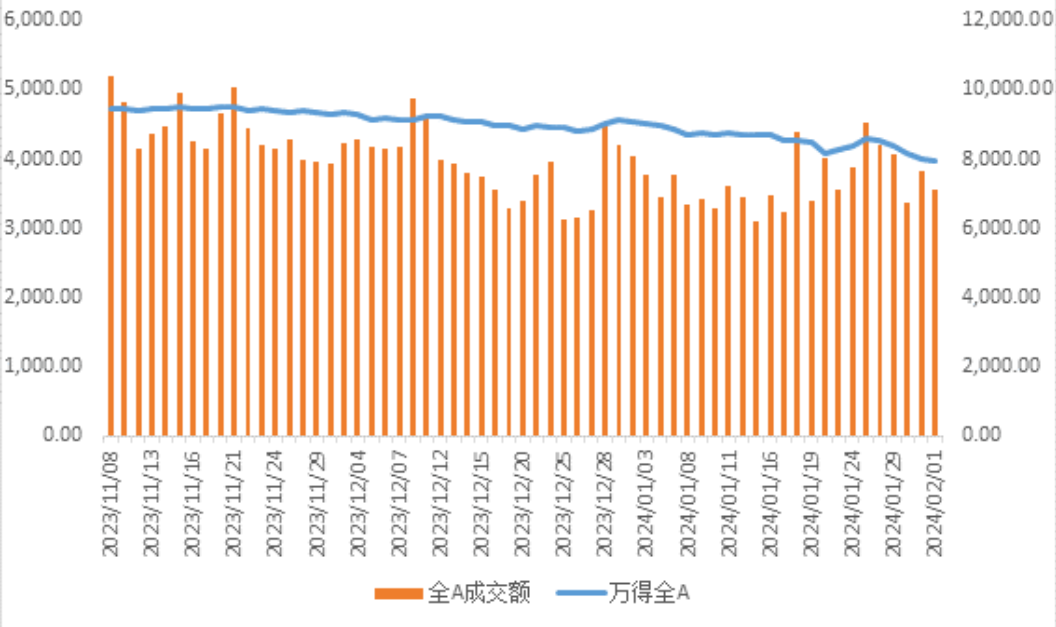

图4:全市场换手率

(数据来源:Wind,鑫元基金)

图5:行业拥挤度分位数

(数据来源:Wind,鑫元基金)

图6:股债性价比:沪深300与10年期国债

权益市场资金面

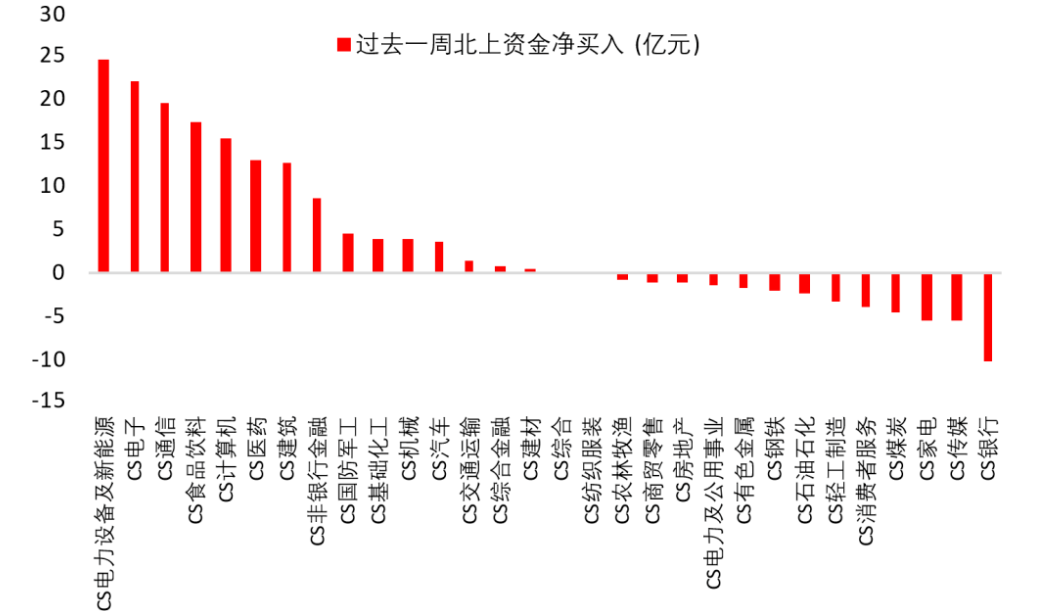

上周北向资金净流入99.38亿元,上上周净流出123.45亿元,最近一周北向资金净流出转净流入。上周增持金额排行靠前的行业是电新(↓ 0.04)、电子(↓0.31)、通信(↑ 0.06)、食品饮料(↑ 0.28)、计算机(↓ 0.12);减持金额排名靠前的行业是银行(↑ 0.3)、传媒(↓ 0.1)、家电(↑ 0.46)、煤炭(↑ 0.04)、消费者服务(↓ 0.06)。

图7:上周北向资金行业流向(亿元)

(数据来源:Wind,鑫元基金)

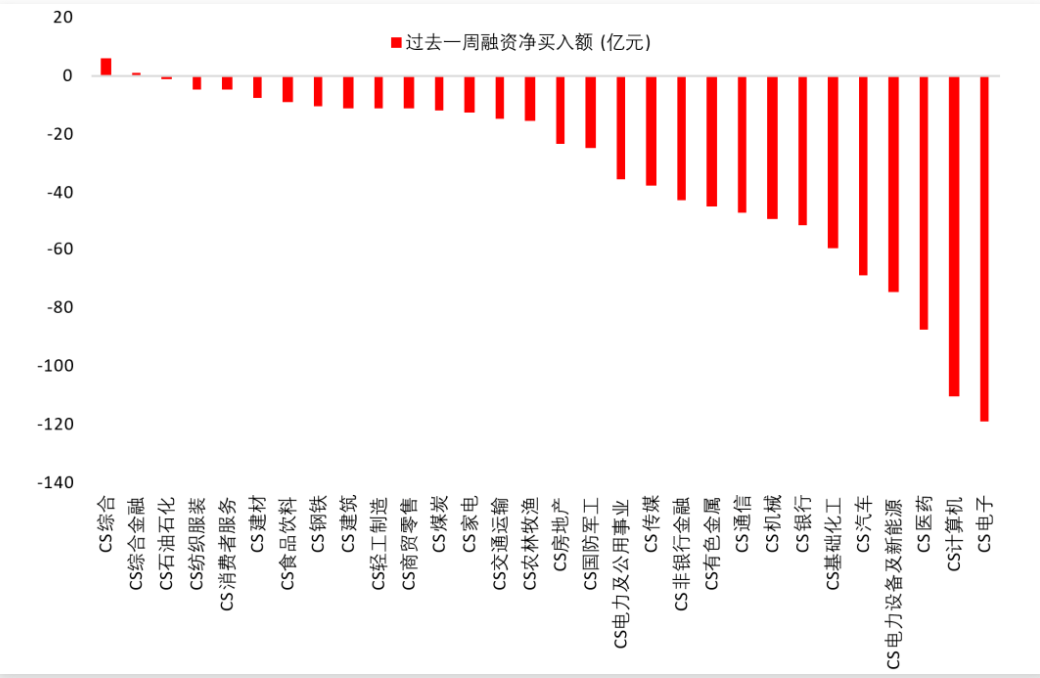

2月1日,两融资金占比为6.01%,1月26日为7.43%,反映出杠杆资金加仓意愿下降。截至2月2日,上周融资净买入最大的五个行业为综合金融、石油石化、纺织服装、消费者服务、建材。

图8:上周两融资金行业流向(万元)

(数据来源:Wind,鑫元基金)

海外权益市场

上周海外股市涨跌不一。美国股市方面,道指上涨1.43%,标普500上涨1.38%,纳指上涨1.12%;欧洲股市方面,英国富时100下跌0.26%,德国DAX下跌0.25%,法国CAC40下跌0.55%;亚太股市方面,日经指数上涨1.14%,恒生指数下跌2.62%。

图9:上周海外主要指数涨跌

(数据来源:Wind,鑫元基金)

三、权益市场展望和策略

上周权益市场大幅下跌,根本原因是流动性不足。流动性风险产生的原因有以下几点:

1)宏观原因。2023年下半年美元的实际利率上行,对于新兴市场造成了较大的流出压力,部分消耗了A股市场内部的流动性。从6月以来,国内金融维持紧缩条件,推动无风险利率持续下行,造成系统性风险偏好不断下降,对应权益的估值受到压制。

2)行业原因。以沪深300为代表的强宏观资产被减持,内外资均转向哑铃型策略,买入弱宏观资产。但是哑铃策略成立的前提条件是:一是在宏观总量分子端下行阶段,金融条件是要相对宽松的。且海外金融条件的放松,能同时外溢过来。二是弱宏观资产的分子端需要有独立与经济周期的景气度,即高景气对抗弱宏观。实际上,下半年的成长股(半导体、电子、医药)上涨更多是因为短期的库存周期,而非技术周期和产能周期的景气度(只有这两者才能真正对抗整个宏观经济的疲弱,才会带来估值的扩张)。显然这两个前提条件都未能满足。

3)边际原因。1月初以来市场资金快速卖出过度拥挤的成长行业和小市值,造成冲击,叠加外资因海外金融条件变化的重新流出,形成了市场大小共振下跌。

流动性风险怎么结束?

针对上述原因:

1)宏观原因:国内金融紧缩条件已经在实质性改善,这是重要的前提。

2)行业原因:成长类资产出现明显的波动降低和缩量盘整。量化交易对于过度暴露因子的重新修正。这需要一些时间。

3)护住沪深300指数,同时在其他股指期货合约上做多。

4)加快平准基金入市。

飘风不终朝,骤雨不终日。在经过市场的阶段性出清之后,在管理层的悉心呵护下,在中国经济高质量发展的鼓舞下,我们有理由相信A股很快将迎来向上的时刻。

风险提示:

本报告中的信息均来源于已公开的资料,我公司对这些信息的准确性及完整 性不作任何保证。在任何情况下,报告中的信息或所表达的意见并不构成证券买卖的出价或询价。在任何 情况下,我公司不就报告中的任何投资做出任何形式的担保。本报告内容和意见不构成投资建议,仅供参考,使用前务请核实,风险自负。 本报告版权归鑫元基金管理有限公司所有,未获得鑫元基金管理有限公司事先书面授权,任何人不得对本报告进行任何形式的发布、复制。

$鑫元健康产业混合发起式C(OTCFUND|014286)$

$鑫元欣享灵活配置混合C(OTCFUND|005263)$

$鑫元价值精选混合C(OTCFUND|005494)$

本文作者可以追加内容哦 !