A股和港股近三年的深度调整很大程度上来自于市场情绪的极度悲观。

如果触底成功,首先可能会有一个估值修复过程,也就是说,市场情绪恢复正常。

至于会不会有更大的行情,还要看经济基本面是否支持,具体来说要看上市公司整体的业绩增长情况。

如果基本面改善超过预期,还有可能点燃市场的极度乐观情绪,再吹起一个大泡沫也并非不可能。

其中,估值修复行情的确定性最高。

如果预期估值修复行情,那就要看此轮调整中哪些板块的跌幅最大、同时估值最低,在其中寻找弹性最大的板块。

为此,懒人养基从不同角度梳理了2021年2月10日上轮牛市结束以来各个板块的跌幅情况,看看哪些板块的机会更大。

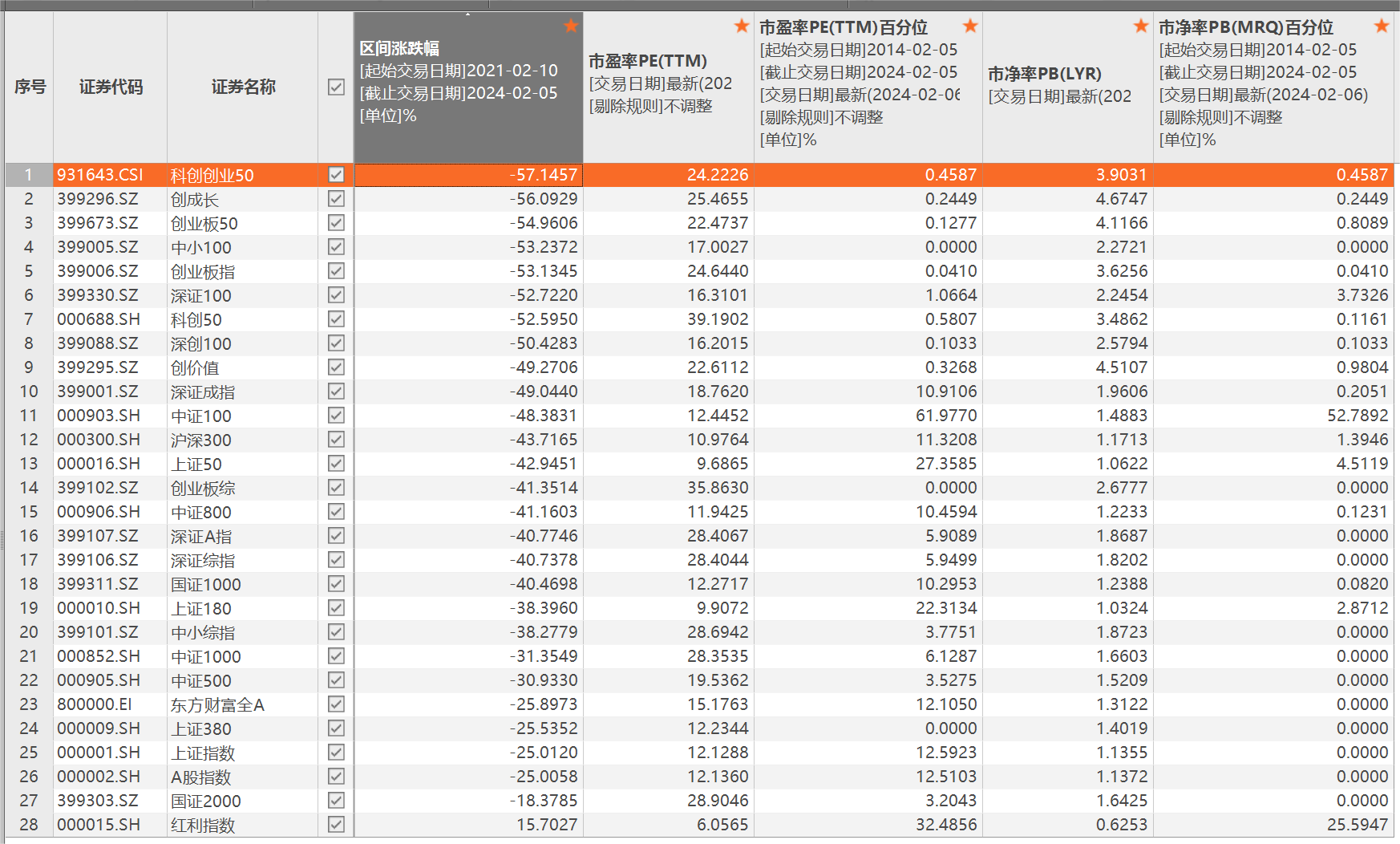

01 先看A股核心指数,即主要的宽基指数

(数据来源:Choice数据)

截至今年2月5日,跌幅最大的是科创、创业板相关指数,包括科创创业50、创成长、创50、创业板指、科创50、科创100等。

与此同时,上述指数PE和PB都处于近十年(或成立以来)0分位值或附近,已经极为低估。

从基本面看,科创板、创业板是国家产业结构转型升级的重要方向,因此它们的弹性应该是最大的,值得重点关注。

另外,沪深300、中证800等大中市值指数也有了可观的跌幅,估值也较低,也值得重点关注。

当然,其他宽基指数并非没有机会,但弹性可能会小一些,稳健的投资者最好在均衡配置的基础上适当超配科创创业板相关指数和沪深300指数。

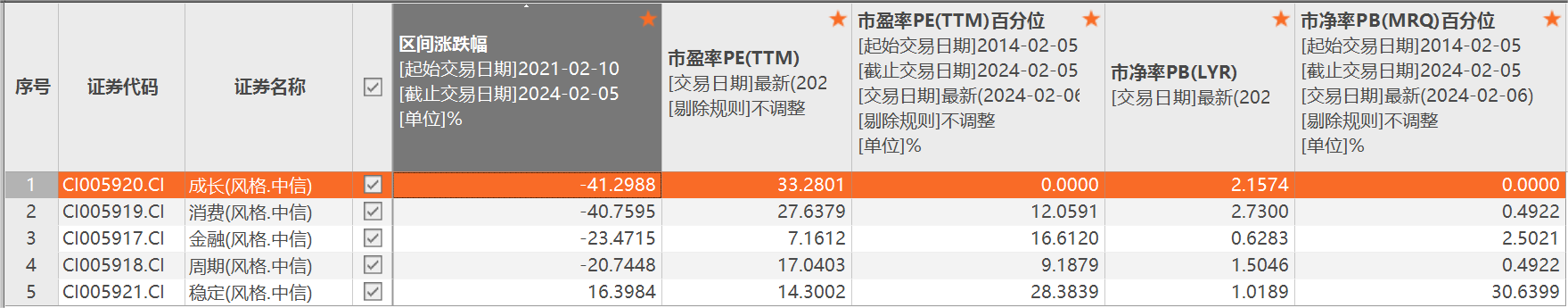

02 再看风格指数

一看中信风格指数。

(数据来源:Choice数据)

上表可见,成长风格和消费风格跌幅最大,其中成长风格估值接近历史低估极值,消费风格的估值也比较低了。

这期间周期风格跌幅较小,稳定风格还是小幅上涨的;这两个风格与红利策略有部分重合度,在熊市相对占优。

可见成长风格值得重点关注,这与宽基指数中科创、创业板相关指数值得重点关注是互相印证的。

消费风格(主要是消费和医药)也值得关注,毕竟调整幅度已经足够大,估值也比较低了。

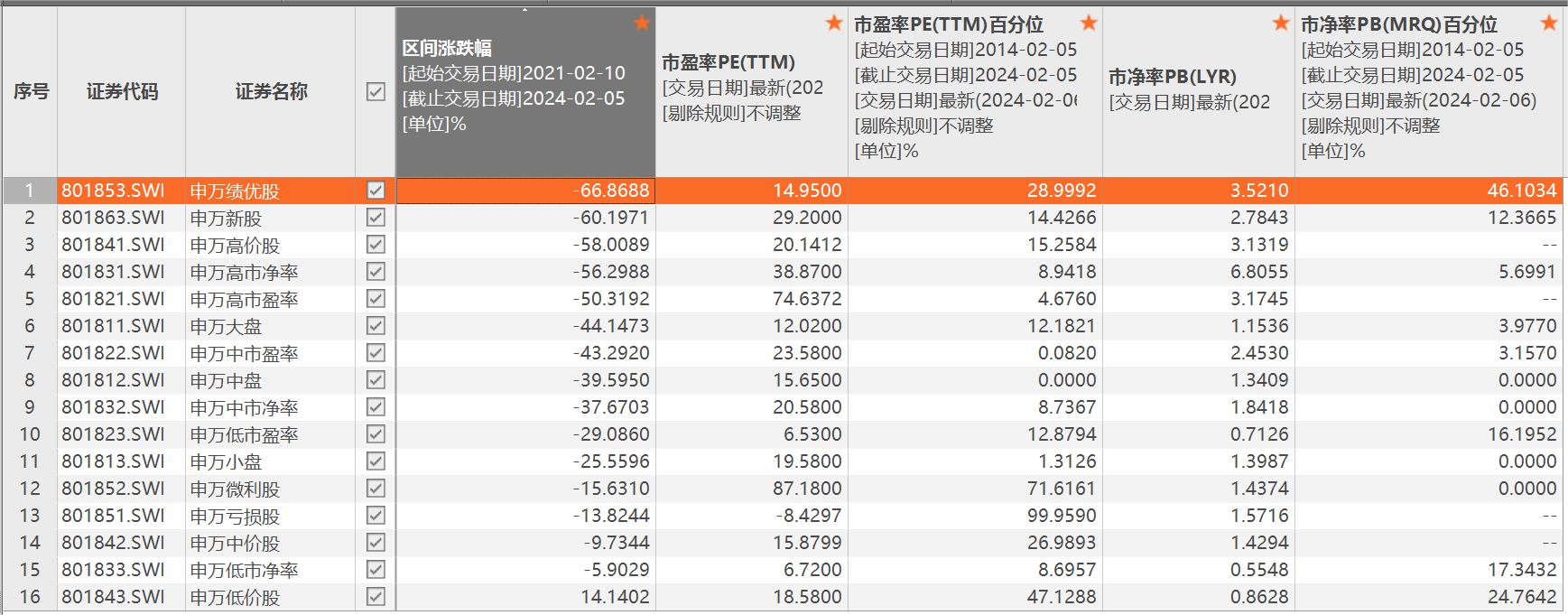

二看申万风格指数。

(数据来源:Choice数据)

跌幅居前者中,绩优股、高价股、中高市盈(净)率与成长风格重合,但绩优股估值相对来说还不够低(介于25-50%区间),以关注中信成长风格指数为主;大中盘风格与沪深300和中证800互相印证,值得关注。

小微盘、低价股、亏损股和微利股跌幅最小或者还是上涨的,究其原因是盘子小、容易炒作,可以推测应该是部分量化策略和游资重点“关照”造成的。

目前亏损股、微利股估值极高,低价股的估值也接近历史中位数,应该回避。

03 最后看行业指数

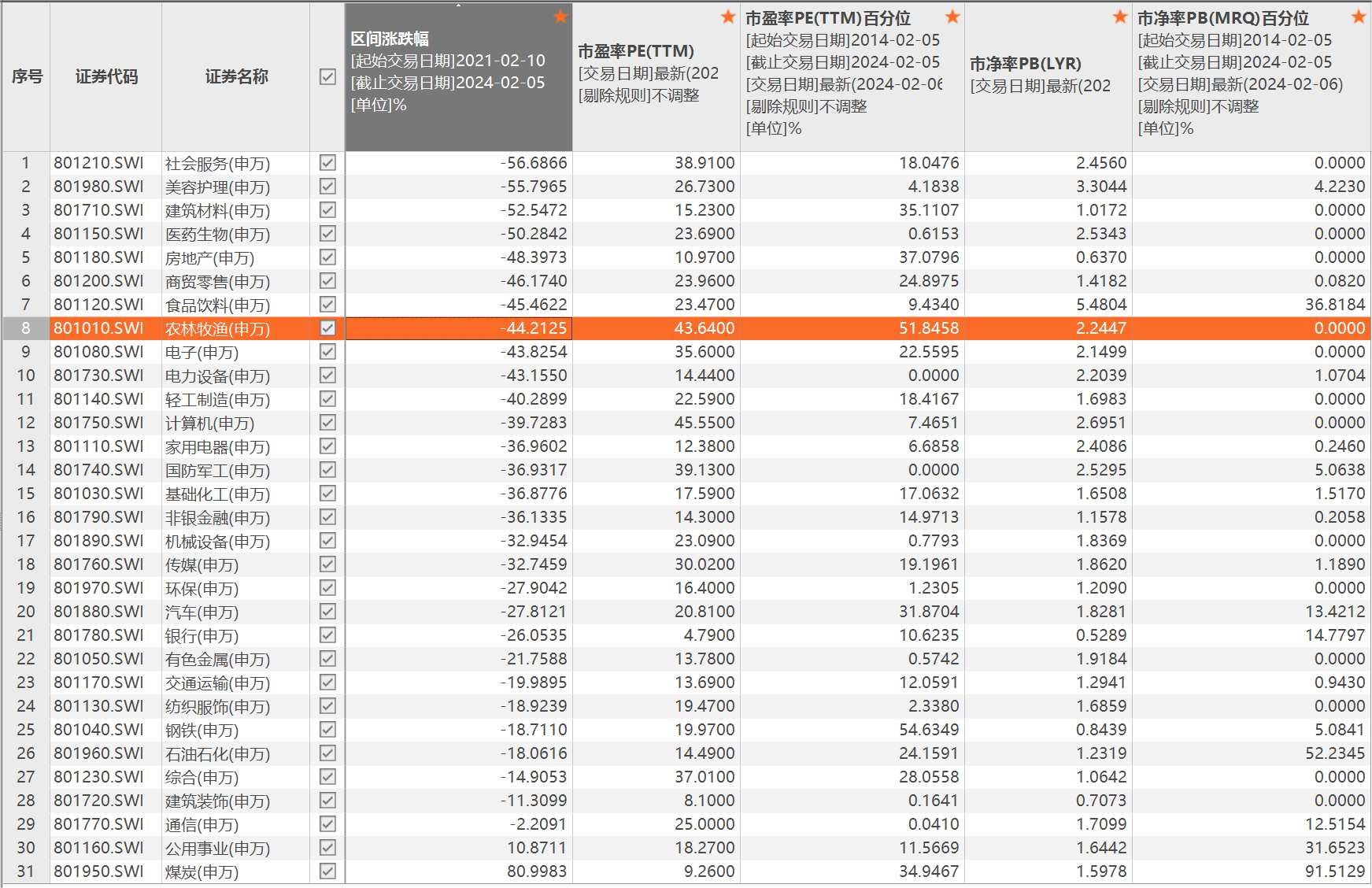

申万一级行业跌幅榜如下表。

(数据来源:Choice数据)

申万二级行业跌幅榜见下表。

(数据来源:Choice数据)

很明显,从行业来看,医疗服务、医药生物、互联网电商、食品饮料、电力设备及新能源、电子、计算机等都是下跌“重灾区”,同时估值也很低,在估值修复过程中的弹性可能也是最大的,值得重点关注。

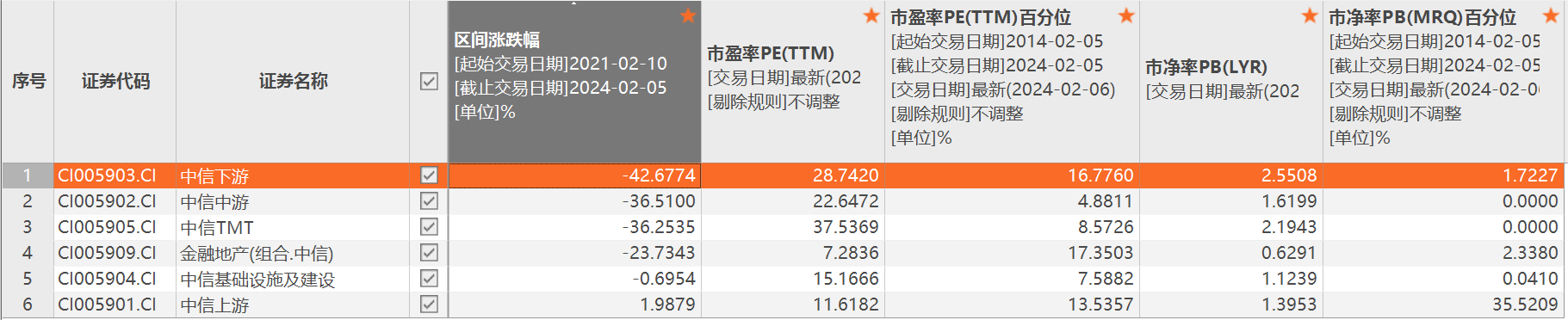

再来看中信上下游产业链指数。

(数据来源:Choice数据)

从产业链角度看,下游和中游制造业、中信TMT跌幅最大,估值也很低,未来的弹性预期最好,值得重点关注。

04 小结

看估值修复行情,如果能够回到历史估值中位数附近,其实这一波修复行情也不小了。

宽基指数方面,科创板、创业板系列指数、沪深300指数和中证800指数值得重点关注。

风格指数方面,成长风格和消费风格值得关注。

行业指数方面,新能源、TMT、医药生物、消费等值得关注。

普通投资者应以宽基指数为主,风格和行业指数投资难度较大,应该尽量控制仓位占比。

本文所有观点不构成投资建议,据此入市投资,风险自担。

$华夏创业板ETF联接A(OTCFUND|006248)$$招商中证科创创业50ETF联接A(OTCFUND|013302)$$博道沪深300指数增强A(OTCFUND|007044)$

本文作者可以追加内容哦 !